Previdência Privada

O nosso compromisso é construir a tranquilidade financeira para o seu futuro.

Conte com a nossa estratégia em investimentos de longo prazo para construir a sua tranquilidade financeira com disciplina e lucratividade.

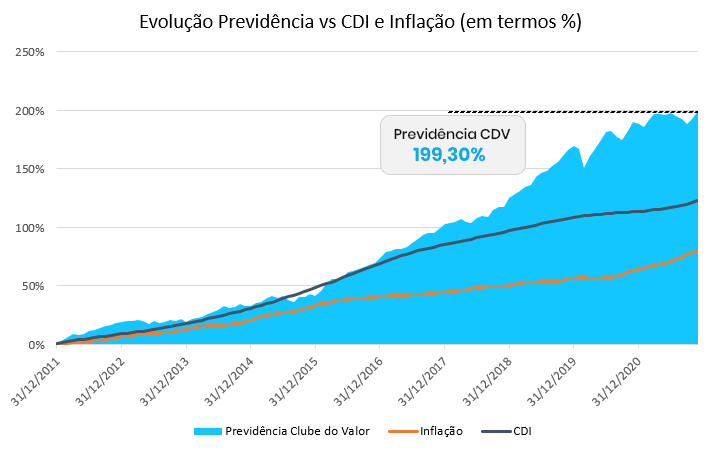

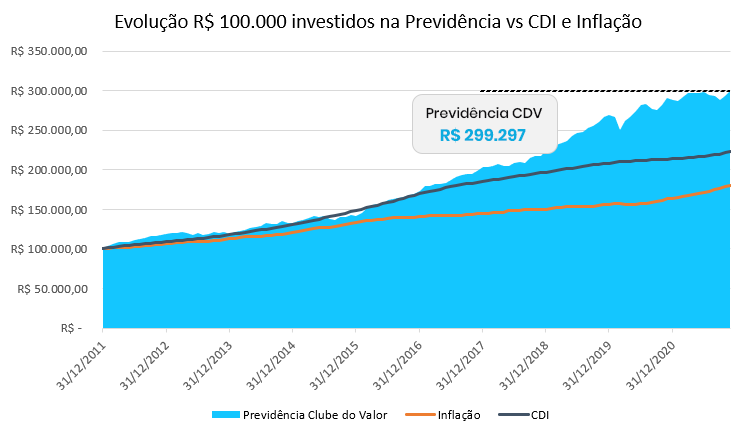

Quanto rendeu a estratégia do plano de previdência privada do Clube do Valor?

I. Rentabilidade obtida no passado não representa garantia de resultados futuros

II. A rentabilidade divulgada não é líquida de impostos

iii. Backtest realizado considerando o período de 31/12/2011 à 31/12/2020.

I. Rentabilidade obtida no passado não representa garantia de resultados futuros

II. A rentabilidade divulgada não é líquida de impostos

iii. Backtest realizado considerando o período de 31/12/2011 à 31/12/2020.

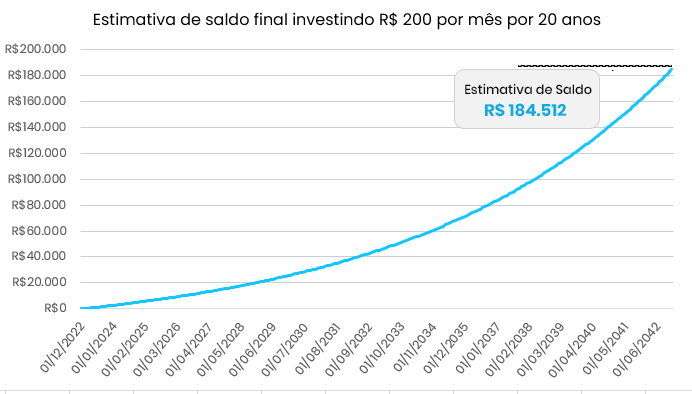

I. As informações presentes neste material técnico são baseadas em simulações, e os resultados reais poderão ser significativamente diferentes.

II. A rentabilidade simulada não é líquida de impostos.

Previdência do

Clube do Valor

Entenda como você pode começar a construir o seu futuro financeiro hoje; mesmo começando com pouco.

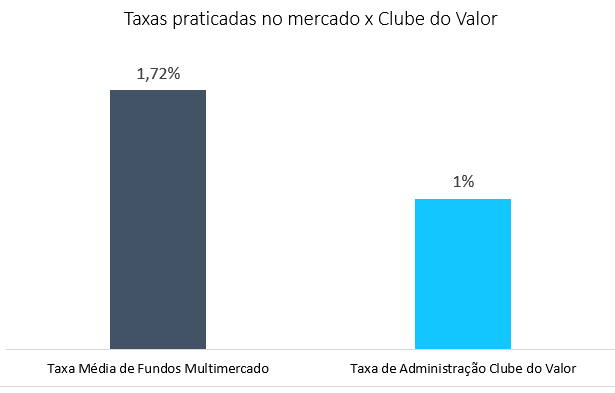

Quais são as taxas?

Taxa de administração: 1%

Taxa de administração máxima: 1,30%

Taxa de performance: 20% Sobre o que exceder a rentabilidade do CDI

Fundo diversificado com valor acessível

Sucessão patrimonial sem complicações

Aporte inicial de apenas R$ 200,00

Facilidade para migrar a sua previdência

Menor alíquota de I.R, 10% podendo chegar a zero

Benefício nas

taxas tributárias

O Brasil é um dos países com as maiores taxas tributárias (Imposto de Renda) do mundo.

Você já pediu resgate de algum investimento e percebeu que a quantidade que caiu na sua conta não foi a mesma que o valor total do rendimento?

O valor que o leão abocanha de nós é altíssimo.

Uma pessoa que ganha 50 mil por ano tem um tributo de 22,5%. Isso significa que, dos 50 mil reais, essa pessoa paga R$11.250 ao ano para o Estado. Isso é quase 2 meses de trabalho.

Já tinha feito as contas? Mas fique calmo (a), na previdência privada, você não tem incidência de come-cotas (antecipação do IR feita em maio e novembro) comum em fundos de renda fixa e multimercado.

Além disso, pode pagar menos IR no resgate, podendo chegar até a zerar completamente o imposto de renda sobre a rentabilidade obtida.

Benefício nas

taxas tributárias

Na previdência privada, você não tem incidência de come-cotas em fundos de renda fixa e multimercado. Além disso, pode pagar menos IR no resgate, podendo chegar até a zerar completamente o imposto de renda sobre a rentabilidade obtida.

Tem

portabilidade

Você não precisa casar com a sua previdência.

Percebeu que a sua previdência não bate nem o CDI? Você pode pedir a portabilidade dela sem ter que resgatar o dinheiro e sem precisar pagar taxas ou impostos nessa mudança.

Faça já a portabilidade para o Fundo do CDV!

Tem

portabilidade

Hoje, a portabilidade pode ser efetiva de forma simples e rápida. Os contribuintes podem fazer isso sem ter que resgatar o dinheiro e sem precisar pagar taxas ou impostos nessa mudança.

Facilita a sucessão patrimonial

O processo de passar seus bens aos seus herdeiros pelos meios tradicionais, custa caro e pode chegar a 8% de imposto.

Já o plano de previdência privada o valor investido passa direto para os beneficiários (escolhido pelo titular), sendo o IR cobrado apenas no resgate do valor – o que deixa o processo todo muito mais barato.

Facilita a sucessão patrimonial

Diferentemente de outras aplicações, o plano de previdência privada permite que você escolha os beneficiários no caso de morte do titular. Ou seja, o valor investido passa direto para os beneficiários, sendo o IR cobrado apenas no resgate do valor.

Diversificação dos investimentos

Profissionais com certificação nacional e internacional: com o fundo do Clube do Valor, você consegue investir o seu dinheiro em uma carteira diversificada, englobando diversos tipos de ativos que contam com uma estratégia sistematizada para te gerar mais rentabilidade no longo prazo.

Diversificação dos investimentos

Profissionais Certificados: com o fundo do Clube do Valor, você consegue investir o seu dinheiro em uma carteira diversificada, englobando diversos tipos de ativos que contam com uma estratégia sistematizada para te gerar mais rentabilidade no longo prazo.

Como funciona o plano de previdência privada?

São grandes as possibilidades de que alguns bancos já tenham te oferecido um fundo de previdência.

Além disso, algumas empresas e pessoas mal intencionadas tentam “empurrar” a todo custo fundos de previdência ruins para os seus clientes.

O que percebemos é que a maioria das pessoas que investem em previdência privada não sabem como essa modalidade de investimento funciona.

E, sem conhecer todas as características, você fica desprotegido e não sabe se realmente vale a pena ou não.

O nosso fundo de previdência tem um funcionamento bem simples. Você só precisa se cadastrar pelo aplicativo da Saks, encontrar o fundo do Clube do Valor e fazer o seu primeiro aporte.

Entenda a

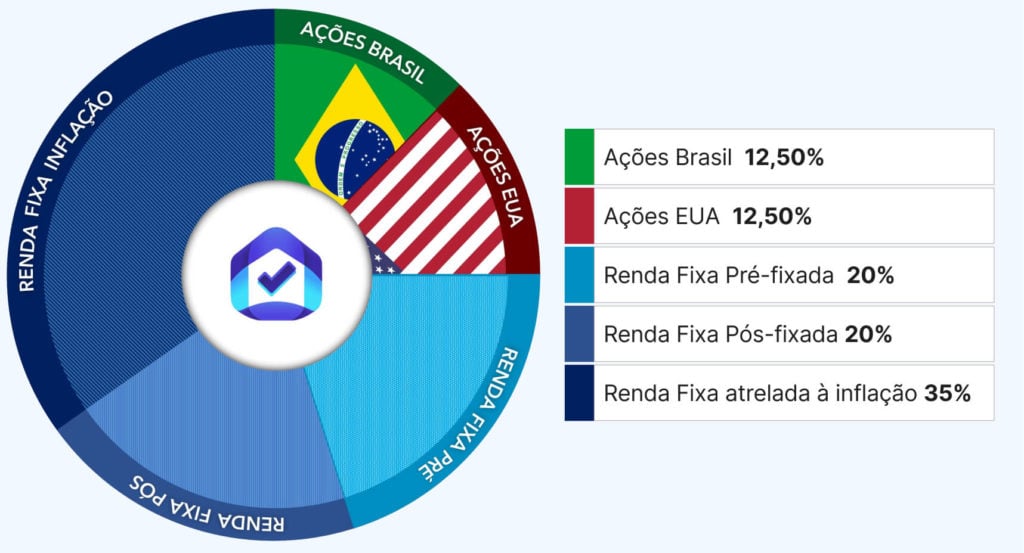

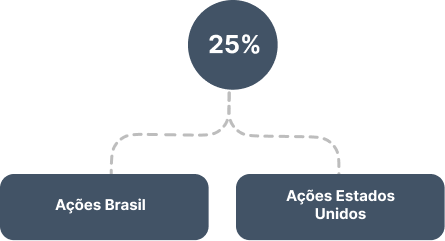

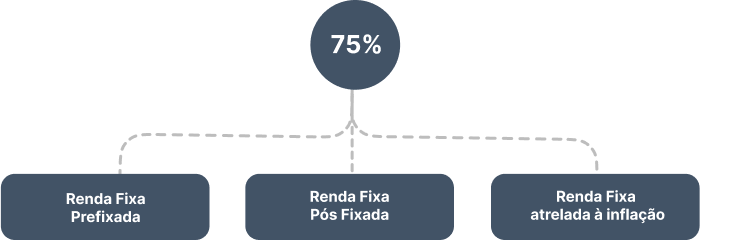

a nossa estratégia

A estratégia que usamos é pensada para que você tenha mais rentabilidade do que os fundos comuns de previdência (considerando que a maioria tem um grande foco em renda fixa).Ou seja, nós diversificamos a sua carteira para que você possa lucrar tanto com ações brasileiras, quanto com o mercado exterior (ações americanas), e possa também ter o rendimento e a segurança da renda fixa.

Você terá a expertise de quem cuida de mais de 550 milhões de reais dos nossos clientes há 7 anos.

Dessa forma, podemos afirmar que a estratégia foi testada muitas vezes antes mesmo de abrirmos o fundo. Veja:

Experiência para gerir seu fundo com mais segurança

André Trein, CFA®

- Sócio e responsável pela gestão do Fundo

- +15 anos de experiência na análise de ações e renda fixa

- Foi sócio na Bateleur, onde atuou no assessoramento de empresas e M&A

- Chartered Financial Analyst® designation (CFA®) desde 2014

- É gestor de carteira de valores mobiliários autorizados pela CVM

Marcus Prado, CGA

- Sócio e responsável pela área de Produtos e Serviços Financeiros

- +5 anos de experiência no mercado financeiro

- É gestor de carteira de valores mobiliários autorizados pela CVM

- Formado em Administração pela UFRGS

- Especilização em Mercado de Capitais na APIMEC

+5 bilhões

sob gestão e aconselhamento

+1000

clientes

+7 anos

realizando a gestão ativa de carteiras para nossos clientes

Como usar o aplicativo

Veja como é prático e moderno

Dúvidas Frequentes

O que é previdência privada?

A previdência privada é um tipo de investimento que você faz em um fundo para se preparar para a aposentadoria, ou para o momento em que decidir parar de trabalhar. Assim, você escolhe um plano que combine com você e o seu perfil de investidor, aporta um valor que vai rendendo todos os meses e desenvolve um patrimônio interessante.

Em muitas situações, ela é vista como um complemento da aposentadoria do INSS – com a qual você já sabe que não deve contar para chegar até a tranquilidade financeira, já que não tem um bom potencial de rendimento.

Para mudar essa realidade, nós criamos um fundo com a facilidade e todos os benefícios da previdência, porém com a estratégia vencedora que usamos com todos os nossos clientes. Isso significa que a previdência privada, pelo menos por aqui, não é apenas um complemento da previdência pública, mas também um investimento que pode te levar mais perto dos seus objetivos financeiros.

Como investir na previdência privada do Clube do Valor?

“É bem simples. Clique em “Investir Agora”, preencha suas informações e você será redirecionado para o aplicativo nossa parceira SAKS. Se tiver dúvidas, é só mandá-las para o

e-mail: [email protected]

Posso fazer a portabilidade da minha atual previdência?

Sim! É fácil e sem custo. Entre em contato com o nosso time pelo e-mail [email protected] ou pelo WhatsApp e um de nossos especialista irá te ajudar no processo.

Qual a diferença entre PGBL e VGBL?

O Plano Gerador de Benefícios Livres (PGBL) é o plano mais indicado para quem entrega a declaração completa. Essas pessoas podem realizar um diferimento fiscal de até 12% do total dos rendimentos tributáveis no ano. *Quando o cliente solicita o resgate parcial ou total, o IR devido sempre incide sobre o valor total (aportes + rendimentos).

Já o Vida Gerador de Benefícios Livres (VGBL) é indicado para quem faz declaração de IR no modelo simplificado. Aqui não há nem um tipo de benefício de restituição de imposto. *Quando o cliente solicita o resgate parcial ou total, o IR devido sempre incide somente sobre os ganhos (rendimentos) do fundo.

O que é Tabela Progressiva e Regressiva?

Além da divisão entre PGBL e VGBL, outro detalhe em que você deve se atentar é a forma de tributação do Imposto de Renda na previdência. São duas opções de tributação: tabela progressiva e tabela regressiva.

Tabela regressiva

Essa forma de tributação é ideal para quem tem planos de longo prazo ou pretende resgatar o dinheiro depois de pelo menos 10 anos. Quanto maior o tempo que ele permanecer no plano, menor será a alíquota do Imposto de Renda, seguindo a regra a seguir:

- Até 2 anos: 35%

- Entre 2 e 4 anos: 30%

- Entre 4 e 6 anos: 25%

- Entre 6 e 8 anos: 20%

- Entre 8 e 10 anos: 15%

- Acima de 10 anos: 10%

Em resumo, essa modalidade pune prazos muito curtos de investimento e premia os longos. Quem fica com o plano durante um período superior a 10 anos acaba aproveitando uma das melhores tributações do mundo dos investimentos, 10%.

Tabela progressiva

A forma de tributação progressiva é bastante conhecida por quem declara IR, porque é a mesma que determina a alíquota sobre o salário. Nessa modalidade, o que determina o IR recolhido é o valor a ser resgatado, conforme a lista a seguir:

- Até R$ 1.903,98 – ISENTO

- Entre R$ 1.903,99 e R$ 2.826,65 – 7,5%

- Entre R$ 2.826,66 e R$ 3.751,05 – 15%

- Entre R$ 3.751,06 e R$ 4.664,68 – 22,5%

- Acima de R$ 4.664,68 – 27,5%

O que escolher: PGBL ou VGBL e Tabela Progressiva ou Regressiva?

Muitos investidores ficam confusos ao escolher a modalidade de previdência.

Como é nessa parte que muitos travam, preparamos o seguinte resumo para facilitar a escolha das 4 combinações possíveis, levando em conta o tipo e a tributação do plano de previdência:

Quem deve escolher PGBL + Regressivo

- Quem faz a declaração completa do IR

- Quem pensa em investir no longo prazo (acima de 10 anos)

PGBL + Progressivo

- Quem faz a declaração completa do IR

- Quem pensa em investir no médio prazo (abaixo de 10 anos)

- Quem tem a necessidade de fazer resgates (que são isentos até R$ 1.900,00)

- Quem vai conseguir fazer com que a soma de resgates + renda tributável fique abaixo de R$ 1.900,00 por mês ou, ainda, em baixas faixas de pagamento de Imposto de Renda

VGBL + Regressivo

- Quem faz a declaração do IR no modelo simplificado

- Quem pensa em investir no longo prazo (acima de 10 anos)

- Quem está se preocupando com a sua sucessão

VGBL + Progressivo

- Quem faz declaração do IR no modelo simplificado

- Quem pensa em investir no médio prazo (abaixo de 10 anos)

- Quem está se preocupando com a sua sucessão

Qual a melhor opção: previdência social ou previdência privada?

A previdência privada, no Brasil, movimenta em torno de 1,2 trilhões de reais.

Um dos motivos que explicam isso é o aumento da expectativa de vida nacional, além de uma importante redução no número de trabalhadores economicamente ativos, o que ocasiona o envelhecimento da população.

Ou seja, gera um gasto maior para o governo, que sabe que não conseguirá pagar aposentadoria para todo mundo e, por isso, dá benefícios para quem fizer, por conta própria, a previdência privada.

O déficit da previdência pública é de aproximadamente R$ 370 bilhões, e essa situação se agrava ainda mais com a diminuição da taxa de natalidade e do número de trabalhadores economicamente ativos e com o aumento da expectativa de vida.

Por esses e outros motivos, está cada vez mais evidente que não faz sentido depositar suas expectativas de liberdade financeira apenas no INSS.

Quanto tempo é necessário para o resgate do patrimônio?

60 dias da data inicial da contratação ou após qualquer mudança.

Disclaimer

Este site contém informações resumidas. Os regulamentos completos do Fundo de Previdência do Clube do Valor devem ser lidos previamente à sua contratação. Recomendamos a leitura do regulamento e a lâmina de informações essenciais dos fundos antes de investir. Estes documentos, quando obrigatórios, estão disponíveis nesta plataforma. As informações constantes nesta plataforma estão em consonância com os regulamentos dos fundos de investimento, mas não os substituem. A rentabilidade passada não representa garantia de rentabilidade futura. A rentabilidade divulgada não é líquida de impostos. Fundos de Investimento não contam com garantia do administrador, do gestor, do custodiante, de qualquer mecanismo de seguro ou do Fundo Garantidor de Créditos – FGC

Este fundo tem menos de 12 (doze) meses. para avaliação da performance de um fundo de investimento, é recomendável a análise de, no mínimo, 12 (doze) meses.