Custo de oportunidade.

Custo de oportunidade.

Você já ouviu falar nesse conceito?

Sabe o que ele significa?

É muito provável que essa expressão seja uma novidade para você e que sua definição não esteja na ponta da língua.

Portanto, deixe-me reformular a pergunta:

Você já se pegou imaginando quais teriam sido as consequências de uma decisão diferente da que você escolheu originalmente?

Por exemplo:

- O que teria acontecido se eu tivesse dito “isso” em vez “daquilo” para ele/ela?

- O que teria acontecido se eu tivesse escolhido seguir uma outra carreira em vez da que você escolheu?

- O que teria acontecido se eu tivesse agido de uma maneira A em vez de uma maneira B em qualquer situação no passado?

Agora, é bem provável que você tenha se identificado com algumas dessas situações.

Isso porque nós somos seres que estamos constantemente tomando decisões em nossas vidas.

E, por consequência, deixando de lado outras escolhas também.

E é aí que entra o conceito de custo de oportunidade.

Ainda parece muito complicado?

Então não se preocupe.

Nos próximos parágrafos, eu tenho certeza que essa definição vai ficar muito mais fácil de entender.

Portanto, continue a leitura para dominar os seguintes pontos:

- O QUE É CUSTO DE OPORTUNIDADE?

- O CUSTO DE OPORTUNIDADE NOS INVESTIMENTOS

- CÁLCULO DO CUSTO DE OPORTUNIDADE

- O CUSTO DE OPORTUNIDADE NO SEU COTIDIANO

- CONCLUSÃO

O QUE É CUSTO DE OPORTUNIDADE?

Custo de oportunidade é um conceito intimamente relacionado às suas escolhas.

Isso, talvez você já tenha entendido.

Agora, como se dá essa associação?

Vamos a um exemplo simples para facilitar o entendimento.

Imagine que você está em um restaurante e indeciso entre dois pratos:

- Uma salada de folhas

- Um baita hambúrguer

Agora imagine que você está de dieta e evitando alimentos muito gordurosos.

Qual seria a escolha mais óbvia?

É lógico que seria a salada de folhas.

Mas o que isso tem a ver com o custo de oportunidade?

Neste exemplo, quase banal, dizemos que o custo de oportunidade teriam sido as consequências (positivas e negativas) que você enfrentaria ao escolher a outra opção.

Nesse caso, ao escolher o hambúrguer, podemos dizer que você acabou de:

- Quebrar a sua dieta

- Desfrutar de uma alimentação que teria sido mais prazerosa para você

Perceba: o custo de oportunidade não precisa ser algo melhor ou pior do que as consequências de sua escolha original.

Ele é apenas o resultado diferente que você teria obtido caso escolhesse a outra opção.

Portanto:

Custo de oportunidade são as consequências (positivas e negativas) que você enfrentaria ao escolher a outra opção.

O CUSTO DE OPORTUNIDADE NOS INVESTIMENTOS

Agora que você entende o que é custo de oportunidade, já podemos começar a explorar esse conceito no universo dos investimentos.

E, por aqui, o entendimento fica ainda mais fácil.

Isso acontece porque, diferentemente do exemplo acima, estaremos trabalhando com medidas que podem ser mensuradas.

Estou falando dos indicadores financeiros, como a Taxa Selic e o CDI.

Esses dois índices representam a “outra opção” dentro do nosso cardápio de escolhas.

São esses indicadores que servem de parâmetro para descobrirmos se uma aplicação financeira obteve um bom resultado ou não.

Novamente, vamos a um exemplo:

Imagine que é início de ano e você possui o total de R$ 50.000,00 para investir no mercado financeiro.

Com o objetivo de fugir dos produtos tradicionais, você opta por uma modalidade nova de investimento que lhe rendeu, ao final de 12 meses, juros de 0,5% ao mês.

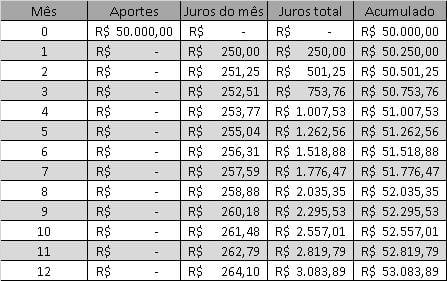

No final do período, considerando que o montante é livre de impostos, você teria acumulado R$ 53.349,31, exatamente conforme demonstrado na planilha a seguir:

Portanto, essa foi uma boa aplicação ou não?

Para descobrirmos, basta apenas calcularmos o seu custo de oportunidade.

Nesse caso, precisamos saber quanto uma aplicação, corrigida pela Taxa Selic, teria rendido no mesmo período.

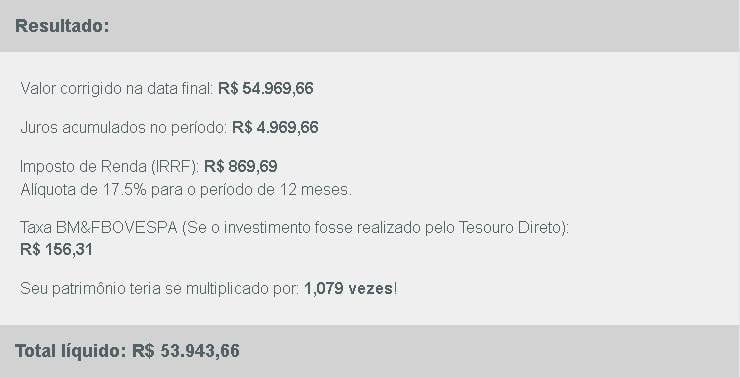

Considerando o período de 12 meses entre 2017 e 2018, teríamos o seguinte resultado:

Para esse nosso exemplo, o total acumulado líquido (livre dos impostos e taxas) foi de R$ 53.943,66.

Ou seja: o nosso custo de oportunidade foi maior do que o resultado da aplicação financeira

Isso significa que, para esses dados, teria sido melhor optar pelo investimento livre de risco, como é conhecido as aplicações indexadas à Taxa Selic.

CÁLCULO DO CUSTO DE OPORTUNIDADE

Neste momento, eu acredito que você já tenha entendido que o custo de oportunidade dos investimentos está relacionado aos dois principais indicadores da economia brasileira: a Taxa Selic e o CDI.

Mas como calcular esses números?

No exemplo acima, utilizei a calculadora de Taxa Selic do Clube do Valor, que você pode explorar logo abaixo:

[calc_investment type=”selic_retroactive”]

Essa é a calculadora retroativa da Taxa Selic.

Ela traz o valor inserido corrigido de acordo com a Selic do período de investimento.

O resultado é exibido exatamente como você viu no exemplo acima.

Mostramos o valor nominal corrigido na data final, os juros acumulados no período, o imposto de renda recolhido, a taxa da BM&FBovespa para investimentos realizados pelo Tesouro Direto e a quantidade de vezes que o patrimônio foi multiplicado.

Por fim, temos o total líquido, livre dos impostos e das taxas.

O mesmo tipo de cálculo pode ser realizado com a taxa CDI sendo considerada o custo de oportunidade.

Nós também temos uma calculadora retroativa da taxa CDI especial para fazer esse cálculo:

[calc_investment type=”di_retroactive”]

Aqui, a diferença para a calculadora da Taxa Selic é que você precisa inserir o percentual do CDI sobre o qual o investimento vai ser corrigido.

Geralmente utilizamos índices de correção baseados em investimentos a 100% do CDI, mas isso pode variar dependendo do seu objetivo ao descobrir o custo de oportunidade.

O CUSTO DE OPORTUNIDADE NO SEU COTIDIANO

Agora que você já sabe como funciona e como é calculado o custo de oportunidade nos investimentos, está na hora de aprender outras aplicações desse conceito.

Agora que você já sabe como funciona e como é calculado o custo de oportunidade nos investimentos, está na hora de aprender outras aplicações desse conceito.

E ele pode ser utilizado em praticamente todas as áreas da nossa vida.

Qualquer decisão que envolva duas ou mais escolhas é uma boa oportunidade para usarmos o conceito de custo de oportunidade.

Na verdade, nós já fazemos isso intuitivamente.

No exemplo do restaurante, em que precisávamos escolher entre a salada e o hambúrguer, a decisão é altamente baseada nos benefícios/malefícios de cada escolha.

Mas no exemplo existe um componente importante: o objetivo por trás da pessoa que vai tomar a decisão.

Neste caso, manter-se na dieta.

Ter em mente o seu objetivo vai ajudá-lo a tomar a decisão acertada, seja qual for o benefício renunciado.

Porém, ter conhecimento das consequências da outra escolha ainda é importante.

E é isso que chamamos de custo de oportunidade aplicado ao cotidiano.

CONCLUSÃO

E você, já conhecia a definição de custo de oportunidade?

Sabia que esse conceito tinha tanta aplicação em nossa vida prática, em especial em nossos investimentos?

Então, colabore com a gente deixando a sua opinião nos comentários!

Caso você esteja querendo se aprofundar nos investimentos, recomendo que você dê uma olhada em nossa calculadora de investimentos.

Ela é uma ótima forma de comparar os diferentes ativos de renda fixa pós-fixados.

Dá uma olhada no que você pode esperar.

[calc_investment type=”best_investment”]

E lembre-se: se estiver com dúvidas, é só usar o formulário do começo da página.

Eu vou ficando por aqui.

Um forte abraço,

Ramiro Gomes Ferreira.