73 diferentes carteiras de investimentos e somente um objetivo: aprender, na prática, como investir.

Seja muito bem-vindo(a) à primeira atualização mensal do UFC: Ultimate Fighting de Carteiras.

O UFC é o desafio do Clube do Valor de alocação de ativos.

A ideia desta série de posts e vídeos é, todos os meses, trazer reflexões sobre como os leitores do Clube do Valor investem e, principalmente, o que podemos aprender com base nisso.

Se você não sabe sequer do que eu estou falando, assista ao vídeo abaixo para entender melhor:

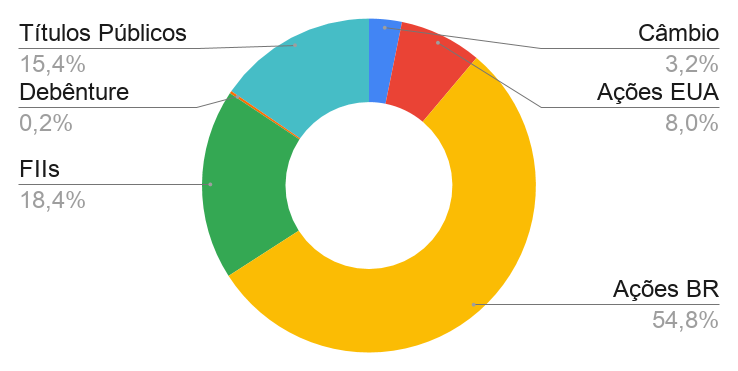

Alocação de Ativos Média das 73 Carteiras

Vamos começar as análises dando uma olhada como seria a composição de uma grande carteira de investimentos que replicasse a média das 73 carteiras participantes do UFC:

Este gráfico me chamou – e muito – a atenção nos seguintes pontos:

- Peso alto em renda variável: Somadas as classes de ativos “Ações Brasil”, “Ações Eua”, “FIIs” e “Câmbio”, o total alocado em renda variável é de 84,4%. Este peso alto em renda variável até faz sentido, considerando que os 73 participantes são leitores assíduos do Clube do Valor e, com certeza, possuem uma tolerância ao risco maior do que a média dos investidores. O que me preocupa, mais, é o segundo ponto:

- Concentração extrema em “Ações Brasil”: este ponto me faz ter mais cuidado do que empolgação. Isso porque eu desconfio (fortemente) que o peso forte em Ações Brasil é causado pelo viés emocional da disponibilidade: a tendência que temos em dar um peso maior às informações facilmente disponíveis no nosso cérebro (no caso, ao fato de que a bolsa brasileira subiu bastante nos anos de 2016, 2017, 2018 e 2019…

O problema desta alocação com peso excessivo em ações brasileiras é que não há muitos mecanismos de controle de riscos.

Uma boa forma de controlar melhor o risco total da carteira seria alocar um peso igual em Ações Brasil e Ações EUA, uma estratégia que eu batizei de estratégia Bull Bear de investimentos.

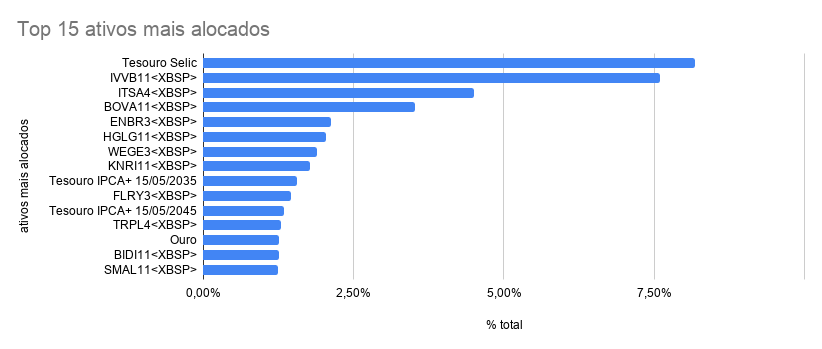

Top 15 Ativos Com Maior Peso

O segundo ponto que cabe analisar são os ativos mais investidos:

Esta tabela me fez ter três percepções bem claras.

A primeira é meio óbvia e vai muito em linha com a análise das alocações das carteiras: o peso alto em renda variável. Dos 15 ativos mais alocados, 12 são de renda variável.

A segunda, entretanto, é mais sutil e me preocupa bastante.

Dê uma lida – ativo por ativo – nas principais alocações…

Você percebe um ponto em comum entre vários destes ativos?

Deixa eu te dizer qual é: muitas das ações e FIIs desta lista estão na carteira de outros educadores financeiros.

Para citar alguns exemplos, veja que ITSA4, FLRY3, WEGE3, KNRI11 e BIDI11 fazem parte desta lista.

Estas são ações e FIIs que estão constantemente dentro das carteiras públicas de outros educadores financeiros.

O que me preocupa nisso é que mostra um cenário em que muitos investidores simplesmente copiam as carteiras de quem eles gostam do trabalho, mesmo com estes educadores fazendo repetidos apelos para que sua base de leitores e seguidores não copiem suas carteiras.

Mas, Ramiro, qual é o problema de copiar a carteira deles?

Eu já vi este filme algumas vezes. E, em várias delas, eu era a pessoa copiando.

O problema não é copiar em si, mas sim copiar sem saber o que está fazendo.

Se você não tem um alto grau de clareza sobre por que você comprou uma ação, sobre o que você planeja fazer com ela no futuro, sobre quando (e se) vender ela, então você está investindo errado.

E, embora você possa não ter problemas no curto prazo, ao investir sem um processo uma coisa é certa: uma hora a conta chega.

Bom, para fechar esta parte da análise, vou falar sobre a terceira percepção (esta bem positiva): a predominância de ETFs.

Eu gosto muito de ETFs, como o IVVB11, BOVA11 e SMAL11, em especial como uma ferramenta simples para diversificação do pequeno investidor.

Ver estes 3 ativos nos top15 me deixa bem contente sobre a preocupação de muitos com a diversificação!

Outros Dados Interessantes

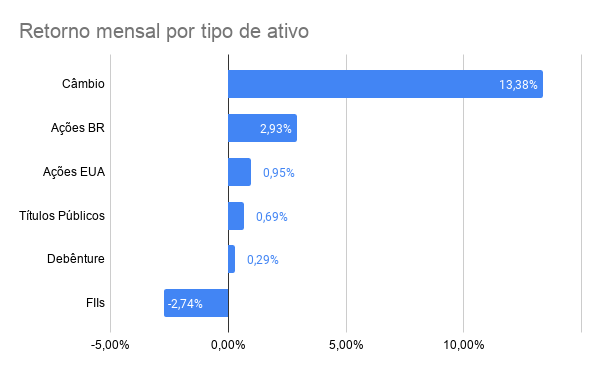

Retorno mensal por classe de ativos:

Num mês marcado por alta volatilidade e fortalecimento do dólar, a classe “Câmbio” foi a grande vencedora.

Embora a bolsa tenha caído, na média as alocações em “Ações Brasil” tiverem resultados positivos.

Já para os FIIs, não teve moleza. Queda de quase 3% no mês.

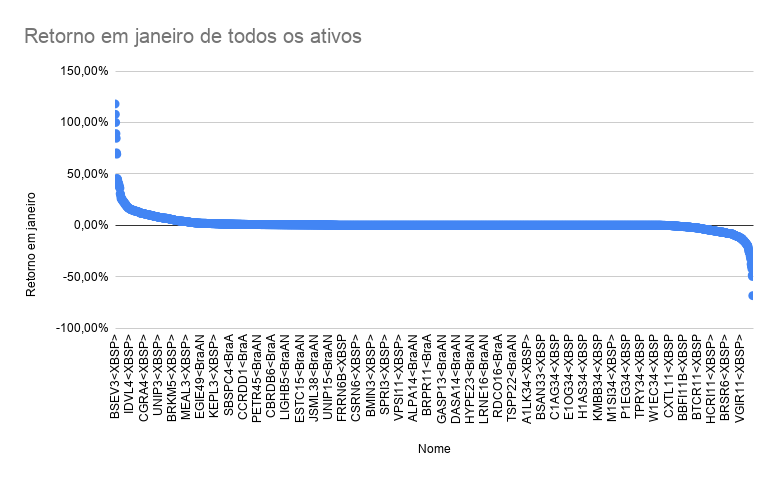

Dispersão de retorno por ativos:

Dos 2.248 ativos alocados, o melhor desempenho no mês ficou para as ações da Biosev (BSEV3). Já o pior desempenho ficou na mão da Eucatex (EUCA3).

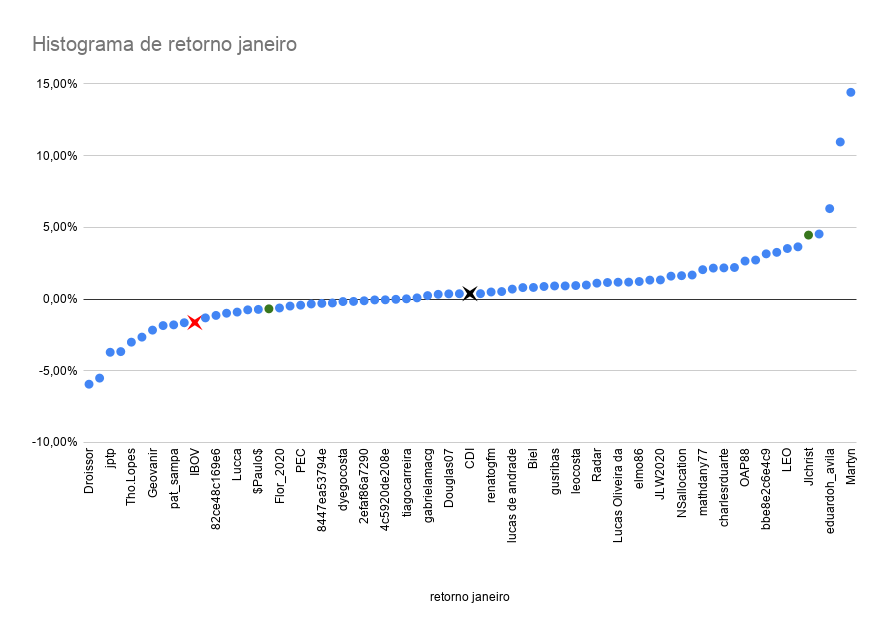

Do lado dos participantes, o resultado seguiu esta linha de dispersão:

O retorno médio das carteiras ficou em 0,68%, acima dos 0,38% do CDI no mês.

Destaque especial para o participante Martyn, cuja carteira (concentrada em câmbio) rendeu 14,42% no mês.

Do outro lado da moeda, o participante Droissor acabou ficando na lanterna, vendo sua carteira (concentrada em ITSA4) se desvalorizar 5,94%.

E aí, o que você achou deste primeiro post da série UFC? Deixe seu comentário abaixo!