Quem disse que para investir no mercado imobiliário é preciso comprar um imóvel?

Os Fundos de Investimento Imobiliário (FIIs) são uma opção rentável e acessível para o investidor que vê este nicho como uma oportunidade de rentabilizar e diversificar a carteira de maneira sustentável.

Mas para isso, é preciso estudo e organização. Uma excelente opção aos investidores que querem alocar ativos em FIIs é ter em mãos uma planilha personalizada para lhe guiar na tomada de decisão.

Com uma Planilha de Rendimentos de Fundos Imobiliários em mãos, fica muito mais fácil que você, investidor, decida em qual fundo aplicar o seu dinheiro para obter os resultados que almeja.

Então, para descobrir os FIIs que mais pagam dividendos, comece fazendo o download gratuito da Planilha de FIIs. Basta clicar aqui, preencher um formulário simples e começar a utilizar essa ferramenta essencial na vida do investidor.

O que são Fundos Imobiliários

Em linhas gerais, os Fundos de Investimento Imobiliário (FIIs) são uma maneira de investir neste mercado com acessibilidade e gestão profissional. Na prática, funcionam de uma forma bastante semelhante aos demais fundos de investimento — a grande diferença é que o dinheiro é direcionado para o fomento do setor de imobiliário.

Como mencionamos no início do artigo, para investir em imóveis, não é preciso comprá-los. Pense nos FIIs como uma união de investidores que querem lucrar com o setor imobiliário, sem que precisem comprar sozinhos uma série de casas, prédios e outros estabelecimentos para ganhar dinheiro com isso.

Falando em ganhos, este é um investimento potencialmente rentável porque, por lei, os fundos precisam distribuir 95% dos seus lucros em forma de dividendos. Este é um cenário muito positivo para o investidor, mas obriga o fundo a emitir novos títulos sempre que quiser comprar um novo imóvel — já que seus lucros devem ser distribuídos aos investidores e não devem ser usados como capital de giro. Ficou claro para você?

Como funcionam os fundos imobiliários

Para investir, é preciso comprar cotas de um determinado fundo na Bolsa de Valores. Cada uma dessas cotas representa uma fração do FII. O investidor, por sua vez, torna-se um cotista e participa dos rendimentos e do desempenho do fundo de maneira proporcional ao percentual adquirido. Complicou? Vamos exemplificar para você:

Exemplo prático:

Vamos supor que você compre 10 cotas de um fundo a R$ 100,00 cada. Seu investimento total será de R$ 1.000,00. Os FIIs distribuem rendimentos todos os meses derivados dos aluguéis, juros e valorização no mercado. No exemplo, imagine que o rendimento mensal por cota é de R$ 1,00. Com a aquisição de 10 cotas, seus rendimentos equivalem a R$ 10,00 por mês.

- Preço da cota: R$ 100,00

- Cotas adquiridas: 10

- Investimento total: R$ 100,00 x 10 = R$ 1.000,00

- Rendimento por cota: R$ 1,00

- Rendimentos mensais: 1 x 10 (cotas) = R$ 10,00

- Rendimento anual: R$ 10,00 x 12 (meses) = R$ 120,00

Ao final de um ano, você tem um rendimento anual de R$ 120,00. Se, nos próximos 12 meses, o preço da cota subir para R$ 110,00, ou seja, valorizar em R$ 10,00 devido à melhorias ou aumento no aluguel, você terá um ganho de capital de R$ 100,00. Observe no exemplo:

Valorização da cota:

- Investimento inicial: R$ 1.000,00

- Valor atual com o aumento da cota: R$ 1.100,00

Rendimento total do investimento:

- Rendimento anual com aluguéis: R$ 120,00

- Ganho de capital: R$ 100,00 (valor atual – investimento inicial)

- Retorno total: R$ 220,00

Retorno percentual:

- Retorno total: R$ 220,00

- Investimento inicial: R$ 1.000,00

- Retorno percentual: (R$ 220,00 ÷ R$ 1.000,00) x100 = R$ 22%

Deu para entender? É evidente que este é um exemplo hipotético. Na prática, o desempenho dos FIIs varia conforme a gestão do fundo, a economia e os demais riscos associados a esse tipo de investimento. Continue a leitura para entender tudo sobre o assunto.

Mas antes, sugerimos que você faça o download da Planilha de FIIs para que você consiga compreender, com a mão na massa, como são feitos os cálculos de rendimentos. Com ela a postos, você será capaz de escolher as melhores opções em FIIs conforme os seus objetivos, sem que isso precise tomar muito do seu tempo.

Se você quer economizar esse tempo no seu dia a dia como investidor, clique aqui e faça o download gratuito.

Como investir em fundos imobiliários?

Não existe mistério na hora de descobrir como comprar Fundos Imobiliários. Esse tipo de investimento é acessível e relativamente simples de adquirir. No entanto, se você acompanha o Clube do Valor, já sabe que não é só porque um investimento é simples, que ele é fácil e milagroso. Para aplicar em FIIs do jeito certo, é preciso disciplina, conhecimento e estratégia.

Para começar a conhecer e tomar as melhores decisões nesse segmento, baixe a Planilha de FIIs e coloque a mão na massa para aprender a escolher o investimento certo para você.

Em seguida, conheça o passo a passo para entender como funciona o processo para começar a investir em FIIs:

Passo 01: Abra uma conta em uma corretora

Escolha uma corretora de valores na qual você confia. Para isso, confirme se ela está cadastrada no site do CVM, confira suas taxas de custódia, condições de corretagem e demais encargos, conheça os benefícios e pesquise sobre sua reputação.

Após a sua decisão, transfira seus recursos financeiros para a conta da corretora, conforme seu planejamento de investimentos para esse tipo de aplicação.

Passo 02: Estude e escolhas as FIIs

Para escolher o investimento mais adequado, é preciso que você conheça os melhores FIIs de acordo com as suas metas financeiras. Lembrando que esta decisão varia de acordo com cada perfil de investidor — pode ser que o melhor investimento para o seu amigo não seja o mesmo que o seu. Por isso, contar com ferramentas e recursos que te ajudem nesse sentido é essencial para o sucesso nos investimentos.

Durante esta etapa, podemos te ajudar de duas efetivas e diferentes formas. São elas:

- Planilha de Rendimento de FIIs: essa planilha é uma verdadeira economizadora de tempo. Ela possui seu próprio banco de dados atualizado e tudo o que você precisa fazer é preencher uma única coluna. Em seguida, a Planilha de FIIs vai calcular os seus retornos, lhe informar importantes indicadores e te guiar para tomar a melhor decisão de investimento. Gostou da ideia?

- Converse com um especialista: se você vai ao médico sempre que precisa de ajuda com a sua saúde e a um advogado sempre que precisa de amparo com questões relacionadas aos seus direitos e deveres, por que não busca um consultor de investimentos na hora de investir? Esse é um conselho que te oferecemos: busque um especialista em Wealth Advisor e tenha o direcionamento de um expert para multiplicar o seu patrimônio.

Passo 03: Acesse o Home Broker para comprar cotas

No site ou aplicativo da corretora escolhida no passo 01, você vai acessar o Home Broker (plataforma digital em que são negociados os fundos e ações), procure pelo código de negociação (ticker) do FII escolhido e realize a ordem de compra ao especificar o valor aplicado e quantas cotas deseja comprar.

Lembrando que na Planilha de FIIs você encontra, com detalhes, os códigos (tickers) de cada um dos FIIs que melhor se aplica à sua estratégia.

Passo 04: Acompanhe, compre e venda seus FIIs

Após a sua decisão e a compra efetiva das cotas, o trabalho ainda não acabou: é preciso manter-se de olho nos seus investimentos e traçar um plano eficaz para que eles continuem rendendo. Para isso, mantenha o controle por meio dos relatórios mensais e das distribuições de rendimentos previstas em lei.

Em seguida, quando chegar a hora de vender ou sacar seus investimentos em FIIs, você precisa de uma estratégia clara para não se deixar tomar pelas emoções. Afinal, somos seres humanos. É comum que tomemos atitudes intuitivas e qualitativas — quando, nos investimentos, as melhores estratégias são aquelas sistematizadas.

Para isso, contar com uma equipe profissional, disposta a te mostrar com embasamento técnico e teórico, qual o caminho mais indicado para cada caso é essencial. É assim que os maiores investidores do Brasil alcançam o sucesso financeiro diariamente.

Se você quer ter o amparo de um consultor de investimentos especializado, constantemente disponível para te atender, clique aqui e descubra todas as suas possibilidades.

Quais são os riscos e as vantagens de investir em FIIs

Como em todo e qualquer investimento, os Fundos Imobiliários também oferecem riscos. Em contrapartida, seus inúmeros benefícios nos auxiliam na compreensão do porquê de este tipo de investimento ser tão comum entre aqueles que têm sucesso em suas estratégias. Vamos aos prós e contras dos FIIs:

Riscos de investir em FIIs:

- Risco de Mercado: as cotas dos FIIs podem ter variação de preço devido a fatores de mercado, como taxas de juros, condições econômicas e mudanças no setor imobiliário.

- Risco de Vacância: em caso de um imóvel não ser alugado, os rendimentos distribuídos são reduzidos.

- Risco de Liquidez: mesmo que as cotas sejam negociadas na bolsa, pode haver momentos em que a liquidez é baixa, dificultando a venda rápida pelo preço desejado.

- Gestão e Desempenho do Fundo: a performance do FII depende da competência dos gestores e da estratégia do fundo.

Vantagens de investir em FIIs

- Renda Passiva: os fundos imobiliários podem garantir uma fonte regular de renda passiva por meio dos dividendos.

- Diversificação de Carteira: investir em diferentes fundos ajuda a diversificar os riscos associados ao investimento direto em imóveis.

- Acessibilidade: os FIIs permitem o acesso ao mercado imobiliário com um capital inicial mais baixo, o que o torna acessível a um maior número de investidores.

- Gestão Profissional: eles são geridos por profissionais, eliminando a necessidade do investidor gerenciar os imóveis diretamente.

- Liquidez: as cotas são negociadas em bolsas de valores, proporcionando liquidez ao investimento, o que é um diferencial em relação à propriedade direta de imóveis.

- Transparência e Regulação: os FIIs são regulados por órgãos como a Comissão de Valores Mobiliários (CVM) no Brasil, oferecendo transparência e segurança para os investidores.

Como usar a Planilha de FIIs

Já está com a sua cópia pronta para uso? Se sim, continue a leitura e aprenda a usar todas as funcionalidades dessa ferramenta. Se ainda não está, clique aqui para fazer download gratuito antes de descobrir o que ela pode fazer por você.

Qual é a melhor planilha de cálculo de FIIs

Reiteramos que a melhor planilha para controle financeiro e de investimentos sempre será aquela que mais se adequa à sua rotina. Mas o que podemos te garantir é que a Planilha de FIIs do Clube do Valor é uma ferramenta prática, acessível e que vai te ajudar na sua trajetória de investidor do início ao fim.

Com ela, você economiza tempo de pesquisa, toma decisões mais ágeis e eficazes, além, é claro, de otimizar o seu controle de investimentos em FIIs e centralizá-lo em um só lugar — com o apoio de um arquivo permanente, que pode ser consultado e personalizado por você sempre que você achar necessário.

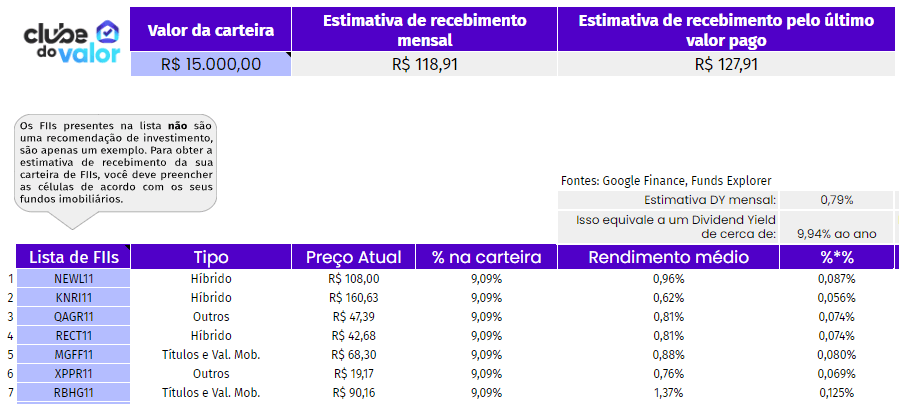

Basta digitar o ticker (código) do FII e receber uma série de informações importantes sobre aquele fundo. Desde o seu tipo (Híbrido, Títulos e Valores Imobiliários, Lajes Corporativas, etc) e seu preço atual, até o rendimento médio e o rendimento atual. Por fim, após preenchido o campo “Valor da Carteira”, a planilha vai te oferece estimativas de ganhos mensais e uma estimativa focada no seu retorno pelo último valor pago. Incrível, não é?

Vamos ao passo a passo para aprender a utilizar a sua. Já te adiantamos que é muito mais fácil do que você pensa.

Passo 01: Aprenda a preencher a sua Planilha de FIIs

Se você já faz uso dos materiais gratuitos do Clube do Valor, já está familiarizado com esse direcionamento. Na Planilha de FIIs, você só deve preencher os campos em azul mais escuro, combinado? Conforme a imagem abaixo, o seu trabalho é de apenas completar os campos “Valor da Carteira” e “Lista de FIIs”.

Se você ainda não baixou a sua, antes de partir para o próximo passo, faça download gratuito. É só clicar no botão abaixo:

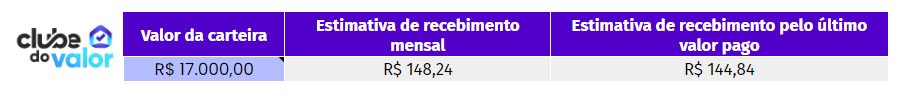

Passo 02: Insira o “Valor da Carteira” na sua Planilha de FIIs

Com a Planilha de FIIs pronta para uso, chegou a hora de você informar o valor que você investe em Fundos de Investimento Imobiliário (FIIs). Se você ainda não investe e quer usar a planilha para simular a sua próxima aplicação, fique à vontade para completar este campo com o montante financeiro que você planeja investir no futuro.

Note que, se você mudar esta quantia, todo o restante da coluna também vai mudar. Afinal, a Planilha de FIIs conta com fórmulas automatizadas que calculam seus rendimentos de acordo com os aportes financeiros que você realiza. É tudo automático, simples e prático.

Passo 03: Insira os códigos à sua Planilha de FIIs

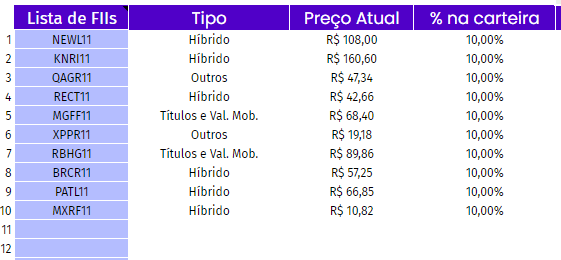

Se você observar, na segunda aba da sua planilha, denominada “Dados”, você encontrará uma lista completa com diferentes códigos (ou tickers) dos FIIs disponíveis. Essa divisão da tabela não deve ser alternada, afinal, ela serve como banco de dados para que a sua planilha funcione a todo o vapor.

No entanto, é nesta mesma aba que constam todos os códigos que você deve preencher na coluna em azul da sua planilha. Com o código disponível no site da sua corretora, basta que você adicione-o no campo destinado para que, automaticamente, sua Planilha de FIIs seja preenchida.

Além disso, é importante que você note que quanto mais FIIs você adiciona à planilha, mais diluída e diversificada ficará a sua carteira. Você poderá constatar esse indicador na coluna “% na carteira“. No exemplo abaixo, escolhemos 10 fundos para o portfólio hipotético. Isso significa que, 10 FIIs divididos entre 100% do valor aplicado representam 10% para cada fundo. Entendeu a moral da história?

Passo 04: Desvendando os resultados da sua Planilha de FIIs

Planilha de FIIs baixada e preenchida? Chegou a hora de tirar suas próprias conclusões. Mas calma! Nós te ajudaremos nesse processo. Já te explicamos que ao adicionar o código do FII, você receberá uma série de informações válidas, provenientes de um banco de dados. A partir daí, chega o momento de entender qual é a estratégia que mais se adequa à sua realidade.

Vamos aos pontos centrais que você precisa saber para interpretar seus resultados:

Rendimento médio:

Este percentual diz respeito à média que o FII tende a render. Ou seja, é um cálculo feito com base nos rendimentos passados e presentes com o objetivo de auxiliar o investidor a compreender se aquele fundo é mais ou menos rentável.

Último rendimento:

Refere-se ao rendimento mais recente do Fundo. Ele pode ser maior ou menor do que o rendimento médio. Inclusive, este pode ser um indicador interessante para você observar, mas não precisa ser decisivo na hora da sua escolha — até porque você já sabe, né? Rendimento passado não garante ganhos futuros!

Dividend Yield

Também conhecido apenas como “DY”, essa métrica financeira é muito usada para medir a rentabilidade dos dividendos de um ação em relação ao seu valor. Lembrando que dividendos são pagamentos realizados pelo FII aos seus cotistas a partir dos lucros obtidos por ela.

- Estimativa de DY mensal: Na Planilha de FIIs, estas células serão calculadas a partir da soma de todos os percentuais de rendimento médio ou último rendimento, quando comparadas à porcentagem que aquele Fundo de Investimento Imobiliário se faz presente na carteira. Ou seja, a estimativa de DY mensal compara “rendimento médio“/”último rendimento“, com “% na carteira” e, em seguida, soma seus valores para descobrir quanto você provavelmente terá de Dividend Yield ao final de um mês.

- Estimativa de DY ao ano: da mesma forma, logo abaixo você descobrirá as estimativas que este Dividend Yield tratá de retorno ao final de um ano (12 meses).

Conclusão

Investir em Fundos de Investimento Imobiliário (FIIs) fica muito mais fácil quando se tem em mãos ferramentas que te mostram que este processo não precisa ser complicado, como a Planilha de FIIs apresentada neste artigo.

Além disso, escolher este tipo de investimento traz uma série de benefícios para o investidor que quer conquistar a renda passiva almejada. Ao investir em FIIs você garante muito mais liquidez para a sua carteira, quando comparada a compra tradicional de um imóvel, alto potencial de valorização, gestão profissional e transparência no processo.

Ainda, enfatizamos que investir costuma ser um processo único para cada um de nós. Mas o que todos os investidores de sucesso têm em comum são os seguintes fatores: disciplina, organização e estratégia. Para atingir a tríade do bom investidor, é preciso ter foco! Afinal, não há organização sem disciplina, e não há disciplina se não existe uma estratégia. Mas, acima de tudo, não há retorno lucrativo e tranquilidade financeira sem uma boa estratégia.

Por isso, te convidamos a conhecer e validar a sua estratégia de perto, pela ótica de profissionais com anos de experiência no ramo. Estamos ofertando para você, investidor que tem mais de R$ 250.000,00 para aplicar, uma análise gratuita de carteira.

Com ela, você terá em mãos um diagnóstico completo que te dirá exatamente os pontos fortes e fracos da sua carteira atual de investimentos. Sente-se preparado para essa mudança de chave na sua vida financeira? Clique aqui, agende essa conversa com um especialista e alcance a tranquilidade que você sempre almejou. É simples, gratuita e sem compromisso!