Fundos de ações.

Provavelmente, você já ouviu falar neles.

Agora, você realmente sabe como eles funcionam?

Você consegue perceber o custo que você arca ao investir num “FIA”?

Ou, mais importante ainda:

Sabe como fazer para selecionar um bom fundo de ações para investir seu dinheiro?

Eu acredito que não.

E isso, certamente, não é a sua culpa.

Afinal, trata-se de um assunto bastante escasso no Brasil…

Percebo muitos educadores financeiros falando de títulos públicos, CDBs e até mesmo sobre como investir em ações, mas pouco lemos sobre os fundos de ações.

Por isso, resolvi falar um pouco mais sobre isso.

Nesse novo artigo do Clube do Valor, eu quero ir muito além da explicação básica sobre como funcionam os fundos de ações.

Vou te mostrar, aqui, quais são as principais características de um fundo de ações e também te ensinar como analisar um fundo de ações em 4 passos.

Além disso, vamos compartilhar valiosas ferramentas que te ajudarão muito no seu processo de tomada de decisão.

Parece interessante para você?

Então continue lendo para saber mais sobre pontos como:

- 4 CARACTERÍSTICAS COMUNS DE TODOS OS FUNDOS DE AÇÕES

- O PASSO A PASSO COMPLETO PARA ANALISAR QUALQUER FUNDO DE AÇÕES

- PASSO #1 – ANÁLISE DAS TAXAS (E A RELAÇÃO DIRETAMENTE PROPORCIONAL ENTRE TAXAS E RENTABILIDADE)

- PASSO #2 – COMO DESCOBRIR A COMPOSIÇÃO DE QUALQUER FUNDO DE AÇÕES

- PASSO #3 – VERIFICAR O HISTÓRICO DE PERFORMANCE DO FUNDO

- PASSO #4 – UMA ANÁLISE IMPORTANTE QUE POUCOS FAZEM: CONHECENDO O GESTOR

- CONCLUSÃO

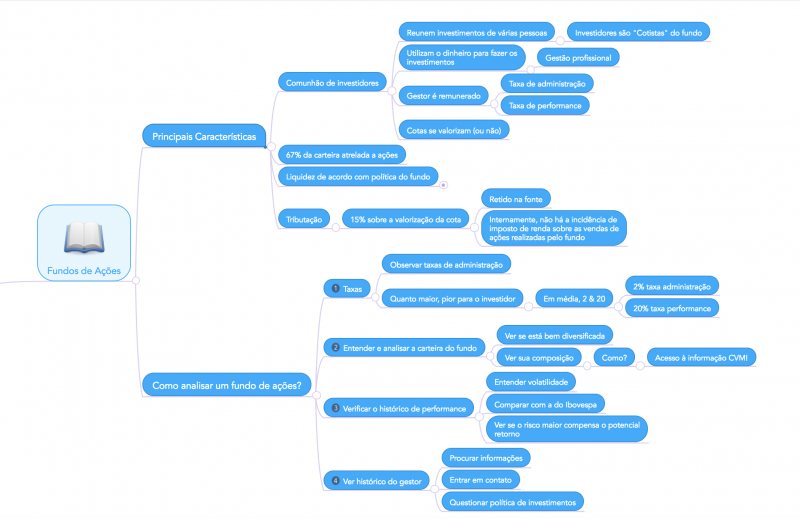

4 CARACTERÍSTICAS COMUNS DE TODOS OS FUNDOS DE AÇÕES

Antes de tomar sua decisão de investir – ou não – em ações através de um fundo, você precisa entender o que de fato é um fundo de ações.

E nada melhor do que conhecer as principais características de um FIA para isso.

Essas são apenas 4 das muitas características de um fundo de investimento em ações mas, para mim, são as mais importantes.

Vamos a elas.

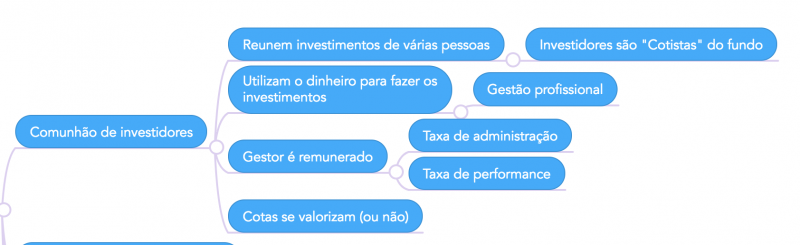

#1 – Um fundo é uma comunhão de investidores

Ser uma “comunhão” de investidores significa dizer que vários investidores formam um fundo.

Ou seja: trata-se de uma ferramenta de investimento que reúne várias pessoas (físicas ou jurídicas).

Cada investidor do fundo possui uma quantidade determinada de cotas, que representam sua participação neste fundo.

Quando a carteira de ações do fundo se valoriza, suas cotas se valorizam.

E quando um novo integrante se junta ao fundo, realizando um aporte, são emitidas novas cotas…

O fundo, por sua vez, reúne o valor investido por todos os cotistas e usa esse valor para montar uma carteira de ações.

A escolha das ações é de responsabilidade do gestor do fundo, que possui plena liberdade na tomada de decisões (desde que elas respeitem o regulamento do fundo).

O gestor do fundo, pelo seu trabalho, é remunerado de duas formas:

- Taxa de administração

- Taxa de performance

A taxa de administração incide sobre o patrimônio total do fundo.

Quando falamos em fundos de ações, elas costumam ficar num patamar próximo a 2% ao ano.

Já a taxa de performance é uma espécie de “bônus” que o gestor recebe sempre que o seu fundo supera um dado benchmark.

Como via de regra, a taxa de performance nos FIA é de 20% sobre o que o fundo exceder o Ibovespa.

Exemplo: Se num dado ano o Ibovepa subiu 10% e o fundo 15%, o gestor receberá + 1% de taxa de performance (20% sobre 5%).

#2 – Pelo menos 67% da carteira do fundo deve estar atrelada ao mercado de ações

Essa característica é bastante óbvia… E necessária.

Afinal, quem investe num fundo de ações quer, por regra, ter aquela parcela de seu patrimônio investida em ações.

Por isso, os gestores são obrigados a manter, pelo menos, 67% da carteira do fundo diretamente investida em ações.

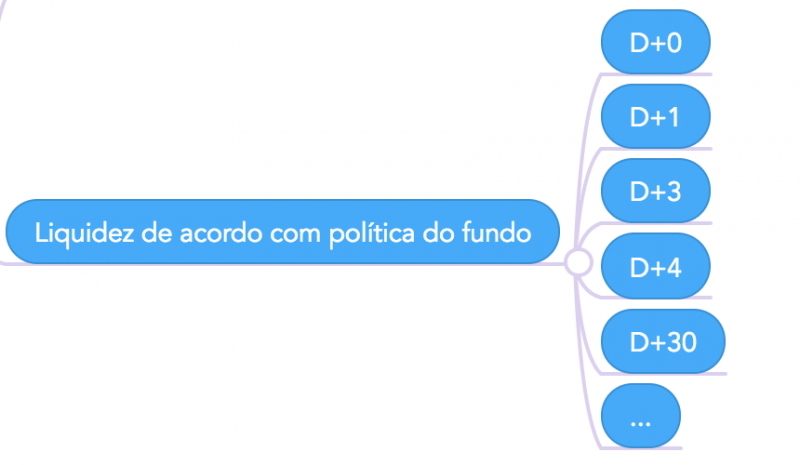

#3 – Em via de regra, eles possuem boa liquidez

Uma característica clara de um fundo de ações (e de qualquer fundo), é deixar bem clara qual é a regra de liquidez de seus cotistas.

E as regras de liquidez costumam variar de fundos para fundos.

Entretanto, eu percebo que, em geral, os FIAs proporcionam uma liquidez de 4 dias para seus cotistas.

Isso significa dizer que, a partir do dia da solicitação do resgate, o cotista recebe seu dinheiro em conta corrente 4 dias depois.

Alguns, entretanto, possuem liquidez mais restrita, de D+30 ou até mesmo D+60…

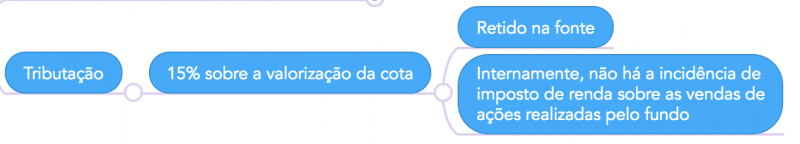

#4 – A tributação de um FIA é de 15%

O investidor em fundo de ações terá seu rendimento descontado à alíquota de 15%.

Isso significa dizer que, se você comprou cotas de um fundo a 1,00 e as vendeu valendo 2,00 (rentabilidade de 100%), ao solicitar o resgate você receberá cerca de 1,85 reais por cota.

Cabe ressaltar que, nos FIAs, esse imposto é retido na fonte.

Ou seja: você não terá que pagar uma Darf ou algo do gênero, da mesma forma que você faz ao investir em ações de forma “direta”.

Aqui, entram outros dois pontos de grande importância:

- O fundo não paga imposto algum sobre operações realizadas dentro do próprio fundo (esse é um belo benefício!);

- Não existe a regra de isenção de IR para vendas de até R$ 20.000,00 por mês, como ocorre com as ações (e esse é um ponto negativo!)

Sobre o primeiro ponto, explico melhor:

Se um fundo comprar ações da Magazine Luiza, por exemplo, e as revender com 300% de lucro, o fundo não pagará nada de imposto.

O imposto é descontado única e exclusivamente na fonte quando os cotistas fazem o resgate de suas cotas.

Sobre o segundo ponto, ele é bem simples:

Se você investiu R$ 1.000,00 num FIA e resgatou R$ 1.001,00, você pagará imposto de 15% sobre o lucro de R$ 1,00.

Não existe nenhum tipo de incentivo ou benefício tributário.

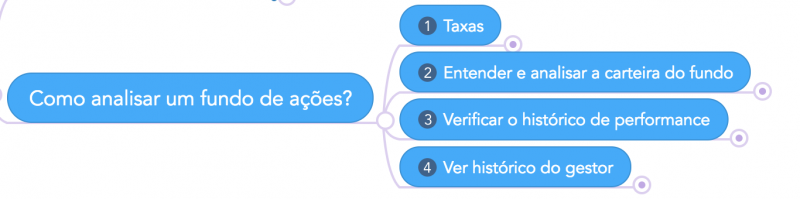

O PASSO A PASSO COMPLETO PARA ANALISAR QUALQUER FUNDO DE AÇÕES

Uma coisa é saber como um fundo funciona.

Outra coisa, totalmente diferente, é decidir se você vai (ou não) investir através de um fundo de ações.

E, para tomar essa decisão, você precisa saber como analisar um fundo de ações.

E é justamente por isso que eu trago, nesse segundo ponto do artigo, esse processo de 4 simples passos de como analisar um FIA em poucos minutos.

Vamos começar com o passo básico…

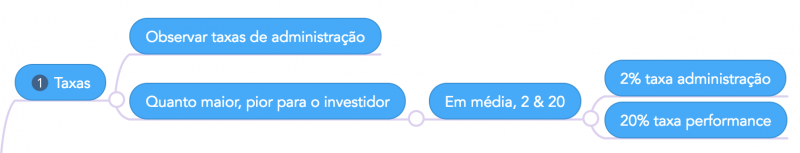

PASSO #1 – ANÁLISE DAS TAXAS (E A RELAÇÃO DIRETAMENTE PROPORCIONAL ENTRE TAXAS E RENTABILIDADE)

Anteriormente nesse post, eu expliquei como funciona a cobrança de um fundo.

Agora, chegou a hora de você analisar as taxas dos fundos que você pensa em investir.

A regra aqui é que quanto menores forem as taxas, melhor para o investidor.

Afinal, as taxas incidem diretamente sobre o patrimônio do fundo.

Ter uma taxa de administração de 2% ao ano significa dizer que o fundo terá que se valorizar 2% apenas para “empatar” com o que o gestor vai ganhar ao longo de um ano.

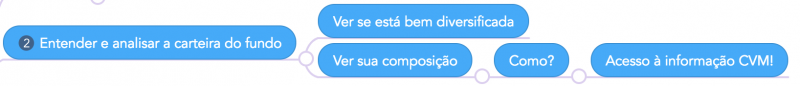

PASSO #2 – COMO DESCOBRIR A COMPOSIÇÃO DE QUALQUER FUNDO DE AÇÕES

Esse segundo passo consiste em você entender e analisar a carteira de um fundo.

Aqui, é importante ficar de olho em como a carteira está diversificada.

Isso porque, ao investirmos num fundo, temos a sensação de estarmos montando uma carteira diversificada.

Entretanto, já vi muitos FIAs por aí com carteiras bastante concentradas em poucas ações.

Então, o investidor desavisado, que buscava diversificar seu portfólio, acabava prejudicado…

A grande questão aqui é: como descobrir a composição de uma carteira?

A resposta: acessando os dados públicos de fundos de investimento que são disponibilizadas pela CVM.

Clicando nesse link, você cai numa página da CVM em que será solicitado o CNPJ do fundo a ser analisado.

Incluindo o CNPJ do fundo, você cairá numa página com diversos dados públicos, incluindo a composição da carteira desse fundo.

Basta seguir os passos apresentados no minuto 12 do vídeo abaixo:

PASSO #3 – VERIFICAR O HISTÓRICO DE PERFORMANCE DO FUNDO

Para muitos, esse deveria ser o passo número 1.

Entretanto, eu discordo dessa linha de raciocínio.

Afinal, performance histórica não é garantia de performance futura…

E isso é ainda mais verdade quando falamos em fundos de ações (e mais verdade ainda, quando o fundo em questão concentra a carteira em poucos ativos).

Portanto, os dois passos anteriores são bem mais importantes do que esse terceiro aqui.

Agora, talvez você esteja se perguntando:

“Se performance histórica não é garantia ou indicativo de performance futura, por que analisar isso?”

Essa é uma tarefa importante por 3 motivos:

- Entender o grau de volatilidade do fundo (o quanto ele varia ao longo do tempo), para analisar se ele é mais volátil, menos volátil ou similar ao Ibovespa;

- Comparar a performance histórica do fundo com a do Ibovespa;

- Entender se o risco maior faz sentido para você, considerando também o potencial de retorno

Um ponto muito importante que eu gosto de ressaltar aqui é que muitos estudos já mostraram que o retorno médio de um fundo é diferente do retorno médio de um investidor do fundo.

Isso acontece única e exclusivamente pela questão comportamental do investidor.

É comum percebermos muitos investidores passando em investir em fundos que subiram muito recentemente e que tiveram uma grande performance…

Da mesma forma, é comum vermos muitos investidores resgatando as cotas de fundos que caíram mais do que a média…

E é justamente por isso que a média dos investidores de um fundo possui um resultado inferior ao resultado do fundo por si só.

Explicado esse importante ponto, deixe-me explicar melhor como analisar a performance de um fundo…

Como analisar a performance histórica de um fundo

Para essa tarefa, eu gosto muito de uma ferramenta gratuita chamada “Comparador de Fundos”.

Essa ferramenta, criada pela Vérios investimentos, mostra uma série de dados relevantes sobre performance passada de um fundo de investimento:

Você pode acessá-la clicando nesse link.

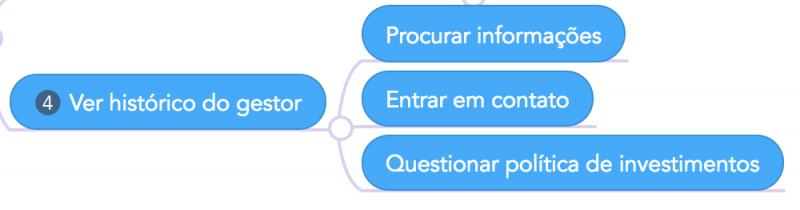

PASSO #4 – UMA ANÁLISE IMPORTANTE QUE POUCOS FAZEM: CONHECENDO O GESTOR

Passados os três primeiros passos, é hora de estudar melhor o grande responsável pela tomada de decisões do fundo: o gestor.

Como fazer isso?

Simples: procurando por maiores informações sobre o gestor no Google, conhecendo o site da gestora, entendendo sua filosofia de investimentos e seu processo de seleção de ações…

E, se você julgar importante, conversar com o gestor.

Muitas gestoras independentes atendem com muito boa vontade potenciais investidores de seus fundos.

Por isso, sugiro que você envie um e-mail ou ligue para a gestora, se apresentando como um possível investidor no seu fundo, para tirar as suas dúvidas ?

O importante aqui é fazer uma boa análise qualitativa daqueles que serão os responsáveis pelas decisões do fundo que você pretende investir.

CONCLUSÃO

Em suma, é isso.

Aqui, eu te apresentei 4 grandes características de um fundo de investimento em ações e, também, um processo de 4 simples passos de como analisar um fundo.

Tenha certeza: esse passo a passo é importantíssimo de ser seguido antes de você decidir investir num fundo de ações.

Afinal, antes de delegar a gestão de parte do seu patrimônio para terceiros, é bom conhecer melhor quem são essas pessoas.

E se você já nos conhece e tem interesse em delegar seus investimentos em ações a nós, conheça meu exclusivo Fundo de Ações, administrado com base na estratégia que uso na minha própria carteira!

Espero que você tenha conquistado o seu objetivo ao chegar nesse artigo aqui.

Se ele foi útil para você, então deixe um comentário compartilhando isso comigo.

E se alguma dúvida persistir, não deixe também de entrar em contato conosco através desse formulário abaixo:

Um forte abraço e até a próxima!

Ramiro Gomes Ferreira