Saber como investir na bolsa de valores é para poucos.

Saber como investir na bolsa de valores é para poucos.

Pelo menos era isso que eu pensava há alguns anos atrás…

Talvez você também tenha essa impressão.

Por isso, pergunto:

Você já sentiu a impressão de que é muito difícil ganhar dinheiro investindo em ações?

Ou aquela sensação de que apenas investidores profissionais ou aqueles que passam o dia inteiro observando os gráficos ganham dinheiro neste mercado?

Eu sei muito bem como é isso.

Mas a realidade não é bem assim.

Investir na bolsa de valores é fascinante e pode ser muito rentável para você!

Sim.

A verdade é que ganhar dinheiro neste mercado é simples!

Isso mesmo.

É lógico que analisar em quais empresas investir não é tarefa fácil, mas obter retornos consistentes neste mercado é tarefa menos complexa do que muitos imaginam.

Mais importante – aliás, muito mais importante – do que qualquer outra coisa é desenvolver a mentalidade correta.

A mentalidade do investimento em longo prazo.

E essa é a parte mais difícil desse processo.

Por isso, nesse artigo, eu vou mostrar tudo que você precisa saber para investir com segurança e rentabilidade na bolsa de valores.

[thrive_leads id=’3775′]

Começarei trabalhando com os quatro conceitos básicos para ter sucesso investindo na bolsa de valores, que são:

- A importância da diversificação

- A importância do longo prazo

- A importância de reduzir e otimizar os custos

- A importância de saber escolher os melhores ativos para investir

Em seguida, te mostrarei um simples processo de 5 passos que você deve seguir para realizar o seu primeiro investimento na bolsa com sucesso.

Ao final do artigo, você saberá muito mais sobre assuntos como…

- Por que muitas pessoas perdem dinheiro investindo na bolsa (e como evitar seguir os passos delas)

- A verdadeira importância da diversificação

- Como criar uma verdadeira visão de longo prazo para seus investimentos

- Como controlar custos e evitar o pagamento de taxas desnecessárias

- Como selecionar os melhores ativos para investir dentro da bolsa de valores

- Como abrir uma conta numa corretora de valores

- Como comprar e vender ativos sem sair de casa

- Como investir na bolsa de valores com pouco ou com muito dinheiro

E, com certeza, muito mais.

Tenho certeza absoluta de que ao final do artigo você saberá exatamente o que fazer para realizar o seu primeiro investimento na bolsa.

Entenderá, também, o que é necessário ser feito para ter maior sucesso investindo.

Então continue lendo este artigo!

Ou, se você preferir, assista este completo vídeo sobre o tema:

POR QUE AS PESSOAS PERDEM DINHEIRO INVESTINDO NA BOLSA DE VALORES

Você já se perguntou por que a maioria das pessoas que você conhece perderam dinheiro investindo na bolsa?

Pois eu lhe respondo: elas perdem dinheiro porque comprar ações, hoje em dia, é uma tarefa muito fácil.

A compra de ações pode ser realizada de forma extremamente simples, sem sair de casa.

E esta facilidade acaba sendo, também, um grande empecilho ao sucesso no investimento.

Por quê?

Porque esta facilidade de realizar operações veio junto com um acesso a informação muito maior.

E o acesso a informação acaba criando uma avalanche de manchetes em sites de finanças indicando compra e vendas de ativos em curtos períodos de tempo.

Assim, muitos investidores – sobretudo os de primeira viagem – acabam criando uma grande ansiedade por auferir ganhos imediatos.

Essa ansiedade por ganhos imediatos, por sua vez, resulta numa compra e venda de ativos sem qualquer tipo de estratégia ou visão de longo prazo.

Por consequência, essas pessoas acabam especulando enquanto estão investindo e, assim, tem como resultados a compra de ações na alta e a venda na baixa!

Por isso, antes de mostrar o passo a passo para que você tenha sucesso investindo na bolsa de valores, preciso explicar melhor 4 conceitos muito importantes para o sucesso neste mercado.

Vamos a eles!

#1 – A IMPORTÂNCIA DA DIVERSIFICAÇÃO

Quer perder dinheiro investindo na bolsa?

Então concentre seus investimentos em apenas 1 – ou em algumas poucas – ações.

Sim.

Ter uma carteira diversificada é o passo número 1 do investimento de sucesso na bolsa.

O tema “diversificação de investimentos” é um dos mais controversos e populares temas do mercado financeiro.

Provavelmente você já deve ter ouvido alguma frase que fizesse uma analogia entre “diversificação” e “distribuição de ovos em cestas”.

Por um lado, muitos defensores da concentração de investimentos usam uma frase como esta (“ponha todos seus ovos na mesma cesta e cuide bem dela”) para justificar suas posições em poucos ativos.

Talvez você também encontre uma famosa frase de Buffet, que diz algo como:

“Diversificação é a proteção contra a ignorância. Ela faz pouco sentido para aqueles que sabem o que estão fazendo”

A verdade é que esta frase, assim como outras com a mesma mensagem, é muito mal interpretada.

Buffett não condena a “diversificação” por si só, mas sim a “diversificação excessiva”.

Porque a diversificação não só é importante, como é necessária para que você obtenha sucesso financeiro no longo prazo.

Conheço muitas pessoas que se deixam iludir por frases como essa e, quando resolvem investir, concentram todos os seus investimentos em apenas um ativo.

Eu não posso deixar de alertar você para o enorme risco que a concentração excessiva traz para suas finanças.

Explico a seguir.

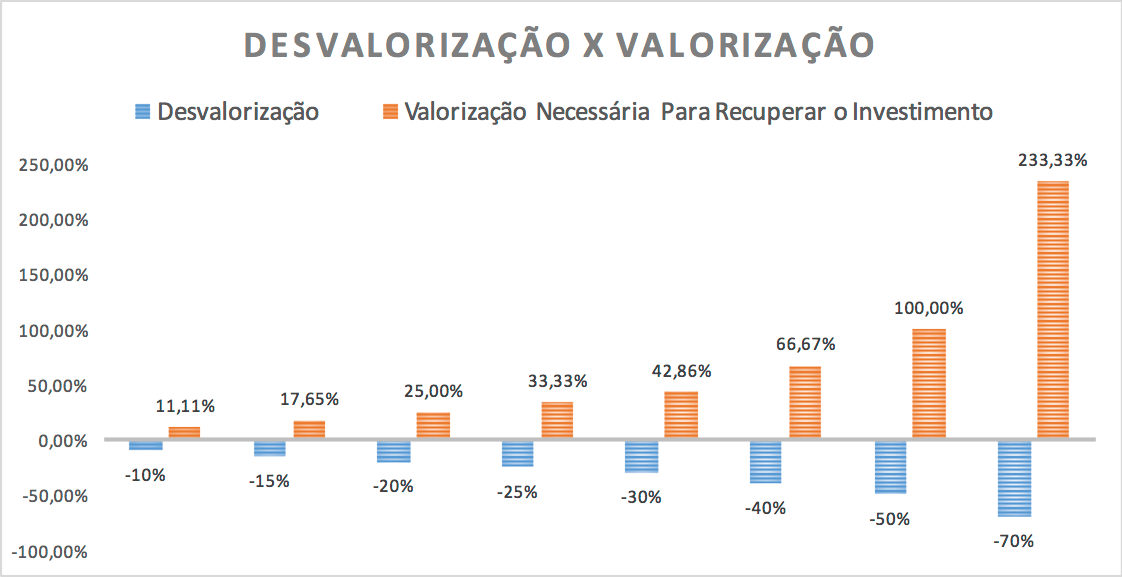

Pense rápido: se a sua carteira de investimentos sofresse uma desvalorização de 10%, quanto ela teria que valorizar para você recuperar seu investimento?

Pensou em 10%?

É isso o que a maioria das pessoas pensa.

Mas, na verdade, a relação entre percentual de perda e percentual de alta necessário para recuperar a perda não é linear.

Se a sua carteira possui um valor de R$ 10.000,00 e sofre uma queda de 10%, ela passa a valer R$ 9.000,00.

Se, em seguida, ela se valoriza 10%, seu novo valor será de R$ 9.900,00.

Para que ela retorne a R$ 10.000,00, ela teria que valorizar 11,11%, e não 10%.

O quadro que vou deixar na tela agora deixa bem clara esta relação entre percentual de desvalorização e valorização necessária para recuperar o investimento inicial:

Ou seja: quanto maior for a desvalorização que seu patrimônio sofrer, mais difícil será dele voltar para o patamar anterior.

E carteiras concentradas possuem um risco consideravelmente superior de auferir, em algum momento do tempo, perdas grandes.

Quer mais um motivo para entender a importância da diversificação?

Então vamos voltar alguns anos no tempo e observar o fenômeno Eike Batista.

O FENÔMENO EIKE BATISTA E A IMPORTÂNCIA DA DIVERSIFICAÇÃO

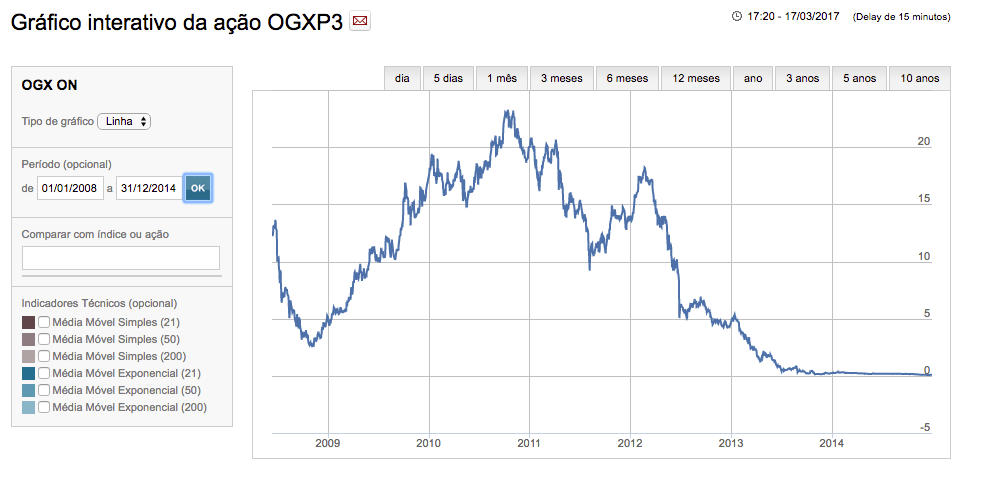

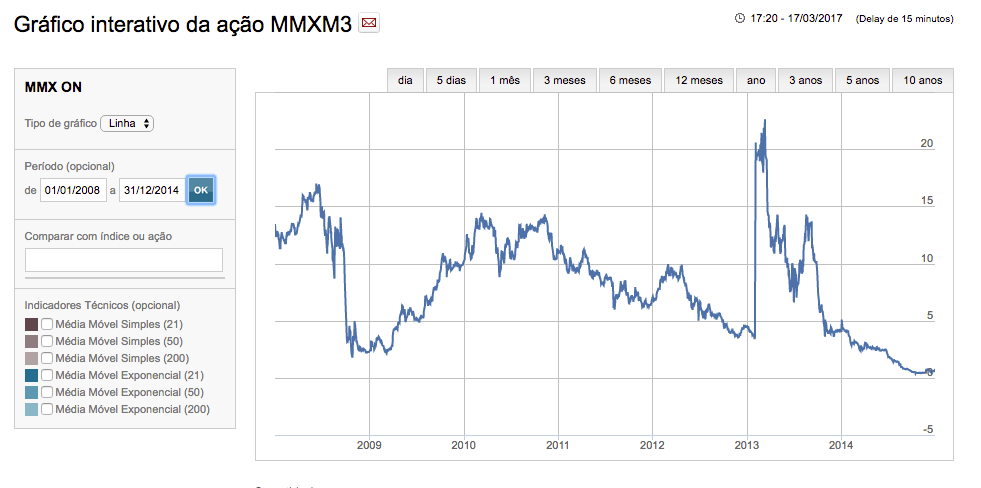

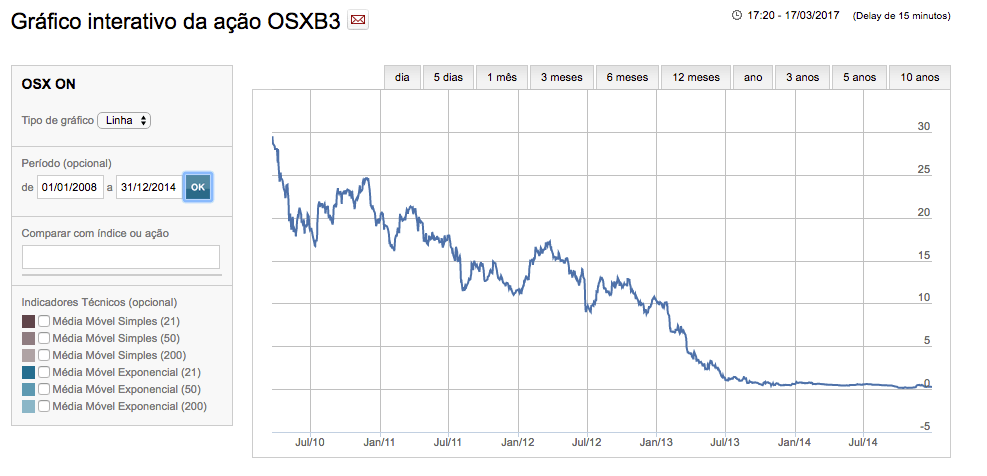

No final dos anos 2000, Eike era o homem mais rico do Brasil e possuía o controle de muitas empresas listadas em bolsa.

Suas frequentes aparições em veículos de mídia e seu otimismo com o sucesso de suas empresas levaram muitos a investirem nelas.

Eu, pessoalmente, conheço bastante gente que concentrou seus investimentos em bolsa nas empresas do grupo X.

O final da história é bem triste: a desvalorização das ações destas empresas foi bastante superior a 90%.

Todos os investidores que concentraram seus investimentos nestas empresas tomaram um verdadeiro tufo e perderam muito dinheiro…

E daí, o que muitos fizeram?

Em vez de assumir que cometeram um ENORME erro financeiro, acabaram brabos com o próprio Eike.

Casos como estes na bolsa brasileira não faltam…

Espero que nestes últimos minutos eu tenha passado para você a importância de diversificar.

Agora, talvez você se questione em quantas ações você deve investir.

A resposta não é exata, mas eu recomendo que você jamais monte uma carteira de ações com menos de 10 empresas (com 10% de peso em cada) e que busque incluir aí algo entre 15 a 25 diferentes ações.

#2 – A IMPORTÂNCIA DO LONGO PRAZO

Entendeu por que a diversificação é importante?

Então agora está na hora de você colocar na sua cabeça outro conceito-chave para ter sucesso investindo – seja na bolsa de valores ou não.

E este conceito é a visão de longo prazo.

Aqui, começamos pelo básico.

E começar pelo básico significar lhe explicar um conceito muito importante:

O retorno futuro das ações é absolutamente imprevisível.

Absolutamente imprevisível!

Ele varia de acordo com inúmeras variáveis que estão totalmente fora de nosso alcance.

Não temos qualquer controle sobre qual será o retorno do Ibovespa no próximo dia, no próximo mês, no próximo ano e nem mesmo na próxima década!

E mesmo desconhecendo qual será o retorno futuro destes indicadores, podemos ganhar dinheiro.

O segredo é trabalharmos com as variáveis que controlamos para otimizá-las.

E uma destas principais variáveis é o desenvolvimento de uma visão de longo prazo.

COMO DESENVOLVER UMA VERDADEIRA VISÃO DE LONGO PRAZO PARA SEUS INVESTIMENTOS

Se você costuma visitar sites ou fóruns de discussão sobre finanças, já deve ter percebido que o sistema financeiro gira todo no curto prazo.

Manchetes como…

“Trader fulaninho recomenda ações da companhia cacimbinha para esta semana e diz que elas podem subir 70% em pouco tempo”

Ou…

“Agora é a hora de investir em dólar, diz corretora X”

São frequentes nestes sites.

Para começar a desenvolver a visão de longo prazo, você precisa eliminar estes sites da sua vida.

A visão de curto prazo é o motivo que explica por que quase todo mundo que você conhece perde dinheiro investindo em ações.

No curto prazo – e aqui eu não me refiro apenas à variação intradiária dos preços, mas sim em períodos de até 1 ano – é IMPOSSÍVEL de prever quais ativos irão subir e quais irão cair.

É claro que você verá muitos “gurus” por aí se vangloriando por terem acertado previsões exatas.

Isso acontece porque existem milhares de analistas fazendo milhares de previsões de curto prazo todos os dias.

Neste cenário, é lógico que muitos irão acertar o que irá acontecer.

Mas agora pense consigo mesmo: você conhece alguém que ganha bastante dinheiro investindo na bolsa de valores no curto prazo?

Eu conheço.

Estas pessoas são as que vendem cursos e relatórios de como investir no curto prazo.

Mas, afinal, o que seria a visão de longo prazo?

Ela basicamente significa pensar em horizontes longos de tempo.

Coisa de 5 anos, 10 anos ou até 30 anos para frente.

Pensar no longo prazo significa ter a consciência que 10 mil reais investidos hoje não são 10 mil reais, e sim 170 mil reais em 30, se o retorno exceder a inflação em 10% ao ano!

Pense na famosa fábula da tartaruga e da lebre.

Aquela história em que a lebre, convencida, aposta uma corrida com a tartaruga, que se prepara arduamente para vencer a corrida.

Daí a lebre sai na frente, mas para de correr para descansar e contar vantagem, enquanto a tartaruga continua firme e forte no seu trajeto.

No final acho que a lebre até dorme e a tartaruga acaba vencendo a corrida.

Mas a questão aqui é se colocar na visão da tartaruga, que representa o investimento sistemático pensando em resultados de longo prazo.

Pessoas que estão sempre atrás de algum esquema de ganho fácil e rápido, de curto prazo, são a lebre, e certamente perderão dinheiro com o tempo.

#3 – A IMPORTÂNCIA DE REDUZIR E OTIMIZAR CUSTOS

O terceiro conceito que você precisa entender bem é sobre a importância de manter os custos sob controle.

Pense bem: neste mercado incerto de renda variável, os custos que você terá investindo são um dos poucos pontos que você possui controle.

Então use eles a seu favor.

Evite custos altos para se investir.

Evite investir em fundos de ações que cobrem mais do que 2% de taxa de administração sobre o seu capital.

Evite, também, altos custos de corretagem, que é o custo incorrido para comprar ações de forma direta em bolsa.

Por fim, procure corretoras que não cobrem taxa de custódia mensal sob seus investimentos.

Estas taxas, todas, podem parecer pequenas num primeiro momento, mas podem consumir boa parte dos seus ganhos.

Imagine a seguinte situação: você possui R$ 5.000,00 para investir na bolsa.

Daí você faz uma Ted para a sua corretora, que possui um custo de R$ 8,00.

Até aí, beleza

Afinal de contas, 8 reais representam apenas 0,15% de 5.000,00.

Mas digamos que esta corretora cobre de você R$ 10 reais por mês de taxa de custódia.

Aí já vão mais R$ 120,00 por mês, que representa absurdos 2,40% do seu investimento.

Por fim, digamos que a corretagem seja de R$ 20,00. Se você fizer uma operação de compra por ano, apenas, aí vão mais 0,40% sob o seu patrimônio inicial.

Ou seja, só de custos aí você já “gastou” quase 3% dos R$ 5.000,00.

Resultado: seu investimento precisa se valorizar 3% num ano apenas para você empatar com os seus custos.

Empatar!

Agora, imagine se você cai na falácia do investimento em curto prazo.

Daí resolve comprar uma série de relatórios financeiros por R$ 300,00 por ano e ainda aumenta a quantidade de operações para 10 por ano (que geram R$ 200,00 em corretagem, nesta hipótese).

Neste caso, com a ted, taxa de custódia, corretagem e custo de relatório, você já gastou R$ 628 reais

Sob um capital de R$ 5.000,00.

Isso são ABSURDOS 13,6%

Você precisa fazer este investimento render quase 15% para empatar!

Mesmo se você possui 30, ou até 50 mil reais, estes custos são muito altos!

Então procure sempre otimizar e reduzir os seus custos.

Use eles a seu favor.

O CUSTO TRIBUTÁRIO DO INVESTIMENTO NA BOLSA DE VALORES

Outro custo importante e que eu não posso de deixar de citar aqui é o custo de imposto de renda.

O imposto de renda sobre ganhos financeiros auferidos com o investimento em ações é o imposto de ganho de capital.

Na maioria dos casos – ou para lucros de até 5 milhões – a alíquota de imposto é de 15% sobre o lucro com a venda de ações.

Importante ressaltar que existe, também, um limite de isenção de IR.

Isto é: se você realizar VENDAS de ações de até R$ 20.000,00 por mês, você está isento de pagar imposto de renda.

Mas veja bem: são vendas de até R$ 20.000,00 por mês e não lucro de até R$ 20.000,00

Se você comprou uma ação por 10.000 e a vendeu por 19.000 (e, é claro, não fez nenhuma outra venda no mês), então você teve um lucro de 9.000 e não precisa pagar IR sobre isso

É muito importante ressaltar que esta isenção só é válida para ganhos com ações individuais.

Ganhos investindo em ETFs e fundos de investimento em ações são tributados à alíquota de 15% (para lucros de até R$ 5.000.000,00), independentemente da quantidade vendida por mês!

#4 – A IMPORTÂNCIA DE SABER ESCOLHER OS MELHORES ATIVOS PARA INVESTIR

Chegamos agora ao 4o conceito chave desse artigo: a importância de saber escolher as melhores ações para investir.

Esta é a parte mais técnica do investimento em bolsa e a que mais assusta aos investidores, sobretudo os de primeira viagem.

Escolher em quais ativos investir requer uma boa dose de raciocínio.

E é exatamente isso que eu quero fazer aqui: incentivar você a desenvolver este raciocínio.

Por isso, agora vou compartilhar com você as minhas estratégias de investimento em ações.

Estas estratégias são tanto para pessoas com pouco dinheiro para investir em bolsa (e, por pouco, eu me refiro a algo próximo a R$ 50.000,00), quanto para pessoas que querem investir muito dinheiro.

Vou compartilhar com vocês estas estratégias agora!

COMO ESCOLHER EM QUAIS AÇÕES INVESTIR

Se você possui menos de R$ 50.000,00 para investir em ações, dificilmente você conseguirá montar uma diversificada carteira de ações individuais.

Então, neste caso, como reduzir e otimizar custos ao mesmo tempo em que você monta uma diversificada carteira para o longo prazo?

Simples: invista através de fundos de investimentos.

Um fundo de investimento nada mais é do que uma comunhão de recursos de diversos investidores.

O gestor do fundo pega todo o dinheiro investido nele e seleciona as ações que ele julga serem as melhores.

Existem basicamente dois tipos de fundos de ações:

- Os fundos de investimento em ações

- Os fundos de índice, ou ETFs

Os primeiros são fundos geridos por gestoras de investimento.

Estes costumam cobrar uma taxa de administração anual de 2% ao ano e mais uma taxa de performance (sobre o rendimento que exceder o Ibovespa, geralmente) de 20% ao ano.

O gestor possui liberdade para escolher as melhores ações de acordo com seus critérios.

O importante a ser feito antes de investir em fundos de investimentos é conversar com o gestor, entender as taxas e, principalmente, o seu processo de investimento.

Entenda, também, se ele diversifica a carteira.

De nada adianta você escolher um fundo de investimento para montar uma carteira diversificada se este fundo concentra seus investimentos em poucas ações.

A segunda forma de investimento em fundo, através de fundos de índices, é bem mais simples.

Os ETFs (Exchange Traded Funds), segundo definição da ishares, uma gestora de ETFs, são fundos que buscam corresponder a determinados índices de referência e tem suas cotas negociadas em Bolsa de Valores.

Eles reúnem o melhor de dois mundos: a facilidade de negociação de uma ação com a diversificação de um Fundo de Investimento.

As cotas dos ETFs são facilmente negociadas e oferecem liquidez diária, proporcionando à sua carteira de investimentos benefícios como…

- Eficiência;

- Transparência;

- Flexibilidade; e

- Diversificação

Além disso, as taxas de administração cobradas são inferiores às taxas cobradas pelos fundos de investimento em ações.

Por fim, há ainda um outro ponto muito importante e positivo a considerar: para adquirir estes fundos você gasta apenas uma vez só a taxa de corretagem.

Existem 3 fundos de índice que eu gosto mais: o BOVA11, que reproduz a carteira de ações do ibovespa, o PIBB11, que reproduz a carteira do índice IBRX-50, e o SMAL11, que reproduz a carteira do índice Small Caps.

Estes fundos possuem taxa de administração, respectivamente, de 0,54%, 0,059% e 0,69% ao ano.

Ou seja: são bem mais baratos do que o investimento direto em ações e do que o investimento através de fundos de ações com gestão ativa.

COMO ESCOLHER QUAIS AÇÕES INDIVIDUAIS INVESTIR?

Bom, se você não se convenceu que investir através de fundos é um bom negócio ou se você possui um patrimônio para investir em ações superior a 50 mil reais, você pode estar se perguntando: como escolher em quais ações individuais investir?

Já adianto que esta tarefa não é fácil.

Não é à toa que todas gestores de fundos de ações possuem grandes – e qualificadas – equipes de análise apenas para escolher as melhores ações.

Eu mesmo comecei a minha carreira no mercado como analista de ações e isso me gerou uma experiência sem igual.

Com estes 4 anos de experiência trabalhando no mercado (e se eu contar desde a primeira compra de ações que fiz, com 13 anos, posso dizer que tenho 11 anos de experiência como investidor), percebi que o mais importante a ser feito para escolher ações individuais para comprar para sua carteira de investimentos é seguir um método.

Mas, qual método?

O que eu mais gosto é da filosofia de value investing, desenvolvida por Benjamin Graham, mentor do maior investidor de todos os tempos, Warren Buffett.

E este método consiste em comprar as ações mais baratas em bolsa.

Por ações mais baratas, não me refiro àquelas cujo preço da ação é baixo.

E sim, por empresas cujo valor de mercado é baixo se comparado ao seu resultado operacional.

O método que uso é simples, mas a sua explicação demandaria um artigo enorme só para isso.

Portanto, vamos deixar para a próxima ocasião!

Por hoje, me limito aqui a indicar um excelente ebook gratuito do André Fogaça, do GuiaInvest, sobre o assunto:

Agora, se você quiser ter acesso ao resultado deste estudo que eu comento, então sugiro que você assista a esse vídeo do canal do Clube do Valor:

COMO INVESTIR NA BOLSA DE VALORES COM POUCO E COM MUITO DINHEIRO

Chegamos à parte prática artigo.

Agora eu vou apresentar para você um passo a passo composto por 5 passos de como investir na bolsa de valores.

Também vou mostrar, na prática, como adquirir estes ativos sem sair de casa, através do home broker da sua corretora.

Passo #1 – Abrir uma conta numa corretora de valores ou numa gestora de recursos

O primeiro passo é simples: abrir a conta numa corretora de valores.

Se você desejar, pode até investir através da corretora do seu banco, mas eu recomento que você opte por uma corretora independente.

Eu explico bom como escolher uma boa corretora e minimizar custos de custódia e corretagem nesse completo artigo do Clube do Valor.

Algumas corretoras oferecem, além da possibilidade de realização de operações em bolsa, uma plataforma de fundos de investimento de ações.

Entretanto, caso você opte por investir num fundo de ações que não faça parte desta plataforma da corretora, você terá que criar uma conta na administradora do fundo.

O processo é simples e similar à abertura de contas numa corretora.

Passo #2 – Transferir seu dinheiro para a conta da corretora ou para o fundo de investimento

Este é um passo bem óbvio.

Sua conta na corretora precisa de dinheiro para que suas operações sejam realizadas.

Logo, você precisa realizar uma transferência financeira para a sua conta na corretora antes de realizar as operações.

E se você pretende investir direto através de uma gestora de investimentos, esta é a hora de realizar a transferência para o fundo que você irá investir.

A dica ninja aqui é programar transferências regulares e mensais para a sua corretora, tão logo que você receba seu salário.

Esta é uma excelente estratégia para que você consiga seguir a máxima do pay yourself first.

O “pay yourself first” é uma excelente estratégia para o seu planejamento financeiro que eu comento melhor nesse artigo aqui.

Se você optou por investir através dos fundos de ações, seu trabalho acabou aqui.

Agora, se você for investir através da corretora, então você deve passar para o passo 3…

Passo #3 – Decidir em quais ativos investir

Agora é a hora da verdade: escolher em quais ativos investir.

Lembre-se do conceito de diversificação que trabalhamos aqui e não corra o risco de investir em poucos ativos.

Assim, se você não tiver um capital de +- 50 mil para montar uma diversificada carteira, o melhor mesmo é investir através de fundos de índices.

Neste caso, a ideia que eu mais gosto é a de divisão de seus investimentos nos 3 fundos de índice citados aqui:

- BOVA11

- SMAL11

- PIBB11

A proporção alocada em cada fundo deve variar de acordo com suas próprias predileções.

O importante aqui é que você saiba, de antemão, em quais ativos investir.

Passo #4 – Acessar o home broker

Se você seguiu corretamente os primeiros 3 passos descritos acima, chegou a hora de por a mão na massa.

O home broker é o ambiente online da bolsa de valores.

O design do home broker varia de acordo com as corretoras mas, em geral, é muito semelhante à imagem abaixo:

Passo #5 – Dar a ordem de compra

Depois de decidir em quais ativos investir e acessoar o home broker, chegou a hora de realizar a sua operação.

Para isso, dê uma analisada no book de ofertas do ativo que você pretende investir e dê uma ordem de compra.

Aprenda a investir com o Clube do Valor

Espero que agora que você conclui este guia absolutamente completo sobre como investir na bolsa de valores será muito mais fácil de você investir com segurança e rentabilidade para o longo prazo.

Como esse conteúdo é bastante árido para muitos, talvez você fique com algumas dúvidas, deixe seus comentários aqui abaixo.

E se você quer ter ajuda na escolha destes ativos e no reajuste trimestral da carteira, não deixe de pedir ajuda a um de nossos especialistas de investimentos para otimizar ao máximo o seu potencial de lucro.

Como sempre, deixamos aberto o canal para que você possa entrar em contato e ter uma conversa completa sobre a sua carteira, estratégias de investimento pessoais e objetivos financeiros.

Clique aqui para falar gratuitamente com um especialista.

Não deixe de conferir os conteúdos gratuitos e continue desenvolvendo a sua educação financeira no instagram, youtube e facebook.

Grande abraço,

Ramiro Gomes Ferreira