Você sabe qual a relação que um filme de comédia americano – do estilo “besteirol” – tem com finanças pessoais?

O filme ao qual me refiro chama-se “Cara, cadê o meu carro?”, e a relação entre estes temas revela-se num ponto bem especifico.

Explico a seguir:

A “trama” começa quando dois amigos acordam após uma noite de farra, sem se lembrar de nada do que aconteceu na véspera.

Nossos “heróis” passam o dia inteiro tentando descobrir o que fizeram na noite anterior.

Nesta busca, eles são constantemente abordados por uma série de personagens muito estranhos.

O discurso entre estes personagens é o mesmo: eles estão atrás de um objeto chamado “transfigurador contínuo”.

Sempre que a dupla de protagonistas (estrelada por Ashton Kutcher e Seann William Scott, o “Stifler” da série American Pie) questiona o que é o tal do “transfigurador continuo”, recebe a mesma resposta:

“Trata-se de um objeto cujo mistério só não é maior do que o seu poder”.

E é neste ponto que eu queria chegar.

No Brasil, o tema finanças pessoais possui ainda, infelizmente, as mesmas características que o transfigurador contínuo: é um tema cujo mistério (para a maioria das pessoas) só é superado pelo seu poder (no caso, o poder de transformação na vida das pessoas).

Por que aprender mais sobre finanças pessoais?

Se você deseja alcançar a sua independência financeira e garantir uma vida de fartura, liberdade e poucas preocupações com relação ao dinheiro, você precisa dominar suas finanças pessoais.

Se você não tem esta pretensão e confia na aposentadoria que lhe será fornecida pela previdência social, adivinhe: você também precisará dominar as finanças pessoais.

Não vou entrar em muitos detalhes sobre o tema “previdência social”, que foi tratado com maestria pelo excelente educador financeiro Rafael Seabra.

Só adianto aqui que a aposentadoria que você receberá no futuro, pelo INSS, não será o suficiente para cobrir os seus gastos na “melhor idade”.

Então você deverá dedicar algum tempo e certa dose de trabalho às suas finanças hoje, para que possa viver uma vida mais digna e com mais liberdade no futuro.

Muitas pessoas evitam este tema por conta de sua aparente dificuldade. Outras, simplesmente o negligenciam por não gostar do assunto, ou por achar que ele não é tão importante assim.

No meu dia a dia, escuto muitas pessoas dizendo que não cuidam de suas finanças porque não gostam de matemática.

O que estas pessoas não sabem é que o processo de organização de finanças pessoais envolve muito mais comportamento do que conhecimento.

Por acaso você já se sentiu meio perdido ou sem saber o que fazer com o seu salário, assim que você o recebe?

Não entende muito o quanto precisa guardar para o futuro, e como investir esta parcela?

Para você que respondeu “sim” às perguntas acima, eu trago boas notícias: existem algumas regras de finanças pessoais que são muito fáceis de aprender, e que podem ser aplicadas imediatamente.

Felizmente, na minha trajetória como investidor, analista e educador financeiro eu aprendi ainda muito cedo sobre este tema e fui refinando alguns conceitos.

Neste post, reuni as sete principais dicas que eu posso dar aos iniciantes no tema.

São conceitos simples, porém poderosos, que certamente lhe ajudarão muito na sua trajetória rumo à independência financeira.

Então, vamos lá?

Continue lendo para conhecer estas incríveis dicas.

Ou se preferir, assista a versão em vídeo desse incrível artigo:

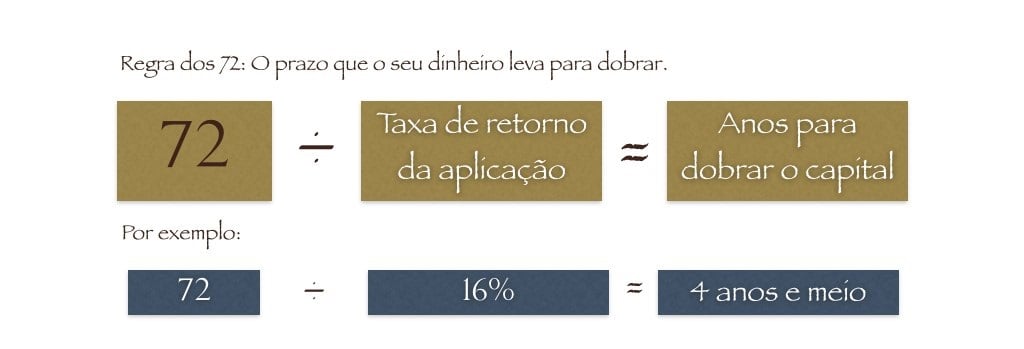

#1 – Conheça a regra dos 72

A regra dos 72 é uma simples regra utilizada para se entender a força dos juros compostos.

“Juros compostos é a oitava maravilha do mundo. Aqueles que entenderem seu funcionamento, o recebem. Aqueles que não entenderem, o pagam.” Albert Einstein

Para quem não sabe, juros compostos são o efeito que uma taxa de juros tem sobre o capital aplicado + os juros já gerados por este investimento.

Com a regra dos 72, você poderá descobrir o prazo em que seu investimento irá dobrar de valor.

Para isto, basta dividir 72 pela taxa de juros da aplicação.

Quando iniciei a redação deste artigo, existia um título prefixado do governo oferecendo juros de 16% ao ano para os investidores.

Você saberia quanto tempo uma aplicação neste título levaria para dobrar o valor investido?

Simples: 72/16 = 4,50.

Ou seja, em 4 anos e meio, mais ou menos, o seu montante aplicado iria dobrar de valor (sem considerar, é claro, o efeito do IR no resgate).

Fácil, né?

P.S: Se você se interessar em entender melhor o comportamento dos títulos públicos do governo, sugiro que leia esse post.

#2 – Controle o seu fluxo de caixa e faça orçamentos mensais.

Pode parecer algo trabalhoso ou até mesmo chato, mas anotar todo o dinheiro que entra e sai de seu bolso e de sua conta é essencial.

Pode parecer algo trabalhoso ou até mesmo chato, mas anotar todo o dinheiro que entra e sai de seu bolso e de sua conta é essencial.

Com um bom controle, você saberá exatamente qual está sendo o destino dado ao dinheiro que você ganha.

A partir deste ponto, você precisa criar um orçamento mensal, que nada mais é do que um plano de onde gastar o seu dinheiro.

“Ter um orçamento é dizer ao seu dinheiro para onde ele deve ir, em vez de se perguntar para onde ele foi” John Maxwell

Este orçamento pode ser feito numa agenda, numa planilha de excel ou até com o auxilio de diversos programas de computador e aplicativos para celular desenvolvidos com este intuito, como é o caso do guia bolso e da Mobills.

Definitivamente, controlar o seu orçamento é o primeiro passo que deve ser dado para que você faça o dinheiro trabalhar para você.

#3 – Constitua uma reserva de emergência.

Você já passou por algum evento aleatório (ou seja, impossível de ser previsto), que lhe causou um grande impacto financeiro?

Segundo o autor best-seller norte americano Dave Ramsey, um estudo da revista Money Magazine constatou que 78% das pessoas passam por um evento imprevisível e financeiramente negativo em um período de 10 anos.

Infelizmente, eu mesmo passei por um desses, há algum tempo atrás.

No dia 1º de janeiro de 2014, voltando de um merecido feriado de ano novo no litoral gaúcho, o motor do meu carro “pifou” em plena estrada lotada.

Tive que finalizar o percurso litoral gaúcho à Porto Alegre de carona com o guincho e deixar o carro sob análise na oficina no dia seguinte.

O mecânico constatou que o motor do meu carro precisaria ser trocado, por conta de uma biela solta que comprometeu todo seu funcionamento.

Após consultar uma segunda e terceira opinião profissional, o melhor preço para conserto era de – pasmem – R$ 11.000,00.

Como não foi um acidente, o seguro não cobria o conserto.

Assim, de um dia para o outro (no caso, no raiar de um novo ano) eu me via numa situação com basicamente duas alternativas: arcar com o alto e imprevisto custo do conserto ou, pior, ficar sem o carro, que era essencial para meu deslocamento entre casa, trabalho e faculdade.

Esta história é excelente para ilustrar a importância de termos um montante financeiro separado para cobrir gastos emergenciais, que não estejam previstos no nosso orçamento.

Um gasto imprevisível pode vir de diversas fontes:

- Conserto de carro.

- Perda de emprego.

- Tratamento médico não coberto pelo plano de saúde.

A questão é: você deve ter um valor separado para dias piores.

A reserva de emergência, assim como a contratação de seguros, serve para lhe dar tranquilidade e paz de espírito para encarar más fases.

Sem ela, corremos o risco de recorrer a empréstimos bancários – ou pior – ao crédito rotativo do cartão de crédito.

Mas, afinal, qual deve ser o tamanho da sua reserva de emergência?

Gosto de trabalhar com um valor entre 3 e 12 meses de despesas mensais.

Leia bem: despesas mensais, e não receitas.

Esta quantia deverá variar de acordo com as suas características.

Se você é um funcionário público, com estabilidade, pode se dar ao luxo de ter algo entre 3 e 6 meses de reservas.

Por outro lado, caso você seja um empreendedor, com receita instável, o ideal é ter 1 ano de reservas.

Se você está pensando, agora, “mas de onde eu vou encontrar dinheiro para constituir essa reserva de uma hora para a outra?“, então eu recomendo que você leia esse artigo em que compartilho 21 dicas de como juntar dinheiro rápido!

E, por fim, onde investir o capital de sua reserva?

Simples: em algum instrumento de renda fixa posfixado e, mais importante, com liquidez diária.

Lembrando aqui que liquidez diária significa acesso rápido (no dia que você solicitar o resgate ou no dia seguinte – D+0 ou D+1) ao capital aplicado.

Atualizando: Essa dica é tão importante, mas tão importante, que eu dediquei um artigo inteiro para tratar exclusivamente desse ponto. E você pode ler o artigo clicando nesse link.

#4 – Crie planos de curto, médio e longo prazo.

A constituição de uma reserva de emergência, conforme tratei no tópico acima, nada mais é do que o seu primeiro plano que deve ser seguido.

A constituição de uma reserva de emergência, conforme tratei no tópico acima, nada mais é do que o seu primeiro plano que deve ser seguido.

Mas, após constituí-la, você deve ter outros planos, que contemplem seus objetivos de curto, médio e longo prazo.

Estes planos, acima de tudo, devem ser bem claros e devem ser escritos (seja num caderno, seja num documento do word), para que você crie um compromisso consigo mesmo.

Com os seus planos bem definidos, você conseguirá traduzir sonhos tangíveis (como a realização de um curso no exterior, a troca de carro, etc.) em valores numéricos.

Você precisa conhecer a magia de se ter planos claros e definidos.

Aliás, convido você a ler um pouco mais sobre a importância de ter um planejamento organizado no post com as lições do livro “Quem Pensa Enriquece”.

Um estudo realizado por psicólogos de Harvard e da Dominican University of California mostrou que pessoas que possuem planos e objetivos por escrito os alcançam com 50% mais frequência do que pessoas com objetivos e planos em mente, porém não por escrito.

Mas, enfim, o que o seu plano deve conter?

Essencialmente, os pontos abaixo:

- Seu objetivo a ser alcançado, em termos de valor.

- O tempo necessário que você estima poupar para alcançá-lo.

- O valor que você dispõe para poupar mensalmente.

#5 – Invista religiosamente 15% de sua receita mensal em seu plano de longo prazo.

Para mim, está é a dica mais importante de todas. É a dica que você deve começar a implantar agora. É a dica que irá mudar a sua vida.

Para mim, está é a dica mais importante de todas. É a dica que você deve começar a implantar agora. É a dica que irá mudar a sua vida.

Conforme abordado no início deste post, você pode confiar que a previdência social não será suficiente para lhe garantir uma boa renda no futuro.

Então, assim que você passar a dominar o seu fluxo de caixa (sabendo “na ponta do lápis” qual é o custo mensal necessário para manter o seu padrão de vida), criar sua reserva de emergências e estabelecer planos financeiros, você precisa começar a preparar o seu “pé de meia”.

O seu principal plano de longo prazo deve ser aquele que irá lhe garantir uma renda passiva necessária para cobrir o seu gasto no futuro.

Um plano que te permita viver de renda e seguir os 3 passos que eu indico no vídeo abaixo:

Este será o seu principal plano. É o plano para alcançar a sua liberdade financeira!

Logo, você precisa se dedicar a ele. Criar um compromisso de aportes mensais de pelo menos 15% de sua receita.

No meu primeiro estágio remunerado, a minha bolsa mensal era de R$ 700,00.

Todo dia 5, após recebê-la em minha conta, eu destinava pelo menos R$ 100,00 para o meu então recém criado “plano de longo prazo”.

Em meses que eu tinha despesas menores, separava até mais. Houve meses em que eu consegui separar quase toda a minha bolsa.

Mas o importante era que eu tinha a disciplina de destinar pelo menos 15% da minha receita.

E é esta disciplina que você precisa ter.

Pense neste investimento como um pagamento a si mesmo. Pense que ele está sendo feito por um motivo bom.

É graças a este pagamento mensal que você um dia irá olhar para o seu extrato de investimentos e pensar “hoje, sou livre para fazer o que eu quiser. O rendimento de meus investimentos superam os meus gastos. Sou financeiramente independente.”

Com planos claros e com disciplina, você chegará lá. Tenho certeza.

#6 – Sempre considere o impacto da inflação.

Certamente, você já percebeu que o preço de praticamente tudo costuma subir com o tempo.

Isto é, em suma, o efeito da inflação.

A inflação nada mais é do que o aumento geral no nível de preços.

Se a taxa de inflação no ano foi de 6,40%, significa que, em média, uma cesta de produtos variados que custava R$ 100,00 no ano passado custa hoje R$ 106,40.

No Brasil, ela é medida por alguns índices, sendo os mais utilizados o IPCA e IGP-M.

Na elaboração de seus planos de investimento, você deve sempre atualizar os valores (as metas), ao menos uma vez por ano, com base na inflação do período.

Por exemplo: digamos que você tinha como objetivo de longo prazo, em 2013, acumular um patrimônio de R$ 1.000.000,00 em 20 anos.

No fechamento de 2014, você deveria atualizar este valor para R$ 1.064.000,00, que nada mais é do que o mesmo milhão de 2013, atualizado pelo aumento médio dos preços ocorridos em 2014.

Da mesma forma que é importante atualizar os seus objetivos pela inflação, você precisa também sempre considerar os retornos de suas aplicações acima da inflação, o que é chamado de retorno real do investimento.

No mesmo exemplo em que considerei a inflação de 2014, imagine que você tivesse o montante de R$ 100.000,00 na poupança

No final do ano, este valor seria atualizado para R$ 107.160,00, lhe gerando num primeiro momento uma boa sensação de ganho de R$ 7.160,00.

Entretanto, considerando que tudo que você conseguiria comprar com R$ 100.000,00 um ano atrás agora custa, em média, R$ 106.400,00, seu ganho real foi de apenas R$ 760,00, ou irrelevantes 0,76% em um ano.

A partir de hoje, fique atento tanto à inflação quanto ao rendimento de suas aplicações.

Não deixe que a inflação corroa o retorno do seu patrimônio acumulado com tanto suor e trabalho duro.

#7 – Descubra o “seu número” para independência financeira.

Se você chegou aqui, certamente está muito mais preparado para lidar com suas finanças do que no início da leitura. Meus parabéns!

O caminho em direção a independência financeira começa justamente com o domínio destes conceitos simples, porém pouco disseminados, de finanças pessoais.

Antes de publicar este artigo, o mostrei para muitas pessoas que, após lerem tantas vezes eu falando na tal “independência financeira”, quiseram saber como descobrir qual é o montante que elas precisam ter aplicado para alcançarem esta condição.

Este número pode variar de acordo com o seu perfil como investidor e a constituição de sua carteira de investimentos.

Entretanto, eu gosto de dizer que, quando suas despesas anuais forem em torno de 6% a 8% do patrimônio investido, você pode se considerar financeiramente independente.

É geralmente neste ponto que o seu dinheiro trabalhará mais do que o suficiente para cobrir seu estilo de vida.

E como fazer este cálculo?

É fácil.

Basta que você estime quais serão os seus gastos anuais que você demandará na sua aposentadoria e dividir este valor por 0,06 e por 0,08.

O seu montante necessário para que você seja financeiramente independente certamente estará entre estes dois valores.

Nesta estimativa de gastos anuais futuros, não se esqueça de prever dinheiro para cobrir custos que crescem mais rápido conforme envelhecemos, como o plano de saúde, e dinheiro para viajar muito 🙂

Por fim, caso você esteja se perguntando: Por que um valor entre 6% e 8%? Da onde você tirou este número?

Este número é a rentabilidade acima da inflação que eu estimo que uma boa carteira moderada de investimentos possa auferir no longo prazo.

Assim, se você retirar apenas o rendimento acima da inflação, seu patrimônio será preservado e você viverá numa absoluta tranquilidade financeira!

Pensando nisso, criei uma planilha para lhe auxiliar no cálculo de sua independência financeira.

Você pode acessa-la neste link.

#Dica Bônus – Aprenda a diferenciar ativos de passivos.

Você sabe dizer o que é um passivo?

Muitas pessoas ligam a palavra “passivo” ao “dinheiro que devemos”. De certa forma, esta definição está correta.

Agora, você sabe dizer o que é um ativo?

A maioria das pessoas, infelizmente, não sabe.

Segundo as regras de contabilidade, um ativo é um “bem ou direito” que você possui.

Agora, na prática, um ativo nada mais é do que qualquer coisa que lhe gere fluxo de caixa positivo.

Por sua vez, um passivo é, na realidade, qualquer coisa que lhe gere fluxo de caixa negativo.

Fluxo de caixa positivo = entrada de recursos.

Fluxo de caixa negativo = saída de recursos.

Como bem explica Robert Kiyosaki, o autor do best-seller Pai Rico, Pai Pobre:

“Um ativo é algo que põe dinheiro no seu bolso, quer você trabalhe ou não, e um passivo é algo que tira dinheiro do seu bolso.”

Sob esta lógica, seu carro e sua casa, por exemplo, se enquadram mais como um passivo do que como um ativo.

Aqui, não quero nem entrar nos méritos sobre os benefícios de se ter uma casa ou um carro – eu sei que eles são grandes.

O que eu quero é acabar com o mito de que as pessoas “investem para comprar sua casa”.

Comprar um imóvel que servirá como sua residência não é um investimento (a não ser, é claro, que você tenha planos de vendê-la no futuro para comprar uma mais barata e embolsar a diferença de preços, o que não é uma prática muito comum).

Não caia na falácia de “investir” na compra de sua casa própria, e jamais aplique a regra dos 15% para comprar um imóvel.

Invista comprando ativos, montando sua carteira de longo prazo!

Conclusão.

Ter o controle de suas finanças não é uma tarefa fácil, mas pode ser bem simples.

Para isso, basta que você domine e aplique alguns conceitos básicos, que crie planos e monitore os seus gastos.

Espero que, com este post, eu possa ter ajudado você nesta tarefa.

Gostou e quer mais inspiração? Então conheça esse artigo/ebook com 52 incríveis frases de dinheiro comentadas!

Caso você tenha alguma dúvida sobre o tema, por favor deixe um comentário para que eu possa lhe ajudar!

Se você gostou do artigo, compartilhe-o nas redes sociais 🙂