Tesouro Selic.

Você sabe como funciona esse Título Público?

Aprenda mais sobre a opção de investimento que vem substituindo a Caderneta de Poupança como favorita dos brasileiros.

Aqui você vai aprender como a rentabilidade e os tributos desse título são calculados.

Conhecer essas (e outras) características com certeza pode ajudá-lo a decidir se o Tesouro Selic é ou não é uma boa opção de investimento.

E tudo isso será tratado aqui, neste novo artigo do Clube do Valor.

No final dele, acredito que você eliminará todas as dúvidas que possa ter sobre o assunto.

Portanto, continue a leitura para dominar os seguintes pontos:

- O QUE É TESOURO SELIC?

- COMO FUNCIONA A RENTABILIDADE DO TESOURO SELIC?

- OS RISCOS DO TESOURO SELIC

- TRIBUTAÇÃO E TAXAS DO TESOURO SELIC

- VANTAGENS DO TESOURO SELIC

- DESVANTAGENS DO TESOURO SELIC

- TESOURO SELIC VS. POUPANÇA VS. CDB

- COMO INVESTIR NO TESOURO SELIC

- CONCLUSÃO

O QUE É TESOURO SELIC?

Antes de entender o que é o Tesouro Selic, vamos esclarecer o que é um Título Público.

O Título Público nada mais é do que um ativo de renda fixa emitido pelo governo brasileiro para arrecadar fundos.

Ao comprar um título, o investidor está emprestando dinheiro para o poder público em troca do direito de receber, no futuro, uma remuneração por esse empréstimo.

Com esse dinheiro, o país pode promover seus investimentos em diversas áreas, como saúde, educação, infraestrutura e outros setores indispensáveis para o desenvolvimento do Brasil.

“E o Tesouro Direto? É a mesma coisa?”

Não.

O Tesouro Direto é o programa criado pelo Tesouro Nacional em parceria com a B3 (antiga BM&FBovespa) para a venda dos títulos públicos para investidores pessoas físicas.

Esse programa veio para democratizar o acesso a esse importante ativo da economia.

Toda a negociação é realizada por meio da internet, facilitando muito a compra e venda de títulos.

Portanto, é errado dizer que o investidor investe no Tesouro Direto.

O investimento é realizado mediante a compra de Títulos Públicos através do Tesouro Direto.

Tesouro Selic – O que é e Como Funciona a “Letra Financeira do Tesouro”

Os Títulos Públicos podem ser divididos basicamente em três categorias:

Aqui no Clube do Valor eu já falei sobre as duas primeiras categorias (links acima).

Agora, chegou a hora de falar sobre a última.

Antes de mais nada, vamos ao significado da sigla LFT: Letra Financeira do Tesouro.

Esse nome definitivamente não ajuda a entender as características desse título.

É por isso que, quando negociado através do Tesouro Direto, ele é chamado de “Tesouro Selic”,um nome que já diz muita coisa.

De cara, ele já indica qual é a forma de remuneração do investidor: o equivalente a 100% da taxa selic.

Portanto:

O Tesouro Selic nada mais é do que um Título Público negociado através do Tesouro Direto com a rentabilidade pós-fixada e atrelada à Taxa Selic.

COMO FUNCIONA A RENTABILIDADE DO TESOURO SELIC?

Ao nos depararmos com o novo nome da “versão tesouro direto” da LFT, a primeira analogia é óbvia: a associação com a Taxa Selic.

E essa ligação está totalmente correta, já que a rentabilidade desse título está atrelada à taxa básica de juros.

Por conta disso, dizemos que o Tesouro Selic é um título pós-fixado.

Por “pós-fixado”, entenda: você só saberá qual vai ser o retorno do investimento PÓS-teriormente ao momento da aplicação.

Isso porque a rentabilidade desse título vai ser diariamente calculada, com base no equivalente a 1/252 da taxa selic vigente.

Até sabemos qual é a taxa selic hoje (xx% ao ano), mas não temos uma bola de cristal para sabermos da taxa selic futura.

Dessa forma, podemos afirmar categoricamente que você não saberá exatamente o quanto esse ativo vai render entre hoje e a data do resgate do título.

[gadget_investment type=”selic”]

Explicado esse ponto, talvez você esteja pensando:

“Nossa, então esse deve ser um título bem arriscado! Afinal, não sei qual vai ser a sua rentabilidade, certo?”

Resposta: ERRADO.

Muito pelo contrário!

Por conta de sua característica de render todos os dias 1/252 da taxa selic diária, esse é um ativo que sempre está se valorizando.

Em outras palavras: o Tesouro Selic é o Título Público mais conservador e defensivo de todos.

Ainda com dúvidas?

Então você pode entender como funciona sua rentabilidade usando a calculadora a seguir:

[calc_investment type=”selic”]

Se estiver com dificuldades para usar essa calculadora, clique aqui para aprender a utilizá-la corretamente.

O Tesouro Selic é um Título Público pós-fixado e possui a sua rentabilidade atrelada à Taxa Selic.

OS RISCOS DO TESOURO SELIC

Assim como os outros Títulos Públicos, o Tesouro Selic é o que podemos chamar de “investimento livre de risco” ou com risco zero.

Por serem emitidos pelo governo federal, o risco de crédito é praticamente inexistente.

Ou seja, o investidor nunca irá tomar o famoso “calote”.

Isso acontece porque o poder público é o detentor do direito de imprimir dinheiro.

Caso ele não tenha fundos para pagar o empréstimo, pode simplesmente imprimir mais moeda para saldar a dívida.

É claro que isso acarretaria outros problemas, como o aumento da inflação e diminuição da confiança no governo.

Porém, a chance de isso acontecer é mínima.

E, se acontecesse, o calote do governo provavelmente seria o menor dos problemas que você iria encarar.

Afinal, esse tipo de atitude acarretaria um “efeito cascata” de calotes e geraria uma crise interna sem precedentes na nossa história (do “nível Venezuela”).

Vale ressaltar que o Tesouro Selic ainda possui liquidez diária.

Isso significa que você pode comprar e vender esses títulos através do Tesouro Direto diariamente.

Esse fator torna nulo o risco de liquidez do título.

O Tesouro Selic é emitido pelo governo federal e possui liquidez diária, o que faz com que o ativo praticamente não tenha risco de crédito e de liquidez.

E ainda falando sobre o risco do Tesouro Selic, pode surgir uma dúvida interessante:

“Será que é possível perder dinheiro investindo nesse título?”

No vídeo abaixo eu falo exatamente sobre isso, explicando dois conceitos importantes do mercado financeiro: ágio e deságio.

Vale a pena assistir para aprender a resposta para o questionamento acima.

TRIBUTAÇÃO E TAXAS DO TESOURO SELIC

O Tesouro Selic também compartilha as regras de tributação com os outros títulos públicos.

E elas não são muito amigáveis para os investidores.

Primeiro vamos falar do IOF ou Imposto sobre Operações Financeiras.

Esse é o tributo que penaliza os investidores que utilizamos Títulos Públicos no curtíssimo prazo.

Isso porque a sua alíquota se reduz conforme o tempo de aplicação.

A partir do primeiro dia, o IOF sobre o rendimento é de alarmantes 96%.

Porém, no 30º dia ele é reduzido a zero, tornando o título isento do IOF.

Veja a evolução da alíquota do IOF conforme os dias de aplicação:

- 1º dia – 96%

- 2º dia – 93%

- 3º dia – 90%

- 4º dia – 86%

- 5º dia – 83%

- 6º dia – 80%

- 7º dia – 76%

- 8º dia – 73%

- 9º dia – 70%

- 10º dia – 66%

- 11º dia – 63%

- 12º dia – 60%

- 13º dia – 56%

- 14º dia – 53%

- 15º dia – 50%

- 16º dia – 46%

- 17º dia – 43%

- 18º dia – 40%

- 19º dia – 36%

- 20º dia – 33%

- 21º dia – 30%

- 22º dia – 26%

- 23º dia – 23%

- 24º dia – 20%

- 25º dia – 16%

- 26º dia – 13%

- 27º dia – 10%

- 28º dia – 6%

- 29º dia – 3%

- 30º dia – 0%

Portanto, para fugir da altíssima cobrança do IOF, investimentos no Tesouro Selic devem permanecer por pelo menos 30 dias aplicados.

Dessa forma, somente a tributação do IR será aplicada.

Falando nela, confira a lógica por trás da cobrança do Imposto de Renda:

- Investimentos com até 180 dias – Alíquota de 22,5% de IR

- Investimentos de 181 dias a 365 dias – Alíquota de 20% de IR

- Investimentos de 365 dias a 720 dias – Alíquota de 17,5% de IR

- Investimentos acima de 720 dias – Alíquota de 15% de IR

A tributação do Imposto de Renda também penaliza os investidores que buscam o Tesouro Direto para o curto prazo, embora esse ativo especificamente seja uma excelente opção para reserva financeira e objetivos de curto prazo..

Porém, por mais que o dinheiro fique aplicado por muitos anos, não será possível fugir da cobrança do IR, que será cobrada apenas sobre o rendimento.

E o valor é descontado no momento do resgate, não exigindo que o investidor pague o tributo de forma separada – o que facilita bastante a sua vida.

Com relação às taxas, temos duas cobranças.

Enquanto a primeira é obrigatória – e impossível de fugir – e a segunda é “opcional”:

- Taxa de custódia: 0,3% cobrado anualmente pela B3 para a guarda dos títulos;

- Taxa de administração: valor variável cobrado pela corretora por intermediar a compra e venda dos títulos; essa cobrança está cada vez mais rara, especialmente entre as corretoras não ligadas aos grandes bancos. Nossa dica de ouro: invista através de corretoras que não cobram taxas para investir no Tesouro Direto.

IOF e recolhimento do IR são os dois tributos relacionados ao Tesouro Selic. Já a taxa de custódia e taxa de administração são as duas cobranças comuns a esse ativo.

VANTAGENS DO TESOURO SELIC

Alguns pontos tornam o investimento no Tesouro Selic bastante atraente.

Facilidade de investir

Utilizar a plataforma do Tesouro Direto é extremamente fácil.

Portanto, investir nos Títulos Públicos – o que inclui o Tesouro Selic –, é igualmente simples.

Além disso, algumas corretoras ainda oferecem uma plataforma integrada e ainda mais fácil de se utilizar na hora de negociar os títulos.

Ainda neste artigo você vai aprender a como investir no Tesouro Selic em apenas 7 simples passos.

Risco soberano

Os Títulos Públicos são os ativos mais seguros do mercado financeiro brasileiro.

Não à toa, eles são chamados de “ativos livre de risco” ou com risco zero.

Portanto, ao investir no Tesouro Selic (e outros títulos públicos) o investidor pode estar seguro de que não estará correndo riscos como o de crédito (calote do credor) e o de liquidez (não conseguir vender os títulos).

Alta liquidez (D+1)

Outra vantagem do Tesouro Selic é a liquidez diária.

Isso significa que o investidor pode fazer o resgate da aplicação no mesmo dia que fizer o pedido.

Porém, para que a rentabilidade não seja muito prejudicada, o ideal é que o investidor espere pelo menos 30 dias para a isenção do IOF.

Baixa volatilidade

Dentro todos os Títulos Públicos, o Tesouro Selic é o que apresenta a menor volatilidade.

Ou seja: o sobe e desce dos preços praticamente não afeta esse ativo.

Isso porque, como bem explicamos, ele funciona diariamente como se fosse um relógio suíço: sobe 1/252 da taxa selic.

Essa característica reforça o perfil conservador deste título, colocando-o como uma boa opção para quem se enquadra nessa categoria e, principalmente, para quem deseja constituir a sua reserva de emergência.

DESVANTAGENS DO TESOURO SELIC

Rendimentos podem ser baixos (quando comparados a outros ativos)

A baixa volatilidade e a segurança são duas vantagens que estão relacionadas ao primeiro ponto negativo: a baixa rentabilidade que o Tesouro Selic pode possuir em determinados cenários.

Como o retorno de uma aplicação está diretamente ligado ao risco que esse ativo possui, era de se esperar que, quanto menor o risco, menor a rentabilidade.

Isso acaba ficando mais evidente em um cenário de juros baixos, já que o Tesouro Selic tem a sua rentabilidade atrelada à taxa de juros.

Dê uma olhada, na tabela abaixo, em qual foi a rentabilidade do Tesouro Selic nos últimos anos:

Não protege (diretamente) o investidor da inflação

O Tesouro Selic não é um título que foi criado para proteger o investidor do impacto da inflação.

Esse é o papel do Tesouro IPCA (ou NTN-B e NTN-B Principal).

Entretanto, a Taxa Selic, em média, consegue ficar acima do IPCA.

Isso porque existe uma lógica bastante interessante entre a inflação e a taxa selic:

Quando a inflação sobe, a tendência é da taxa selic subir, também.

O motivo? Atrair investidores, que deixam de gastar o dinheiro (e gerar mais inflação) para tirá-lo de circulação.

Com menos dinheiro em circulação, o que tende a acontecer com a inflação?

Diminuir.

Então, embora não seja um ativo que te proteja diretamente da inflação, a tendência é que a taxa selic sempre esteja acima do IPCA acumulado dos últimos 12 meses.

TESOURO SELIC VS. POUPANÇA VS. CDB

O Tesouro Selic é considerado por muitos como o “matador da poupança”.

Para chegar a essa conclusão, é preciso entender como a Caderneta de Poupança remunera o investidor.

Existe a seguinte relação entre a Taxa Selic e a rentabilidade da poupança:

- Se a Taxa Selic for maior que 8,5% ao ano, o rendimento da Caderneta de Poupança será de 0,5% ao mês + a Taxa Referencial (TR)

- Se a Taxa Selic for igual ou menor que 8,5% ao ano, o rendimento da Caderneta de Poupança será de 70% da Taxa Selic vigente no período

Essa forma de cálculo da poupança é o que nos permite afirmar com propriedade que esse investimento não é dos melhores.

A poupança perde facilmente para o Tesouro Selic, mesmo considerando os impostos.

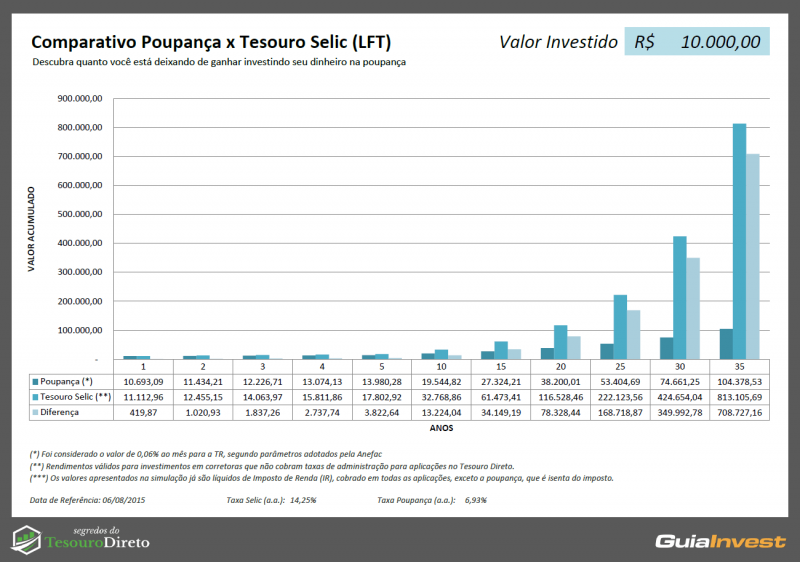

O gráfico a seguir, produzido pelo blog GuiaInvest, mostra a relação entre a poupança e o Tesouro Selic ao longo dos anos.

No caso do CDB, a relação com o Tesouro Selic é um pouco mais complexa.

Tão complexa que me obrigou a gravar um vídeo para responder o que rende mais.

Neste vídeo, você vai poder baixar uma planilha para comparar o Tesouro Selic com CDB/LC e LCI/LCA e descobrir qual é o melhor investimento para você.

Se preferir, pode ainda usar a nossa calculadora de investimentos.

[calc_investment type=”best_investment”]

Neste link você pode aprender a como utilizá-la corretamente.

COMO INVESTIR NO TESOURO SELIC EM 7 PASSOS

Por fim, depois de aprender tudo isso sobre o Tesouro Selic, está na hora de aprender a como investir nesse Título Público.

E, como eu expliquei na parte das vantagens, é muito fácil fazer isso.

Tudo o que você precisa fazer é seguir os 7 passos a seguir:

- Passo #1 – ter uma conta numa corretora de valores

- Passo #2 – criar seu planejamento financeiro

- Passo #3 – formalizar a sua “alocação de ativos ideal” e decidir em quais títulos investir

- Passo #4 – conhecer os principais tipos de títulos do Tesouro Direto

- Passo #5 – transferir dinheiro da sua conta bancária para a conta da sua corretora

- Passo #6 – realizar a operação de compra de títulos

- Passo #7 – realizar novos aportes e a manutenção da sua carteira de investimentos

Esse passo a passo está devidamente ilustrado neste artigo aqui.

Se preferir, pode consumir esse conteúdo na forma de um vídeo:

OTIMIZE SEUS INVESTIMENTOS COM O CLUBE DO VALOR

Neste artigo, você aprendeu absolutamente tudo sobre o Tesouro Selic e ainda recebeu uma enxurrada de recomendações para ler e expandir seu conhecimento.

Além de descobrir as vantagens e desvantagens desse importante ativo, você também aprendeu como ele funciona, como é calculada sua rentabilidade, a relação entre Tesouro Selic, Poupança e CDB, além de um passo a passo completo de como investir nesse Título Público.

Esse assunto é, na minha visão, a ponta do iceberg do mercado financeiro.

Afinal, é apenas um produto de investimento que possui sua utilidade em alguns casos.

E se você se interessa pelo assunto, quer investir, mas se sentiria mais confortável se tivesse um apoio maior no seu primeiro investimento, eu te convido a conhecer o nosso serviço Advisor.

Advisor é um dos melhores serviços do mercado financeiro para quem quer aprender a investir melhor e ainda assim ter controles sobre os seus investimentos – sem conflito de interesses, de uma vez por todas. Clique aqui para saber mais.

E não deixe de conferir os conteúdos gratuitos e continue desenvolvendo a sua educação financeira no instagram, youtube e facebook!

Forte abraço,

Ramiro Gomes Ferreira.