Os BDRs (Brazilian Depositary Receipts) são instrumentos financeiros que permitem a negociação de ações de empresas internacionais no mercado brasileiro. Trata-se de certificados negociados na B3 que representam pacotes de ações de empresas estrangeiras listadas em bolsas internacionais.

Apesar de serem negociados na B3, muitos investidores têm dúvidas a respeito da tributação: será que é diferente das ações? Como calcular o Imposto de Renda dos BDRs? E como declará-los?

Continue com a gente neste artigo que iremos lhe explicar tudo. Boa leitura!

O que são BDRs (Brazilian Depositary Receipts)

BDRs, ou Brazilian Depositary Receipts, são certificados emitidos pela B3 que representam ativos de empresas estrangeiras, listados em outros mercados. Estes ativos incluem ações, recibos de depósito de títulos, unidades de participação em fundos mútuos, entre outros.

Os certificados seguem as regras que governam a emissão de ações na B3, que é a maior bolsa de valores do Brasil. Esses certificados são emitidos pela BM&FBOVESPA, que é a responsável por gerenciar a negociação de BDRs no Brasil.

Por que investir em BDRs?

Quando se investe em BDRs, o investidor obtém acesso a empresas internacionais sem precisar abrir uma conta em uma corretora que atue no mercado estrangeiro, podendo realizar toda a sua negociação direto no mercado brasileiro. Isso permite ao investidor diversificar seu portfólio e expandir suas oportunidades de investimento.

Além disso, os BDRs estão sujeitos à lei brasileira, o que pode ajudar a proteger os direitos dos investidores. Eles também são um meio eficiente de acessar ações internacionais, pois são negociados em reais. Isso significa que o investidor não precisa lidar com conversões de moeda, o que ajuda a reduzir as dificuldades de investimento.

Por fim, os BDRs também oferecem aos investidores brasileiros acesso a empresas líderes de mercado internacional, o que pode ser uma oportunidade para obter exposição ao mercado global.

Entendendo a tributação para BDRs

Apesar de os BDRs serem negociados na bolsa brasileira, há muitas dúvidas acerca da tributação desse tipo de ativo. Nesta seção, iremos esclarecer como os BDRs são tributados.

Como são tributados os BDRs

Os BDRs (Brazilian Depositary Receipts) são ativos financeiros que proporcionam ao investidor o direito de comprar índices de ações estrangeiras negociados na bolsa brasileira. Estes ativos são tributados de acordo com a legislação brasileira, semelhante às ações brasileiras.

Assim, o imposto sobre ganhos de capital será aplicado quando o BDR for vendido por um preço maior do que o custo de aquisição. Além disso, também há tributação dos rendimentos do ativo, ou seja, se o BDR pagou dividendos ao investidor, eles também serão tributados.

Diferenças entre a tributação de BDRs e ações

Assim como as ações, a tributação de BDRs só acontece se houver ganho de capital, ou seja, se a venda obtiver lucro. A alíquota cobrada é a mesma para as ações brasileiras: 15% sobre o lucro para operações normais e 20% sobre o lucro para operações de day trade.

Uma diferença importante entre as ações e os BDRs, porém, é que eles não possuem a isenção para vendas de até R$ 20.000,00 no mês como as ações.

Outro fator que os dois tipos de ativos diferem é que os dividendos de ações são isentos de Imposto de Renda, enquanto os proventos dos BDRs são tributados, pois são considerados “rendimentos recebidos de fonte no exterior”.

Para você entender mais sobre o mercado de ações, aproveite e baixe gratuitamente o nosso e-book completo sobre o mercado de ações.

A importância do controle de custódia para a tributação de BDRs

O controle de custódia é uma importante ferramenta para a gestão de impostos de BDRs (Brazilian Depositary Receipts). Entenda mais sobre isso!

O que é controle de custódia?

Custódia é o serviço de guarda, manutenção, atualização e exercício de títulos e ativos negociados no mercado. Ações, títulos e qualquer outro tipo de bens são mantidos e atualizados por uma empresa chamada de instituição depositária que os mantém em nome dos investidores.

Isso quer dizer que, a partir disso, essa instituição garante que os títulos são guardados e transacionados de maneira segura. Elas são chamadas de custodiantes e atuam como uma espécie de depósito de ativos.

Ou seja, o controle de custódia nada mais é do que o processo de monitoramento e gerenciamento dos ativos que estão sob a guarda e responsabilidade dessa instituição.

Como o controle de custódia impacta a tributação de BDRs

O controle de custódia pode ter um impacto significativo na tributação de Brazilian Depositary Receipts (BDRs) no Brasil. Esses impactos estão relacionados ao tratamento tributário desses ativos e à responsabilidade de custódia das instituições financeiras que mantêm esses BDRs em nome dos investidores brasileiros.

Aqui estão alguns pontos importantes a considerar:

- Imposto de Renda: no Brasil, os ganhos de capital obtidos na negociação de BDRs estão sujeitos à tributação. A alíquota de Imposto de Renda varia de acordo com o prazo de detenção do ativo e pode ser de 15% para operações comuns e 20% para operações de day trade. É importante que a instituição financeira responsável pelo controle de custódia reporte essas operações e retenha o imposto na fonte quando necessário;

- Custódia e informações ao Fisco: as instituições financeiras que atuam como custodiantes de BDRs são responsáveis por manter registros precisos das transações e posições dos investidores. Isso inclui informações sobre a compra, venda, dividendos recebidos e outros eventos relevantes. Esses registros podem ser solicitados pelo órgão regulador e fiscal, como a Receita Federal, para fins de fiscalização tributária;

- Benefícios fiscais: dependendo do tipo de BDR (Nível 1, Nível 2 ou Nível 3) e do país de origem das ações subjacentes, podem existir acordos de isenção ou redução de impostos entre o Brasil e o país de origem das ações. Esses acordos podem afetar a tributação dos dividendos e ganhos de capital relacionados aos BDRs. O controle de custódia deve garantir que esses benefícios fiscais sejam aplicados corretamente;

- Informes de rendimentos: as instituições financeiras responsáveis pelo controle de custódia devem fornecer aos investidores brasileiros informações precisas sobre os rendimentos e ganhos obtidos com BDRs para que eles possam preencher suas declarações de Imposto de Renda anual de acordo com a legislação vigente.

Como calcular o imposto sobre BDRs

Há uma série de fatores que devem ser considerados para calcular corretamente os impostos gerados a partir de investimentos em BDRs.

Cálculo do imposto para BDRs

O cálculo do imposto para BDRs deve considerar dois momentos:

- Na venda do ativo

A alíquota para operações normais é 15%, enquanto que para operações de Day Trade é de 20%. Vamos a um exemplo: imagina que você tenha comprado R$ 100 em BDRs e, ao vender, o valor que você recebeu foi de R$ 150, ou seja, você lucrou R$ 50.

Neste caso, 15% de R$ 50 é R$ 7,50 – este é o valor que você deverá pagar de IR sobre o ganho de capital deste ativo.

- Ao receber rendimentos do BDR

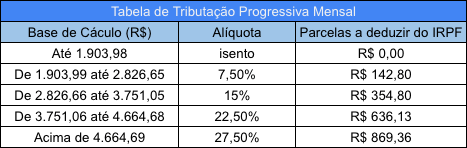

Se você recebeu algum tipo de rendimento, como dividendos, também deverá pagar IR sobre os proventos. Neste caso, as alíquotas variam de 0% (isento) a 27,5% sobre o total de rendimentos recebidos.

Considere a tabela abaixo:

Nesta tabela, está o valor de proventos recebidos e quanto de IR você deve pagar para cada faixa de preço.

Quer entender como investir melhor o seu dinheiro? Baixe gratuitamente o nosso e-book sobre como e onde investir R$ 1 milhão.

O que considerar ao calcular o imposto

Na hora de calcular os impostos gerados por investimentos em BDRs, é importante levar em consideração as seguintes informações:

- Tipo de BDR: BDRs patrocinados e não patrocinados são tributados de forma diferente;

- Ganho de capital em BDRs: o Imposto de Renda e o IOF são calculados com base no ganho de capital de BDRs adquiridos;

- Rendimento de BDRs: é importante verificar se você receber proventos dos BDRs, pois são tributados.

Dessa forma, ao calcular os impostos sobre os investimentos em BDRs, é importante levar em consideração todos esses fatores para garantir o cálculo correto dos impostos devidos.

Como declarar BDRs no Imposto de Renda

Declarar BDRs de forma correta é de extrema importância para que os investidores possam aproveitar os benefícios fiscais de seus investimentos. Por isso, é importante compreender como declarar os BDRs no Imposto de Renda.

Passo a passo para declarar BDRs

A declaração de BDRs é realizada da mesma forma que a declaração de ações, com duas etapas principais: a compilação dos dados da declaração e a entrega da declaração à Receita Federal.

Para compilar os dados necessários para a declaração, você precisará de informações como o número de cotas adquiridas, preço de compra e venda, data de aquisição e data de venda.

Após a compilação dos dados, você precisará preencher o formulário oficial de declaração do Imposto de Renda seguindo os passos:

- Selecione a ficha “Bens e Direitos:, depois o grupo “04 – Aplicações e Investimentos” e então o código “04 – Ativos negociados em Bolsa no Brasil” para declarar o saldo das aplicações em BDR no final do ano-base;

- Na “Discriminação”, informe a quantidade de BDRs e demais informações, como quantidade, nome da empresa, ticker, código de negociação, valor da aquisição, nome da corretora com CNPJ e valor total do ativo;

- Em 31/12/2022, informe o valor de compra total de BDRs por empresa que você tinha na data.

É necessário repetir esse processo para cada BDR que você tiver.

O que fazer em caso de venda ou lucro com BDRs

Ao vender BDRs, você precisará informar a venda no formulário de declaração do Imposto de Renda. Na ficha “Renda Variável”, em “Operações Comuns/Day Trade”, você deverá informar os ganhos líquidos (lucro + prejuízos) obtidos em cada mês com as operações realizadas com BDRs na bolsa.

Para informar os dividendos, você deve declará-los a cada mês na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior”.

Erros comuns na declaração de BDRs e como evitá-los

Muitos investidores cometem erros ao declarar BDRs no Imposto de Renda. Um dos erros mais comuns é achar que os BDRs possuem uma faixa de isenção como as ações e não declará-lo no imposto.

Outro erro comum é preencher os campos incorretamente ao informar dados de BDRs na declaração. Por exemplo, informar um valor incorreto de aquisição ou de venda de cotas de BDRs.

Para evitar erros na declaração de BDRs, é importante que você mantenha um controle rigoroso de todas as operações realizadas com as cotas. Você também pode conferir os dados informados com o extrato mensal do banco responsável pelo controle de custódia.

Para saber se investir em BDRs é o melhor para você, considerando o seu perfil de investidor e objetivos financeiros, converse com nossa equipe de especialistas em wealth advisor e entenda como montar uma estratégia de investimentos personalizada.

Casos específicos de tributação para BDRs

Os investidores em BDRs (Brazilian Depositary Receipts) têm que estar atentos às diferentes tributações que podem aplicar-se aos seus investimentos, dependendo de vários fatores.

Tributação em BDRs patrocinados e não patrocinados

Os BDRs são normalmente classificados como patrocinados ou não patrocinados. Os BDRs patrocinados são instituídos por uma única instituição depositária, contratada pela própria companhia emissora dos valores mobiliários. Assim, há a participação direta da companhia aberta estrangeira emissora das ações.

Já os BDRs não patrocinados não são patrocinados pelo emissor estrangeiro dos valores mobiliários que servem de lastro ao programa. É a modalidade mais comum do mercado.

Tributação de BDRs para investidores não residentes

Os investidores que residem no exterior por mais de um ano, devem apresentar a declaração de saída definitiva do país e não são mais obrigados a entregar a declaração do IR.

Por outro lado, os investidores que estão no exterior por menos de 12 meses, devem continuar fazendo a sua declaração normalmente.

Dicas para gestão de impostos em BDRs

Embora todos os investidores devam seguir as leis tributárias, aqueles que investem em BDRs precisam estar cientes dos regulamentos específicos para esses ativos.

Planejamento tributário para investimentos em BDRs

O planejamento tributário é uma ferramenta importante para gerenciar impostos de forma eficiente. Um plano tributário ajudará os investidores a compreender os regulamentos e obter o máximo possível de isenção de impostos. Além disso, eles podem tomar decisões informadas e planejar com antecedência sobre quando reivindicar isenções, deduções e créditos.

O planejamento tributário também pode orientar os investidores sobre como declarar seus ativos. Portanto, os investidores em BDRs devem sempre considerar como os impostos afetarão seus ganhos, pois isso pode ampliar significativamente o retorno de seus investimentos.

Ferramentas e serviços úteis para a gestão de impostos

Os investidores também podem usar diferentes ferramentas para ajudá-los a gerenciar seus impostos. Por exemplo, existem serviços de preparação de impostos que usam programas eficientes para calcular os impostos de maneira precisa. Esses serviços podem ajudar os investidores a calcular rapidamente seus impostos, reduzindo assim a possibilidade de erros na declaração de impostos.

Além disso, os investidores em BDRs também podem usar software de contabilidade para planejar sua tributação. Por exemplo, o software pode ajudar os investidores a monitorar sua base de custo e suas tributações, e ainda pode gerar relatórios apropriados para a declaração de Imposto de Renda.

Os investidores também podem contratar profissionais de contabilidade para gerenciar sua tributação. Isso pode ser mais eficiente do que lidar com todos os detalhes da tributação de BDRs sozinhos. Os contadores podem ajudar os investidores a entender os regulamentos, a preparar a documentação necessária para a declaração de impostos e a gerenciar outros fatores relacionados à tributação.

Perguntas frequentes sobre tributação de BDRs

Uma das principais dúvidas dos investidores que desejam adquirir BDRs é como funciona a tributação deles. A fim de esclarecer melhor essas dúvidas, apresentamos a seguir as perguntas mais frequentes sobre tributação de BDRs.

Quais são as alíquotas de imposto sobre BDRs?

As alíquotas de imposto dependem do tipo de movimentação: operações comuns possuem uma alíquota de 15% sobre o ganho de capital, enquanto as operações de Day Trade são de 20%.

Como funciona a isenção de impostos sobre BDRs?

Diferentemente das ações, que possuem isenção de IR para movimentações de até R$ 20.000 no mês, os BDRs não possuem nenhum tipo de isenção.

Como são tributados os dividendos de BDRs?

A tributação dos dividendos de BDRs varia de acordo com o valor recebido de proventos, podendo ir de isenção a 27,5% – a maior porcentagem.

Os dividendos de BDRs são tributados no exterior também?

Nos Estados Unidos, por exemplo, os dividendos de ações são tributados diretamente na fonte. Por isso, quando os proventos são distribuídos no Brasil por meio de BDRs, eles já chegaram descontados no país.

Como a tributação para BDRs é bastante complexa, é importante contar com o apoio de um profissional de contabilidade para garantir que todos os impostos sejam corretamente calculados e pagos. Dessa forma, os investidores podem ter certeza de que seus investimentos em BDRs estão sendo corretamente tributados.