LCI.

Você sabe o que essa sigla significa?

Se você já está familiarizado com a “sopa de letrinhas” dos investimentos, deve saber que LCI é a sigla para Letra de Crédito Imobiliário.

Mas isso nos ajuda a entender o que é LCI?

Não muito!

Afinal, é muito mais importante entender as principais características do investimento do que saber qual é o significado da sua sigla.

E foi justamente para tratar das principais características, vantagens e desvantagens da LCI que esse artigo foi criado.

Nele, vou trazer todos os detalhes a respeito desse investimento, que é um dos mais buscados pelos brasileiros.

Da definição às suas peculiaridades, passando por um passo a passo sobre como investir em LCI e sobre como comparar a LCI com outros investimentos…

Tudo isso será tratado aqui.

E, no final do artigo, tenho certeza que você eliminará o problema de não entender direito esse investimento.

Por isso, continue lendo esse artigo para saber mais sobre pontos como:

- O QUE É LCI OU LETRA DE CRÉDITO IMOBILIÁRIO?

- APLICAÇÃO MÍNIMA E PRAZOS

- RENTABILIDADE E TRIBUTAÇÃO DA LCI

- AS VANTAGENS DA LCI

- AS DESVANTAGENS DA LCI

- VALE A PENA INVESTIR EM UMA LCI?

- TESOURO SELIC, CDB OU LCI/LCA: QUAL É MELHOR?

- CONCLUSÃO

O QUE É LCI OU LETRA DE CRÉDITO IMOBILIÁRIO?

A LCI, ou Letra de Crédito Imobiliário, é um título de renda fixa negociado por instituições financeiras.

A sua principal característica é o fato de ele ser lastreado no crédito imobiliário.

O que isso significa?

Isso quer dizer que o dinheiro emprestado aos bancos será usado no setor imobiliário, como financiamento, construção ou reforma de imóveis.

Nesse sentido, a LCI e a LCA (Letra de Crédito do Agronegócio) são títulos de crédito muito parecidos.

Enquanto a LCI é lastreada no crédito imobiliário, a LCA tem a sua garantia no crédito do agronegócio.

Mas falaremos da LCA em outro artigo do Clube do Valor.

Como funciona a LCI

“Ok, mas como funciona a LCI?”

Como muitos devem imaginar, a principal tarefa dos bancos e instituições financeiras é oferecer empréstimo a seus clientes.

A finalidade do crédito pode ser bastante abrangente: desde abrir um negócio próprio até adquirir um bem, como um carro ou um imóvel.

Para fazer isso, essas empresas precisam de recursos.

Uma das formas de fazer isso é vendendo títulos de crédito, como a LCI.

Em resumo, os bancos e instituições financeiras pegam um empréstimo com investidores que compram esses títulos para disponibilizar o dinheiro para seus clientes.

“E o que o banco ou instituição financeira ganha com isso?”

Quando o banco pega dinheiro emprestado dos investidores, ele paga uma taxa de juros mais baixa do que irá cobrar de seus clientes.

Esse é o tal spread bancário, método através do qual os bancos conseguem lucrar.

Portanto, quando o banco disponibiliza uma LCI e um investidor compra, está sendo firmado um contrato em que constam a taxa de juros a ser paga pelo empréstimo e o prazo de pagamento.

Definição: A LCI, ou Letra de Crédito Imobiliário, é um ativo de renda fixa emitido por bancos ou instituições financeiras como forma de captação de recursos para o setor imobiliário.

APLICAÇÃO MÍNIMA E PRAZOS

As LCIs se caracterizam por possuir um valor mínimo de aplicação.

Esses valores podem ser bem variados, dependendo do prazo e do emissor do título.

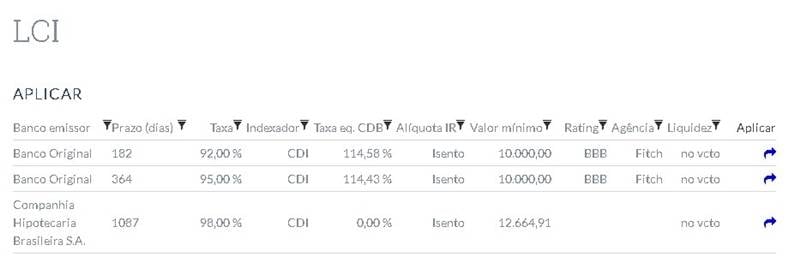

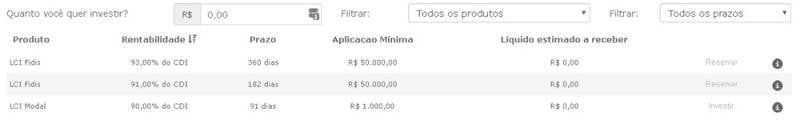

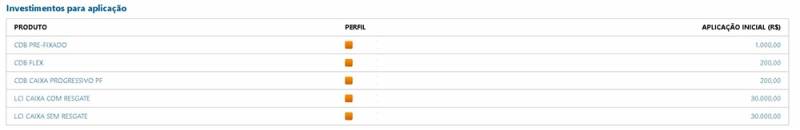

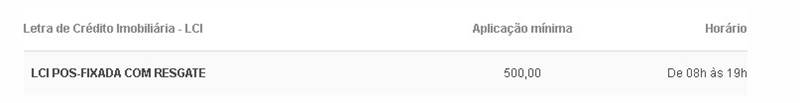

As imagens abaixo mostram as plataformas de algumas corretoras que oferecem a LCI a seus clientes:

Na plataforma dos bancos também encontramos essa informação.

Podemos ver que a aplicação mínima é uma constante em todas as imagens.

Há LCIs cuja aplicação mínima é de R$ 500,00, enquanto há aquelas que exigem pelo menos R$ 50.000,00.

Porém, o mais comum é encontrarmos títulos desse tipo que exigem o valor mínimo de R$ 5.000,00 ou R$ 10.000,00.

Além da aplicação mínima, outra informação importante é o prazo.

Esse é o vencimento da LCI, período depois do qual o investidor vai receber o dinheiro de volta corrigido pela rentabilidade acordada.

Há também o prazo de carência, período mínimo que o investidor deve deixar o dinheiro aplicado.

Durante o prazo de carência, o investidor não conseguirá resgatar o dinheiro sem perder rentabilidade.

Depois desse período, o título passa a ter liquidez diária.

O prazo de carência para as LCIs é de 90 dias, estipulado pelo Conselho Monetário Nacional (CMN).

O prazo de vencimento define quando o investidor irá receber o valor aplicado somado dos juros. O prazo de carência de 90 dias é o período mínimo que o investidor deve manter o dinheiro aplicado. Algumas LCIs possuem carência de 90 dias e, após esse período, oferecem liquidez diária para seus clientes.

No mercado, é bastante comum encontrarmos LCIs com prazo de vencimento de 1, 2 ou 3 anos.

Porém, há LCIs cujo prazo pode chegar a 10 anos.

RENTABILIDADE E TRIBUTAÇÃO DA LCI

Da mesma forma que os outros títulos de renda fixa, as Letras de Crédito Imobiliário podem ser de três tipos: prefixadas, pós-fixadas ou híbridas.

- Prefixado: o investidor sabe exatamente quanto receberá na data de vencimento do título, pois a taxa de juros é fixa e combinada no momento da aplicação; exemplo: LCI com rentabilidade de 9% ao ano

- Pós-fixado: o investidor só saberá quanto irá receber ao final do investimento, mas pode ter uma ideia antecipada de sua rentabilidade porque o retorno é atrelado a algum indicador financeiro, como o CDI ou a Taxa Selic; exemplo: LCI a 96% do CDI

- Híbrido: união das duas modalidades anteriores, com uma taxa preestabelecida acrescida da variação de um indexador, como o IPCA; exemplo: LCI com rentabilidade IPCA+4%

Apesar dessa divisão, o mais comum é encontrarmos LCI com rentabilidade pós-fixada atrelada ao CDI.

As imagens das três plataformas das corretoras no bloco anterior deixam isso bem claro.

E, como vocês podem observar, as rentabilidades podem variar bastante.

Nas imagens acima temos as seguintes rentabilidades:

- 90% do CDI

- 91% do CDI

- 93% do CDI

- 95% do CDI

- 96% do CDI

- 97,5% do CDI

- 98% do CDI

Porém, embora a rentabilidade possa mudar de um título para outro, a tributação é a mesma para todas: 0.

Sim. LCIs são isentas de imposto de renda para pessoas físicas, o que configura o maior atrativo das LCIs.

As LCIs e LCAs tem como principal atrativo para o investidor pessoa física a isenção do Imposto de Renda e IOF.

Se as LCIs fossem tributadas de acordo com a tabela regressiva do imposto de renda (o que é válido para os investidores pessoa jurídica), a regra da alíquota seria a mesma que os outros títulos de renda fixa:

- 22,5% para aplicações de até 180 dias

- 20% para aplicações entre 181 dias e 360 dias

- 17,5% para aplicações entre 361 dias e 720 dias

- 15% para aplicações superiores a 720 dias

No caso da LCI, a isenção faz com que essa tabela regressiva não seja válida.

AS VANTAGENS DA LCI

Da mesma forma que qualquer ativo do mercado financeiro, as LCIs possuem algumas vantagens quando comparadas a outros produtos.

Isenção do Imposto de Renda

A isenção do imposto de renda é exatamente a principal delas.

Ao não ser tributado da mesma forma que os outros ativos de renda fixa, a rentabilidade líquida das LCIs acaba sendo favorecida.

Dependendo da situação, o retorno pode ser superior quando comparado a CDBs com rentabilidade acima de 100% do CDI.

Baixo risco (cobertura FGC)

Outra grande vantagem é o baixo risco, fruto da cobertura do Fundo Garantidor de Crédito, o FGC.

Esse pode não ser um grande ponto positivo quando comparado a outros ativos de renda fixa, como os CDBs e LCs, que também possuem a proteção do FGC.

Mas representa uma diminuição do risco considerável ao compararmos com Debêntures, fundos de investimento ou ativos de renda variável.

AS DESVANTAGENS DA LCI

Porém, as LCIs também possuem algumas desvantagens que devem ser mencionadas.

Aplicação mínima pode ser alta

A primeira delas é o valor mínimo de aplicação, que às vezes pode ser alto.

Esse é um grande impeditivo especialmente para o pequeno investidor.

Como boa parte das LCIs possui aplicação mínima de R$ 5.000,00 ou R$ 10.000,00, muitos investidores preferem permanecer com os Títulos Públicos (cuja aplicação mínima é de apenas R$ 30,00) ou juntar dinheiro suficiente para adquirir esses títulos.

Prazo para resgate pode ser alto

O prazo de vencimento é outro ponto negativo das LCIs.

Como muitos títulos possuem vencimento a partir de 1 ano, isso acaba desestimulando alguns investidores que procuram ativos com menor prazo de vencimento.

Além disso, a carência de 90 dias faz com que as LCIs não sejam boas alternativas para um dinheiro que poderá ser usado no curtíssimo prazo.

As LCIs tem como vantagens a isenção do Imposto de Renda e o baixo risco por causa da proteção do FGC. Como desvantagens, podemos mencionar a aplicação mínima e o prazo de resgate, que podem ser altos em alguns casos.

VALE A PENA INVESTIR EM UMA LCI?

As LCIs possuem vantagens e desvantagens bem claras.

E elas estão totalmente associadas às suas principais características:

- Isenção do Imposto de Renda

- Cobertura do FGC

- Aplicação mínima

- Prazo para o resgate

É por isso que a minha resposta, novamente, é um belo depende para o questionamento “vale a pena investir em LCI?”.

Como esses títulos são isentos do Imposto de Renda, sua rentabilidade pode ser bastante atraente para os investidores.

Quando combinado à cobertura do FGC, uma ótima alternativa para proteção de patrimônio começa a se formar.

Porém, a aplicação mínima das LCIs afasta alguns investidores.

E a carência a desqualifica para a reserva de emergência.

O que o investidor deve fazer é seguir um passo a passo claro para a tomada de decisão.

Um passo a passo como o apresentado nesse vídeo:

No final desse passo a passo, é sempre importante comparar o rendimento líquido de outras aplicações de renda fixa similares (como o CDB, por exemplo) com o rendimento líquido da LCI.

Afinal, o fato de não possuir a incidência de IR, por si só, não significa que o retorno de uma LCI será superior a de um CDB.

Essa conta, você deve fazer.

Ou, se preferir, utilizar nossa ferramenta online gratuita clicando aqui.

Em resumo: a resposta para a pergunta “vale a pena investir em LCI?” vai depender de uma análise bem embasada e, principalmente, da sua estratégia de investimento.

É nesse contexto que eu retomo o discurso de que é muito importante seguir uma estratégia documentada.

A minha recomendação, como de costume, é a Alocação de Ativos.

TESOURO SELIC, CDB OU LCI/LCA: QUAL É MELHOR?

Você só quer saber qual título de renda fixa pós-fixado rende mais?

O Clube do Valor tem a ferramenta certa para você.

Trata-se da calculadora de investimentos, algo que pode ajudá-lo a tomar a melhor decisão para o seu dinheiro.

[calc_investment type=”best_investment”]

Clique aqui para aprender a utilizar corretamente essa calculadora.

CONCLUSÃO

E assim chegamos ao final de mais um artigo do Clube do Valor.

Aqui você pode entender como funciona mais um dos ativos do mercado financeiro, a LCI, ou Letra de Crédito Imobiliário.

E se você gosta de estudar esse assunto e quer atingir sua tranquilidade financeira, mas sente que não tem conhecimento o bastante para investir e montar uma carteira ideal, saiba que você também pode contar com o acompanhamento de um especialista ao contratar serviços de investimentos.

Clique aqui para conhecer nossos serviços financeiros e entenda qual é a melhor opção para o seu momento.

Para complementar o seu aprendizado, recomendo que você dê uma lida nestes 3 artigo.

Eles tratam de outros ativos importantes do mercado financeiro:

- Investimento em CDB: Tudo Que Você Precisa Saber Sobre

- Títulos Públicos: O Que São, Quanto Rendem e Por Que Investir Neles

- Fundo de Renda Fixa: Vale a Pena? Entenda o que é, Como Funciona, Como é Classificado e Quais são as Vantagens e Desvantagens

Por fim, não deixe de conferir os nossos conteúdos gratuitos para continuar desenvolvendo a sua educação financeira no instagram, youtube e facebook.

Um forte abraço,

Ramiro Gomes Ferreira.