Tirem as crianças da sala porque neste texto eu vou te contar as 7 verdades que os bancos não querem que você saiba. E ainda vou te mostrar por que você não precisa pagar tarifas e como você pode reduzir os juros que paga nos empréstimos e financiamentos.

Se você quer saber estes e outros segredos, continue a leitura.

1- Você não precisa pagar tarifa mensal

Vou começar contando uma coisa que pouca gente sabe:

Você não precisa pagar tarifa mensal.

Aquela cobrança que entra todos os meses, que alguns bancos chamam de “cesta de serviços”, é opcional.

Isso mesmo: você pode ir no banco e pedir para cancelar essa cobrança.

Isso já é possível desde 2010, quando o Banco Central lançou a resolução nº 3.919.

Essa resolução determina que os bancos não podem cobrar pelos serviços essenciais vinculados à conta corrente.

São eles:

- Fornecimento de 1ª via de cartão de débito;

- Até quatro saques por mês;

- Até duas transferências por mês entre contas da mesma instituição;

- Até dois extratos por mês, com a movimentação dos últimos 30 dias;

- Consultas pela internet;

- Compensação de cheques;

- Fornecimento de dez folhas de cheque por mês.

Lembrando que o PIX não é considerado serviço essencial, mas também é gratuito.

Tarifas do banco

Além disso, se você quiser parar de pagar essa tarifa, mas ultrapassar os serviços oferecidos, você pagará individualmente.

Por exemplo, se você digitar no Google “Itaú tarifas”, vai cair nesse site. No Pacote de Serviços Padronizados 1, o valor da mensalidade é de R$ 14,70, e dá direito a 8 saques por mês.

Agora vamos imaginar que você utilize 5 saques em um mês. Se você paga essa mensalidade, não está utilizando tudo o que tem direito.

E, se não pagasse tarifa, poderia fazer os 4 saques gratuitos pagando apenas o 5º saque, de no máximo R$ 3,30.

Pode parecer um valor pequeno, mas em um ano, isso dá um total de R$ 176,40 – já paga a cerveja do churrasco.

E eu sei de pessoas que pagam valores muuuito maiores por mês para o banco.

2- Como o banco ganha dinheiro

Talvez você esteja imaginando “mas, Ramiro, se todo mundo cancelar a tarifa, os bancos vão falir!”.

E eu vou te contar que não vão.

Isso porque a maior parte do dinheiro dos bancos não vem das tarifas, mas do multiplicador bancário.

O multiplicador bancário, ou “efeito multiplicador do crédito”, é uma espécie de “criação de moeda” que o banco pode fazer. Parece mágica, mas é perfeitamente legal.

Vou te explicar a dinâmica:

Você, pessoa normal, tem mil reais e deposita esse valor no banco. O banco precisa manter um percentual em caixa (depósito compulsório), que é determinado pelo Banco Central.

Vamos dizer que esse percentual seja de 10%, para facilitar o cálculo. Então, o banco pega seus mil reais, guarda 100 e investe ou empresta para outra pessoa os 900 que sobraram.

Essa outra pessoa pega os 900 e deposita no banco. Assim, o banco pega os 900 reais, guarda 10% e empresta de novo os outros 810 reais.

Eu vou parar por aqui, mas poderia seguir o fluxo até acabar o dinheiro.

Só com duas transações, o banco pegou os mil reais que você depositou, guardou 190 reais e emprestou 1710 reais.

Isso sem contar os juros envolvidos nessas operações.

Vale lembrar que a função fundamental de um banco NÃO É guardar dinheiro, mas sim EMPRESTAR dinheiro.

Juros sobre fornecimento de crédito é o principal faturamento dos bancos.

Por isso, você não vai falir o sistema porque não quer pagar a tarifa mensal.

3- Possibilidade de negociação de taxas

Já que eu não incluí na explicação anterior os juros dos empréstimos, vou trazer um debate aqui:

Você sabia que pode pedir uma taxa melhor de financiamento, ou mesmo de empréstimo?

Se você está pensando em tirar um empréstimo ou fazer um financiamento, compare as taxas nos diferentes bancos e vá falar com o gerente sobre isso.

Em uma conversa direta, você consegue reduzir os juros cobrados.

Além disso, desde 2012, existe uma lei que permite a portabilidade de financiamento imobiliário com redução de taxas e melhores condições ao devedor.

4- Título de capitalização não é investimento

Título de capitalização não rende nada, só tem correção monetária.

Inclusive, nem os bancos anunciam mais como investimento, mas sim como uma forma de concorrer a sorteio de prêmios.

Melhor seria deixar o dinheiro na poupança…

Falando nela…

5- A poupança não é garantida pelo governo

Que a poupança rende pouco você já sabe.

E que tem mais investimentos tão líquidos quanto ela também.

Se não sabe, olhe este vídeo para você conhecer os 5 melhores investimentos de renda fixa com liquidez diária (rendem mais que a poupança).

O que talvez você não saiba é que a poupança não é garantida pelo governo. Isso mesmo, ela não é.

Muita gente acha que a poupança é um investimento seguro por ser garantida pelo governo, mas isso está apenas parcialmente certo.

Esse mito surgiu porque, de fato, o governo Federal garante a poupança da Caixa Econômica Federal.

Mas esse é o único banco que conta com essa garantia, os demais contam com a garantia do FGC que também asseguram LCIs, CDBs e outros investimentos bancários – até o limite de 250 mil por pessoa e por instituição.

6- Ao oferecer mais limite e cheque especial para você, eles não estão sendo legais

Vou te contar uma coisa bem séria: o limite do cheque especial não é parte do seu salário!

Eu sei que é muito tentador, afinal, é um valor que está ali disponível pra você e você nem precisa falar com ninguém antes de usar.

E é justamente essa facilidade que fez com que o endividamento médio das famílias brasileiras atinja o maior nível em 12 anos.

Acontece que, quando o banco oferece esse limite, ele cobra um valor altíssimo de juros!

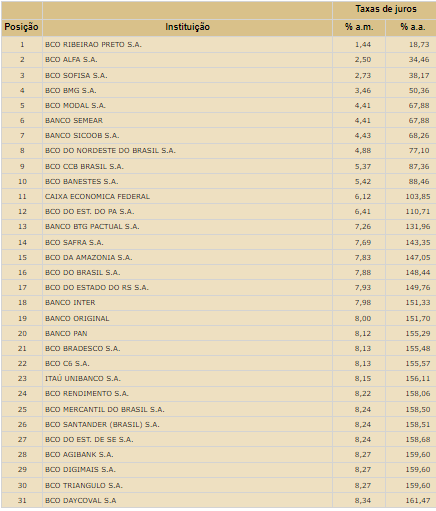

Segundo essa tabela, divulgada no site do Banco Central, os juros podem chegar a 161% a ano!

Ou seja, o banco não te oferece o cheque especial porque ele é legal, mas sim porque quer ganhar dinheiro às suas custas.

7- O gerente não é seu amigo

Tudo isso pode ser resumido no último segredo, que é: o gerente do banco não é seu amigo!

Quando você começa a entender melhor o funcionamento do banco, compreende que o gerente é um funcionário do banco, não seu amigo.

Eu entendo que isso pode ser decepcionante para algumas pessoas. Mas é libertador entender que quem deve estar no controle do seu dinheiro deve ser você, e não o gerente.

Educação financeira para ter o controle do seu próprio dinheiro

Eu sei que algumas pessoas vão me odiar por ter exposto assim os bancos.

Mas eu realmente acho que você merece saber essas verdades.

E, para libertar cada vez mais brasileiros a partir da educação financeira de qualidade, o Clube do Valor é pioneiro em disponibilizar uma modalidade de relacionamento para os brasileiros, que já é a favorita dos americanos – mais justa e sem conflito de interesses, o Financial Advisor.

Fale aqui com nossos especialistas para conferir a página do nosso serviço, conhecer mais e falar com um de nossos Financial Advisors.

Temos como premissa básica que cada pessoa tem uma história e cada história precisa ser planejada individualmente. Por isso, os nossos Advisors (Especialistas em Investimentos) estarão ao seu lado diariamente, te auxiliando a tomar as melhores decisões de investimentos para que você viva o melhor da vida e tenha mais tempo livre.

Nosso compromisso é com você e com os seus objetivos. Esse é o nosso alinhamento.

Por fim, não deixe de conferir os nossos conteúdos gratuitos para continuar desenvolvendo a sua educação financeira no instagram, youtube e facebook.