Quem nunca sonhou em investir em imóveis e receber renda mensal?

Talvez até viver dessa renda mensal… às vezes, pode parecer um desejo distante, mas pode estar mais próximo e ser mais viável do que você imagina!

Investindo em FIIs, é possível obter todos os benefícios de receber renda de um bem imóvel: desfrutar de vantagens como isenção de imposto nos rendimentos, não ter dor de cabeça com a manutenção do imóvel ou negociações com inquilinos, maior liquidez (facilidade de compra e venda) e várias outras.

É por conta dessas vantagens que o número de pessoas que investem em FIIs só aumenta no Brasil.

Imagino que agora você esteja se perguntando: “Como funcionam esses FIIs?”; “Como faço para investir?”; “Quais os melhores FIIs para investir?”; “Quanto posso ganhar de renda mensal?”

É exatamente isso que eu responderei nos próximos parágrafos, usando a maravilhosa planilha de Fundos Imobiliários.

Vem comigo!

Como funcionam os Fundos Imobiliários (FIIs)?

Os Fundos de Investimento Imobiliário são recursos que reúnem um grupo de pessoas investindo seu capital em prol de uma finalidade em comum: o mercado imobiliário.

Os recursos de investimento dessa modalidade são destinados ao desenvolvimento de empreendimentos imobiliários, como aquisição de imóveis, construção e projetos imobiliários que ofereçam acesso à habitação ou a empresas, por exemplo. Os FIIs também podem investir em papéis de Renda Fixa atrelados ao setor imobiliário.

Esse tipo de fundo foi pensado para aquele investidor que deseja diversificar sua carteira e incluir imóveis, sem necessariamente precisar investir grandes montantes de capital. Afinal, sabemos que um investimento direto em imóvel (comprar uma casa, por exemplo) exige um capital alto (na média, algumas centenas de milhares).

Para fazer parte dos investidores de FIIs, basta adquirir cotas de um determinado fundo. É um recurso bastante semelhante à compra de ações, visto que as cotas de FIIs são comercializadas tanto na Bolsa de Valores quanto no Balcão. É possível comprar cotas de FIIs durante ofertas públicas ou em negociações no mercado secundário diretamente com outros investidores (via Home Broker).

Os FIIs, por serem negociados no mercado, estão sujeitos à volatilidade (oscilação nos preços). Por isso, são considerados Renda Variável. Mesmo assim, possuem a vantagem, em relação às ações, de ter uma volatilidade menor, historicamente.

E como o fundo e os seus cotistas ganham dinheiro?

Com o valor arrecadado com as cotas de investimento, o administrador do fundo faz a aquisição de imóveis prontos ou em construção, com o objetivo de locar ou arrendar o bem, rendendo assim com aluguéis e valorização imobiliária a longo prazo.

E é assim que você, o cotista, será também remunerado: com os aluguéis distribuídos pelo FII e com a sua valorização.

Entenda os tipos de FIIs e suas diferenças

Antes de descobrir qual é o melhor Fundo Imobiliário para investir, vamos falar sobre os tipos de FIIs.

Já vimos que esses fundos são, de forma simplificada, carteiras de investimento que possuem imóveis ou ativos do setor imobiliário em sua composição. Quando falamos em fundos de investimento, falamos em um patrimônio total “fatiado” em pequenas porções de mesmo valor – as cotas –, que podem ser adquiridas por diferentes investidores.

Dessa forma, ao investir em FIIs, você se torna sócio do empreendimento, obtendo uma determinada porcentagem dele. E os rendimentos que você recebe são uma parcela do rendimento total do fundo. Esse rendimento é proporcional à porcentagem da qual você é dono – ou do percentual das suas cotas no fundo.

E você pode ser sócio de diferentes tipos de empreendimentos! Podemos classificar os Fundos de Investimento Imobiliário em cinco categorias diferentes:

Fundos de tijolo

O nome pode soar um pouco engraçado, mas os fundos de tijolo são aqueles onde a grande parte do investimento se encontra em imóveis físicos.

Escritórios corporativos, shoppings centers e galpões logísticos compõem exemplos de investimento possível em fundos de tijolo.

Fundos de papel

Diferentemente dos fundos de tijolo, os fundos de papel referem-se a papéis de Renda Fixa relacionados ao setor imobiliário, como os Certificados de Recebíveis Imobiliários (CRI) e Letras de Crédito Imobiliário (LCI).

Fundos híbridos

Os fundos híbridos possuem na carteira uma mistura de investimento em tijolo e papel e, até mesmo, em cotas de outros FIIs (FOFs). É uma mistura dos três tipos de FIIs que apresentei até aqui.

Fundos de Desenvolvimento Imobiliário

Nesse caso, o investimento ainda é em imóveis, como os FIIs de tijolo, porém com um fator de risco maior. Isso porque o investimento é destinado à construção de imóveis para posterior venda ou locação (por isso o nome desenvolvimento).

Nesse caso, por se tratar de um novo imóvel e estar exposto a todos os fatores do mercado de construção civil e imobiliário, o risco é maior.

E qual desses tipos de FIIs é mais adequado? Isso depende de vários fatores, como vou mostrar na sequência.

Como calcular o investimento em FIIs necessário para viver de renda?

Viver de renda é algo que todo mundo sonha pelo menos uma vez na vida, e com os FIIs é algo que pode se tornar realidade! Seja para viver exclusivamente de renda passiva, seja para complementar o seu salário mensal com outra fonte de renda.

Existem diversas formas de fazer o cálculo de quanto é preciso investir para obter o retorno necessário em renda.

Primeiro, você precisa conhecer o que o mercado chama de dividend yield: índice que mede a rentabilidade dos dividendos pagos por um FII em relação ao seu preço. Para calcular esse índice, basta dividir o valor dos dividendos pagos por cota do FII pelo preço da cota do FII no início do período.

Um exemplo simples: se você comprou uma cota de FII por R$ 100 e ela paga a você R$ 10 de dividendos no ano, o seu dividend yield anual é de 10% (R$ 10 / R$ 100).

Agora que você conhece o dividend yield, uma das formas de calcular o montante a ser investido para ter renda é encontrar a mediana – um índice um pouco mais atrativo que a média – do dividend yield dos últimos doze meses de um fundo específico, aquele em que você deseja aportar capital. E, então, calcular qual seria o valor necessário de investimento inicial que, multiplicado pelo dividend yield, atingiria o valor de renda mensal desejada.

Na prática, seria a seguinte fórmula:

Investimento inicial * dividend yield (mediana 12 meses) = Renda mensal desejada

Para encontrar o valor de “Investimento inicial”, você faz o seguinte cálculo:

Investimento inicial = (Renda mensal desejada) / (dividend yield [mediana 12 meses]): ou seja, divide o valor de renda mensal desejada pelo dividend yield mensal.

Porém, o grande risco dessa prática é que ela consiste em concentrar o capital em um único ativo. E não há garantias de que esse ativo continuará a render o mesmo valor e se comportar da mesma maneira a médio e longo prazo.

O valor desse ativo pode, inclusive, cair substancialmente. Portanto, tenha muito cuidado com o risco de concentração!

Como solução a esse problema, uma das melhores formas para calcular o investimento necessário em FIIS para viver de renda é a seguinte: em vez de analisar o dividend yield de um único fundo, considere o dividend yield de uma carteira bem diversificada de investimento em fundos imobiliários.

Isso vai reduzir os seus riscos e aumentar o seu potencial de retorno!

E como montar uma carteira diversificada de FIIs, com estratégia? Bom, primeiro temos que entender como avaliar os fundos imobiliários para, depois, selecionar os melhores. Vamos por partes…

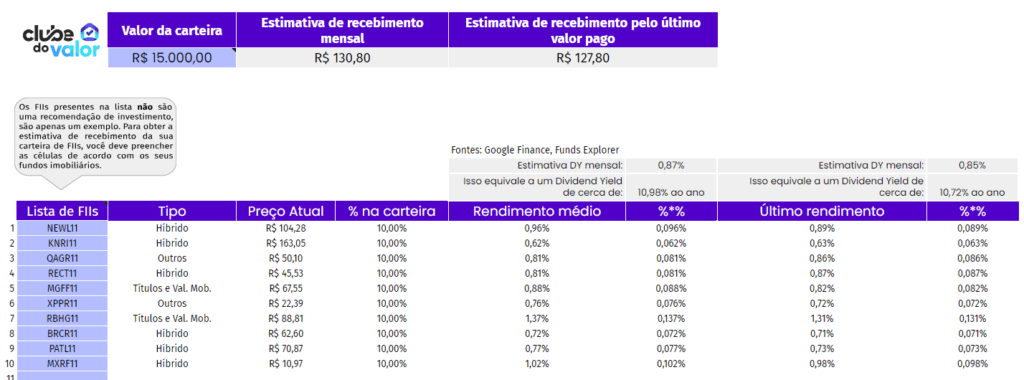

Planilha de Rendimento com Fundos Imobiliários

Esta é uma ferramenta valiosa para acompanhar e projetar seus investimentos em Fundos Imobiliários.

Vamos entender como essa planilha funciona?

Primeiramente, é importante notar que você só deve preencher as células que estão pintadas de roxo. Essas são as áreas designadas para inserção manual de dados. A planilha já vem com alguns exemplos para te ajudar, mas você pode apagar esses exemplos quando se sentir confortável.

Na primeira aba, a ideia é criar uma carteira teórica de FIIs para fazer uma estimativa de quanto você receberia mensalmente.

Pense nela como um “simulador”. Se você estiver pensando em investir em certos fundos imobiliários, pode inseri-los aqui e ver qual seria o retorno em dividendos.

Na segunda aba, chamada “Dados”, temos a lista completa de FIIs da Bolsa de Valores. Esta aba não precisa ser mexida.

Ou seja, uma ferramenta simples e eficaz para auxiliar no planejamento da sua independência financeira.

Lembre-se de revisá-la regularmente e ajustar suas estimativas conforme necessário.

Como avaliar um fundo de investimento imobiliário?

Já vimos porque os FIIs são considerados excelentes investimentos para se ter em carteira. Também vimos que é importante fugir do risco de concentração – por isso, montar uma carteira de FIIs, e não investir em um único FII.

Para que sua carteira de FIIs renda conforme os seus objetivos e te ajude a viver de renda, é necessário que os ativos escolhidos possuam boa gestão e sejam estudados antes de serem adquiridos.

Então, antes de você comprar cotas de qualquer FII, confira abaixo alguns aspectos fundamentais a serem avaliados:

P/VPA (Preço/Valor Patrimonial)

Para descobrir se uma determinada cota está a um valor justo no mercado – ou seja, nem subvalorizada nem supervalorizada – fazemos a divisão do preço da cota pelo valor patrimonial do fundo.

É uma fórmula muito fácil que consiste apenas em dividir o valor patrimonial líquido do fundo (todos os recursos que se encontram sob gestão) pela quantidade de cotas disponibilizadas no mercado.

Depois disso, selecione o valor da cota do FII no mercado e divida pelo valor previamente obtido. Com essa conta, se o resultado estiver acima de 1, a cota está sendo negociada acima do valor patrimonial do FII, o que significa, em teoria, que o fundo está valorizado.

Se o resultado estiver abaixo de 1, significa que o valor da cota do FII está abaixo do seu valor patrimonial. Ou seja, o preço do FII está descontado.

Você encontrará esse dado de P/VPA já calculado para qualquer FII, facilmente, em uma rápida busca na internet.

De qualquer forma, é imprescindível que você lembre que esses dados não são lineares e que possuem possuem variações o tempo todo na bolsa de valores (o valor da cota de um FII, por exemplo, oscila o dia todo). Ou seja, não devem ser vistos como dados estáticos e isolados na hora de negociar ativos.

Mediana de Dividend Yield

O dividend yield, termo financeiro usado para designar o rendimento dos dividendos, possui um indicador de mediana dos últimos 12 meses: é o ponto médio dos últimos 12 dividend yields mensais do FII.

Um exemplo: Imagine que, nos últimos 12 meses, um FII teve os seguintes dividend yields mensais, já ordenados do menor para o maior:

1,01% – 1,03% – 1,04% – 1,10% – 1,15% – 1,20% – 1,22% – 1,23% – 1,25% – 1,30% – 1,40% – 1,45%

Nesse caso, a mediana de DY dos últimos 12 meses seria a média entre o sexto e o sétimo valores – que representa o ponto médio dos últimos 12 DY -, ou seja, 1,21%.

Essa métrica é utilizada para ajudar a entender o comportamento do fundo no pagamento de rendimentos aos cotistas no último ano. Ela oferece uma visão mais ampla e segura do que apenas a média do dividend yield ou os dividendos do mês mais recente.

Diversificação Interna

É importante conhecer a diferença entre FIIs monoativos e multiativos.

Os FIIs monoativos são responsáveis pela administração apenas de um imóvel. Já os FIIs multiativos possuem maior diversificação interna: ou seja, ao administrar diversos imóveis, reduzem o risco de que problemas em um único imóvel afetem de forma relevante os rendimentos do fundo e, consequentemente, a sua renda.

Veja bem: isso não significa que FIIs monoativos sejam ruins. Você apenas precisa estar ciente e levar esse ponto em consideração na sua análise.

Quanto melhor a diversificação da sua carteira como um todo, em geral, menor o risco.

Tempo de existência

Aqui no Clube do Valor, gostamos de analisar, no mínimo, doze meses de comportamento do FII. Assim, conseguimos uma análise mais consistente e segura, reduzindo riscos.

Similar ao que falei sobre a questão de diversificação interna, isso não significa que você não deve adquirir cotas de FIIs com tempo de existência inferior a 12 meses. Apenas faça uma análise mais aprofundada, já que tende a ser uma escolha mais arriscada e imprevisível.

Tipo de fundo

Cada um dos tipos de fundo que expliquei antes (de tijolo, de papel, híbrido, etc.) oferece um nível de rentabilidade e risco. Ao investir, você deve entender qual deles se adequa melhor ao seu objetivo e perfil de investidor.

Por exemplo:

- Fundos de Papel possuem ativos de renda fixa lastreados em dívidas do setor imobiliário. Seu lucro corresponde aos juros pagos pelas empresas e tendem a ter maior segurança e previsibilidade.

- Fundos de Tijolo, por outro lado, obtêm lucro a partir de aluguéis e arrendamentos de imóveis físicos. Seu lucro depende mais de fatores externos e imprevisíveis, o que pode aumentar o risco.

Estabilidade nos Pagamentos

Avaliar a estabilidade dos pagamentos de aluguéis que o fundo recebe também é fundamental para entender a estabilidade dos seus rendimentos.

Por exemplo: são locatários bem avaliados? Existe demanda pelo serviço que eles prestam? O valor do aluguel está de acordo com o mercado?

Essas e outras perguntas devem ser feitas para garantir que o fundo foi bem analisado.

Outro aspecto importante a considerar: a saída de um inquilino relevante pode impactar os seus rendimentos mensais. Imagine que um inquilino responsável por 30% dos aluguéis do fundo rescindiu o contrato – isso deverá impactar negativamente os seus rendimentos nos próximos meses.

O mesmo raciocínio vale para eventuais casos de inadimplência no pagamento de aluguéis. Portanto, o risco de inadimplência dos inquilinos do fundo também deve ser analisado.

Qual a melhor forma de investir em fundos imobiliários?

Você deve ter percebido que são muitos aspectos a serem avaliados e, a maioria deles, de grande complexidade, não é mesmo? Você deve estar pensando: “Eu não tenho tempo nem conhecimento para fazer tudo isso no meu dia-a-dia”.

E a verdade é que a maioria das pessoas não tem mesmo. Analisar fundos de investimento imobiliário é uma tarefa para profissionais do mercado financeiro, que são pessoas com foco e conhecimento para isso.

Segue comigo que até o final do texto vou te mostrar como o Clube do Valor pode te ajudar a investir em FIIs de forma mais fácil, poupando seu tempo e aumentando seus potenciais de retorno.

E agora que já sabemos bastante sobre FIIs, chegou a hora de responder à pergunta que trouxe você aqui: quais são os 10 melhores fundos imobiliários para investir em 2023?

Análise Gratuita da Carteira de Investimentos

Para investir da forma certa em ações, você PRECISA de um método.

Uma estratégia para saber tudo o que deve fazer, quando comprar, quando vender e quais ações escolher…

Entendemos que cada pessoa tem uma história única e que cada história merece um planejamento individualizado.

Dito isso, quero me comprometer com você.

Estou tornando minha missão pessoal lhe auxiliar a proteger e multiplicar seu patrimônio.

Mas você deve estar se perguntando..

Tá, como você vai me ajudar?

Meu time irá fazer uma análise gratuita de sua carteira.

Sim, uma reunião sem qualquer tipo de compromisso na qual os meus melhores especialistas em investimentos vão realizar um diagnóstico da sua carteira.

Assim, você poderá saber se seu portfólio de investimentos está alinhado a seu perfil de investidor e a seus reais objetivos financeiros.

É isso mesmo que você leu…

Meus especialistas irão participar pessoalmente dessa reunião.

Mas atenção! Como os especialistas de investimentos do Clube do Valor vem se especializando em montar carteiras de investimentos imbatíveis para ajudar cada vez mais brasileiros a atingir sua independência financeira, irão estar presentes apenas nas reuniões para investidores com mais de R$ 250 mil de patrimônio líquido.

Se esse é seu caso, basta preencher esse rápido formulário abaixo que nossa equipe entrará em contato para agendar o melhor horário para nossa conversa.

Te vemos lá!

QUERO UMA ANÁLISE GRATUITA DE CARTEIRA COM O CLUBE DO VALOR

10 melhores fundos imobiliários para investir em 2023

Aqui no Clube do Valor, somos contra as “diquinhas” de investimentos. Sempre defendemos o uso de estratégias: você deve aprender e seguir uma estratégia clara, validada no mercado, com bom potencial de retorno e com uma tomada de decisão sistematizada (com base em critérios quantitativos, por exemplo). Isso aumentará muito as suas chances de ter bons resultados.

É por isso que desenvolvemos a nossa estratégia de investimento em Fundos Imobiliários: batizada de S-Rank. Ela busca FIIs descontados (com boa relação P/VPA) e bons pagadores de dividendos.

Uma combinação excelente! Assim, você pode lucrar tanto com os dividendos como com a valorização da cota do fundo.

Para que você tenha uma ideia de alguns dos FIIs selecionados para investimento em 2023 pela S-Rank, cito abaixo os 10 melhores colocados do nosso ranking (os dados de mediana de dividend yield e índice P/VPA são referentes ao dia 02/01/2023):

*isso não é uma recomendação de investimentos*

1. HCTR11

Fundo de Papel que investe a maior parte do seu patrimônio em Recebíveis Imobiliários, mais especificamente em títulos de Renda Fixa de crédito privado do tipo CRI. Foi constituído em setembro de 2018.

Como mostra na sequência o seu dividend yield, tem feito, nos últimos meses, pagamento mensal de dividendos em um índice bem relevante, que tende a remunerar bem o investidor.

> Tem mediana de dividend yield (DY) nos últimos 12 meses de 1,23% e índice preço por valor patrimonial de (P/VPA) de 0,83.

2. DEVA11

Também é um Fundo de que investe a maior parte de seu patrimônio em Recebíveis Imobiliários via títulos de Renda Fixa do tipo CRI. Pode ser considerado um Fundo Híbrido, pois pode investir também em cotas de outros FIIs.

Por isso, é um fundo que oferece boa diversificação.

> Sua mediana de DY nos últimos 12 meses é de 1,25% e seu índice P/VPA é de 0,86.

3. ARCT11

Esse FII é do tipo Híbrido: pode investir em imóveis e em papéis atrelados ao mercado imobiliário. Também tende a ter boa diversificação.

Na parte de investimento em imóveis, seu principal foco é em imóveis do setor Logístico. A principal política do fundo é de comprar imóveis logísticos de empresas, sobretudo do setor industrial, e alugá-los para o antigo proprietário por, no mínimo, 5 anos.

> Tem mediana de DY nos últimos 12 meses de 1,26% e índice P/VPA de 0,88.

4. SARE11

O fundo Santander Renda de Aluguéis foi fundado em 2019 e é um fundo do tipo Híbrido que visa investir um mínimo de 67% do seu patrimônio em ativos imobiliários. Dentro desses investimentos, o foco são imóveis comerciais dos estados de São Paulo e Rio de Janeiro. Por isso, na parte de investimento em tijolo, é considerado do tipo Lajes Comerciais.

Portanto, é um fundo com uma boa diversificação interna e relativo grau de segurança, tendo em vista que são estados que concentram grande parte da atividade econômica do país.

> Sua mediana de DY nos últimos 12 meses é de 0,89% e seu índice P/VPA é de 0,72.

5. MGFF11

Esse FII é do tipo FOF – Fundo de Fundos. Isso significa que ele investe em cotas de outros FIIs.

Pelo regulamento, deve investir, no mínimo, 67% de seu patrimônio em outros FIIs, podendo investir o restante em outros ativos previstos no regulamento – como títulos de Renda Fixa privada. Por isso, pode ser considerado também um Fundo Híbrido, a depender da alocação dos recursos no momento.

Tende a ser um fundo com o patrimônio bem diversificado.

> Teve mediana de DY nos últimos 12 meses de 0,88% e índice P/VPA de 0,81

6. XPCI11

É um Fundo de Papel: seus investimentos são destinados a aplicações em títulos e valores mobiliários. Seu regulamento permite também um percentual de investimento direto em imóveis, podendo ser, portanto, um fundo do tipo Híbrido.

> Sua mediana de DY nos últimos 12 meses foi de 1,11% e seu índice P/VPA é de 0,87.

7. BBPO11

O fundo BB Progressivo é um Fundo de Tijolo, composto por agências bancárias e prédios comerciais. Tem sob sua administração 64 imóveis, distribuídos por todo o país.

Veja que interessante: com apenas uma cota, você será investidor de 64 imóveis pelo país! Algo que seria impossível sozinho.

Esse já é um fundo mais antigo: foi fundado em 2011.

> Teve mediana de DY nos últimos 12 meses de 1,02% e seu P/VPA é de 0,85.

8. BRCR11

BRCR11 é um fundo constituído em 2007 e um dos maiores listados em bolsa no Brasil. Seu tipo é de Tijolo, mais especificamente de Lajes Comerciais.

Seu foco são imóveis comerciais de escritórios, localizados em edifícios corporativos de alto padrão, em áreas premium das cidades. Esses imóveis estão localizados em São Paulo, Rio de Janeiro e Brasília, e são locados por empresas nacionais e multinacionais.

Por essas características, é um FII bem diversificado e que oferece boa proteção: tem como inquilinos diversas empresas de grande porte que, em tese, tem boa capacidade de pagamento e baixo risco de inadimplência.

Apresenta mediana de DY nos últimos 12 meses de 0,73% e índice P/VPA de 0,59.

9. HABT11

Esse FII é do tipo Papel. Seus investimentos mais comuns são em títulos de Renda Fixa do tipo CRI – Certificados de Recebíveis Imobiliários.

É um fundo bem pulverizado em diferentes papéis.

> Sua mediana de DY nos últimos 12 meses foi de 1,17% e o índice P/VPA é de 0,90.

10. RBRF11

É considerado um Fundo de Fundos, pois investe a maior parte do seu patrimônio em cotas de outros FIIs. Pode também ser Híbrido, já que seu regulamento prevê a possibilidade de investir parte do patrimônio em papéis atrelados ao setor imobiliário: letras hipotecárias, letras de crédito imobiliário, etc.

Esse tipo de FII é bem diversificado, já que está exposto a diferentes FIIs.

O RBRF11 Tem um peso de 0,86% do IFIX, índice de Fundos Imobiliários no Brasil.

> Teve mediana de DY nos últimos 12 meses de 0,84% e índice P/VPA de 0,83.

Agora, você já conhece mais sobre os 10 melhores colocados de janeiro de 2023 da nossa estratégia S-Rank de investimento em FIIs. Porém, lembre-se: é muito perigoso investir sem estratégia ou concentrar seu patrimônio em apenas um FII.

Por isso, para ajudar você a investir bem e com segurança, apresento a:

Estratégia S-Rank da Clube do Valor para investir em FIIs

Se você já acompanha o nosso conteúdo, sabe que a nossa estratégia preferida e mais usada na hora de comprar FIIs é a S-Rank. Essa estratégia utiliza alguns filtros específicos baseados em indicadores para escolher os fundos mais rentáveis, diversificados e com cotas mais baratas para o investidor.

O objetivo é que você lucre tanto com a valorização da cota do fundo como com os dividendos distribuídos. Para isso, os principais critérios que avaliamos são:

- P/VPA: com esse índice, avaliamos o quão descontado o preço da cota do FII está em relação ao seu valor patrimonial (valor dos bens administrados pelo fundo). Quanto menor o índice (abaixo de 1), maior o desconto. O objetivo é comprar na baixa e lucrar com a valorização da cota.

- Dividend Yield (DY): olhamos para a mediana de DY dos últimos 12 meses para entender quanto o FII paga de dividendos e qual é a estabilidade desse pagamento. O objetivo é escolher FIIs com pagamento mensal de dividendos alto e estável.

- Também olhamos para critérios como liquidez do FII, que serve para entender o volume de negociação diária do FII no mercado.

A partir da análise quantitativa de diversos critérios, temos uma tomada de decisão sistemática e baseada em dados. Isso traz como principais vantagens: facilitar a análise de seleção de compra e venda de FIIs (lembra como é complexo analisar de forma qualitativa todos os critérios que apresentei antes?) e proporcionar bons potenciais de resultado e segurança em longo prazo (lembra que estamos falando de renda variável).

Agora que você já conhece mais sobre os FIIs e sobre como investimos nesses ativos, segue uma planilha para ajudar a descobrir quanto você pode receber mensalmente e quanto precisa investir para viver de renda:

Invista com o Clube do Valor

Ao investir, são muitas as variáveis para monitorar e considerar antes de comprar um ativo. E não para por aí: depois de comprar os ativos, é preciso ficar atento ao mercado e estudar.

No fim do dia, é muito tempo dedicado. Na rotina com o seu trabalho, estudos e responsabilidades pessoais, sei que investir pode ficar difícil.

É por isso que contar com a ajuda de um profissional é algo cada vez mais procurado pelos brasileiros. O motivo é claro: isso vai te poupar tempo e esforço, ao mesmo tempo que leva mais segurança, conforto e potencial de bons resultados. É como procurar um médico quando você está doente.

Imagine que esse profissional vai entender o seu perfil e contexto de vida e, a partir disso, definir e implementar uma estratégia de investimentos que faça sentido para você. Todos os cálculos sobre a renda mensal que você deseja ter com os FIIs e quanto investir para conseguir isso serão feitos por esse profissional.

É por isso que convido você a conhecer o serviço de Advisor do Clube do Valor: é um dos melhores serviços do mercado financeiro para quem quer investir melhor, com ajuda de um Consultor profissional, e ainda assim ter controle sobre os seus investimentos. Nossos Consultores entendem seu perfil e seus objetivos de vida e, junto com você, implementam a estratégia de investimento mais adequada.

Tudo isso sem conflito de interesses: com uma forma de remuneração alinhada com o crescimento do seu patrimônio. Não recebemos comissão por vendas de produtos nem temos amarras com grandes bancos e instituições financeiras – prezamos pela independência. Nosso objetivo financeiro é apenas um: o seu!