FGC.

Se você é um investidor, muito provavelmente sabe o que essa sigla significa.

Ela faz referência ao Fundo Garantidor de Crédito, o mecanismo de proteção de alguns dos principais ativos do mercado financeiro.

Neste artigo, você vai entender exatamente o que é o FGC, como funciona a garantia e as mudanças recentes pelas quais suas regras passaram.

Em posse dessa informação, tenho certeza que você fará escolhas muito mais inteligentes (e seguras) no mercado financeiro.

Além de tudo isso, também vou mostrar quais são os ativos que estão (e os que não estão) protegidos pelo FGC e mostrar como você ainda pode investir com segurança sem o FGC.

Portanto, continue a leitura para aprender tudo isso!

- O QUE É O FGC?

- Missão

- COMO FUNCIONA O FUNDO GARANTIDOR DE CRÉDITO?

- QUAIS OS ATIVOS PROTEGIDOS PELO FGC?

- COMO FUNCIONA O PAGAMENTO DA GARANTIA?

- COMO DIMINUIR O RISCO DE INVESTIR SEM A COBERTURA DO FGC?

- CONCLUSÃO

O QUE É O FGC?

Por definição, o FGC, ou Fundo Garantidor de Crédito, é uma associação civil, sem fins lucrativos e com personalidade jurídica de direito privado.

A instituição foi criada em 1995 como resultado de uma crescente preocupação com a estabilidade do sistema financeiro.

Foi o Conselho Monetário Nacional (CMN) que autorizou a “constituição de entidade privada, sem fins lucrativos, destinada a administrar mecanismos de proteção a titulares de créditos contra instituições financeiras”, segundo resolução própria.

O seu objetivo?

Proteger o investidor no caso de intervenção, liquidação ou falência de bancos, financeiras e outras empresas que fazem parte do mercado financeiro.

Além de cumprir esse papel, o Fundo Garantidor de Crédito também atua de maneira preventiva para garantir o bom funcionamento sistema financeiro.

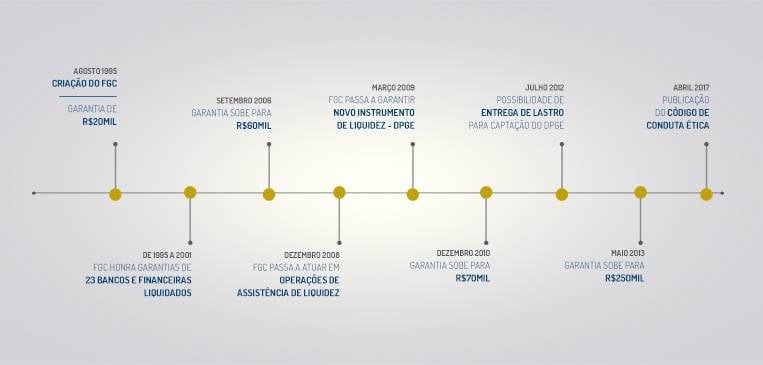

Desde a sua criação, o FGC já passou por mudanças significativas, como mostra a linha do tempo abaixo:

No site oficial da instituição, temos acesso a outras informações que nos ajudam a entender o que é o Fundo Garantidor de Crédito:

Missão

- Proteger depositantes e investidores no âmbito do Sistema Financeiro Nacional, até os limites estabelecidos pela regulamentação;

- Contribuir para a manutenção da estabilidade do Sistema Financeiro Nacional;

- Contribuir para a prevenção de uma crise bancária sistêmica.

Propósito

- Contribuir para a confiança das pessoas no Sistema Financeiro nacional.

O FGC está constantemente evoluindo as suas regras de garantia.

O objetivo é tentar atender um número maior de investidores no caso de um problema no sistema financeiro.

A última mudança ocorreu em dezembro de 2017, que estabeleceu um limite da garantia.

COMO FUNCIONA O FUNDO GARANTIDOR DE CRÉDITO?

No âmbito geral, é o Banco Central quem fiscaliza todas as instituições do sistema financeiro.

Quando um problema em alguma empresa é identificado, o Banco Central decreta a sua liquidação ou intervenção.

É nesse momento que o FGC é acionado.

O Fundo Garantidor de Crédito garante aos depositantes e investidores o seu dinheiro de volta.

Se a soma total de todos os depósitos e investimentos que uma pessoa tem em uma instituição (por CPF ou CNPJ) for igual ou inferior a R$ 250 mil, ela estará coberta.

Caso possua mais do que esse valor, ela receberá o limite da garantia.

Vale ressaltar que ainda existe um teto de R$ 1 milhão por CPF ou CNPJ a cada período de 4 anos.

Isso é válido para investimentos que foram contratos a partir de 22 de dezembro de 2017.

Esse período começa a partir do primeiro pagamento de garantia pelo FGC.

Deixa eu te explicar melhor.

Se dentro desse período o investidor exceder o limite de R$ 1 milhão “devolvido”, mesmo que em várias instituições diferentes, ele não receberá mais pagamento de garantia, pois atingiu o teto.

Após os 4 anos do primeiro pagamento, o teto de cobertura é restabelecido.

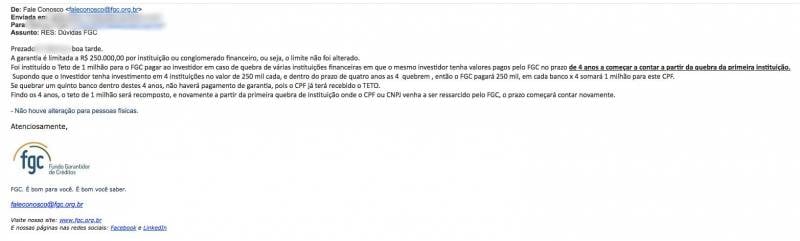

Como sabemos que essa mudança recente gerou muitas dúvidas, entramos em contato para obter um posicionamento mais claro.

Abaixo você pode ver o e-mail que obtivemos como resposta:

QUAIS OS ATIVOS PROTEGIDOS PELO FGC?

Boa parte dos os ativos do mercado financeiro estão protegidos pelo FGC.

A garantia é aplicada para os seguintes produtos:

- Depósitos à vista ou sacáveis mediante aviso prévio (conta corrente);

- Conta salário;

- Caderneta de poupança;

- Letras de câmbio (LC);

- Letras imobiliárias (LI);

- Letras hipotecárias (LH);

- Letras de crédito imobiliário (LCI);

- Letras de crédito do agronegócio (LCA);

- Recibo de Depósito Bancário (RDB);

- Certificado de Depósito Bancário (CDB).

Porém, alguns investimentos importantes ficam de fora.

Esse é o caso de:

- Fundos de investimento;

- Previdência privada;

- Letras financeiras;

- Letras imobiliárias garantidas;

- Títulos de capitalização;

- Ações;

- ETFs;

- Títulos Públicos;

- Fundos imobiliários;

- Debêntures;

- Certificado de Operações Estruturadas (COE);

- Depósitos, empréstimos ou quaisquer outros recursos captados ou levantados no exterior;

- Depósitos judiciais.

Portanto, é importante ter essa lista em mente na hora de montar a sua carteira de investimentos.

Embora alguns ativos tenham uma segurança acima da oferecida pelo FGC – como é o caso dos Títulos Públicos, com risco soberano (risco zero) –, alguns investimentos não oferecem essa mesma proteção.

COMO FUNCIONA O PAGAMENTO DA GARANTIA?

Depois que o Banco Central decreta a liquidação ou intervenção da instituição financeira, inicia-se o processo de pagamento da garantia.

Depois que o Banco Central decreta a liquidação ou intervenção da instituição financeira, inicia-se o processo de pagamento da garantia.

O primeiro passo é a formulação da lista dos credores que vão receber esse benefício.

Isso é realizado por uma empresa designada pelo BC, que também informa ao FGC o valor que cada um vai receber.

O Fundo Garantidor de Crédito, com base nessa lista, seleciona o banco pagador e agências próximas aos depositantes e investidores para que estes possam fazer o resgate.

Essa seleção é feita com base nos endereços cadastrados na instituição financeira.

Todas as informações relacionadas ao pagamento da garantia estarão disponíveis no site do FGC e da instituição sob intervenção/liquidação.

Também é divulgado um documento contendo o período em que o pagamento estará disponível, bem como a documentação necessária para realizar o resgate.

No ato do recebimento, o depositante/investidor pode escolher receber o valor via crédito em conta ou em espécie, sem qualquer cobrança de tarifa.

Quanto tempo demora para receber o pagamento?

O FGC informa que a garantia não tem prazo para ser entregue.

Isso acontece porque o processo depende do envio da relação dos credores pela instituição financeira designada pelo Banco Central.

Porém, depois de receber essas informações, o FGC inicia o pagamento entre 10 e 15 dias corridos.

Um ponto interessante é que a instituição mantém um registro das mais recentes atuações, mostrando quanto tempo levou para que os investidores/depositantes recebessem o primeiro pagamento.

Você pode conferir esse documento a partir deste link.

Com base nas últimas 10 intervenções do FGC, é possível concluir que existe uma média de aproximadamente 60 dias para o pagamento da garantia.

O que acontece com o dinheiro durante esse período?

Enquanto o FGC não faz o pagamento da garantia, o dinheiro fica literalmente parado, sem render juros.

Esse é um ponto negativo, especialmente se levarmos em conta o custo de oportunidade desse valor não investido.

Porém, o FGC garante que tem se esforçado para diminuir o tempo para o pagamento.

De acordo com o atual diretor-executivo da instituição, André Loes, a esperança é que esse prazo diminua consideravelmente nas próximas ocorrências, especialmente por conta da aprovação do projeto de lei de resolução bancária.

Essa normativa prevê a uniformização dos procedimentos adotados em instituições financeiras que estão enfrentando algum tipo de problema.

Portanto, caso seja aprovado, o projeto dará maior agilidade ao FGC por permitir um maior compartilhamento de informações.

COMO DIMINUIR O RISCO DE INVESTIR SEM A COBERTURA DO FGC?

Como já vimos, nem todos os investimentos são cobertos pela garantia do FGC.

Como já vimos, nem todos os investimentos são cobertos pela garantia do FGC.

Além disso, com as novas regras, é possível atingir o teto e também ficar “desprotegido”.

Porém, ainda sim é possível investir sem ficar correndo riscos excessivos com o seu dinheiro.

Em se tratando de investimentos relacionados a instituições financeiras, sempre é bom fazer uma análise para saber a saúde da empresa.

Você pode analisar alguns pontos básicos, como o Índice de Basileia, o Índice de Imobilização e o rating.

Índice de Basileia

O Índice de Basileia representa a relação entre o capital da instituição e o capital de terceiros (captações) que será exposto a risco por meio da carteira de crédito.

Se um banco possui um índice de 15%, isso significa que, para cada R$ 100,00 emprestados, o patrimônio do banco representa R$ 15,00.

De acordo com o Banco Central, o índice mínimo aceitável é de 11%.

Índice de Imobilização

O Índice de Imobilização representa a agilidade com a qual a instituição financeira consegue usar seu patrimônio para honrar seus compromissos.

Quanto mais baixo for o índice, maior é a velocidade com que a empresa consegue fazer isso – ou seja, quanto menor o índice, melhor.

Se considerarmos uma instituição com índice de imobilização de 20%, isso significa que, a cada R$ 100,00 em seu patrimônio, R$ 20,00 estarão investidos em ativos que não possuem liquidez imediata – como imóveis, veículos e materiais.

De acordo com a recomendação do Banco Central, o índice máximo tolerado é de 50%.

Rating

O rating é uma nota de crédito emitida por agências de classificação de risco.

Essa nota avalia a qualidade de crédito da instituição, considerando a capacidade do emissor (banco, financeira, empresas, etc.) de honrar suas obrigações financeiras integralmente e dentro do prazo estabelecido.

Porém, é a instituição emissora que contrata as agências de classificação.

Três empresas dessa categoria se destacam, e cada uma possui uma classificação própria:

Moodys

- Aaa – Mais Alta qualidade

- Aa1, Aa2, Aa3 – Qualidade muito alta

- A1, A2, A3 – Qualidade Alta

- Baa1, Baa2, Baa3 -Boa qualidade

- Ba1, Ba2 – Especulativo

- B1, B2, B3 – Altamente Especulativo

- Caa1, Caa2, Caa3 – Risco Substancial

- Ca – Risco muito alto

- C – Risco Excepcionalmente alto

S&P

- AAA – Mais alta qualidade

- AA – Qualidade muito alta

- A – Qualidade alta

- BBB – Boa qualidade

- BB – Especulativo

- B – Altamente especulativo

- CCC – Risco substancial

- CC – Risco muito alto

- C – Risco excepcionalmente alto

- D – Inadimplente

Fitch

- AAA – Mais alta qualidade

- AA – Qualidade muito alta

- A – Qualidade alta

- BBB – Boa qualidade

- BB – Especulativo

- B – Altamente especulativo

- CCC – Risco substancial

- CC – Risco muito alto

- C – Risco excepcionalmente alto

Vale ressaltar que esses são apenas 3 indicadores que ajudam a entender a saúde financeira de uma instituição.

Você pode consultar esses indicadores no site Banco Data, uma ótima ferramenta de consulta.

Observar o Índice de Basileia, o Índice de Imobilização e o rating não garantem um investimento livre de risco, mas podem diminuir consideravelmente a ocorrência de problemas futuros.

CONCLUSÃO

Enfim, chegamos ao final de mais um artigo aqui do Clube do Valor.

Nos últimos parágrafos, você pode aprender detalhes importantes a respeito do FGC, o Fundo Garantidor de Crédito.

Além disso, também mostrei brevemente como você pode investir de forma segura sem a garantia do FGC.

Mas agora é sua vez: compartilhe comigo nos comentários o que você achou deste artigo.

De quebra, convido você a conhecer e baixar a nossa planilha comparativa de ativos de renda fixa.

Com base nesse material, você vai descobrir se vale mais a pena investir em Títulos Públicos, CDBs ou LCIs/LCAs.

Eu vou ficando por aqui.

Um abraço,

Ramiro Gomes Ferreira.