Em abril de 2016, o número de investidores ativos no tesouro direto chegou a 283.877, segundo estatísticas do tesouro nacional.

Isso representa um aumento de 89% no numero de investidores, na comparação de 12 meses.

O crescimento no número de pessoas que aplicam em títulos do tesouro nacional é exponencial.

Ainda assim, o mercado de capitais brasileiro tem muito, mas muito mesmo, a crescer.

Do estoque de títulos públicos negociados na plataforma do tesouro direto, a preferência dos investidores é forte pelos títulos atrelados à inflação, que representam 61,3% de todos os títulos adquiridos pelos investidores através da plataforma.

Abaixo deles, vem a preferência pelos títulos indexados à Selic, também conhecidos como Letras do Tesouro Nacional, com 20,5% do estoque.

Em último lugar nesse ranking vem as letras do tesouro nacional (LTN), ou simplesmente “tesouro prefixado”.

Apesar da sua impopularidade em relação com as demais opções do Tesouro Direto, os títulos prefixados do tesouro são excelentes ativos, que precisam fazer parte da sua carteira de investimentos para independência financeira.

Esse post é inteiramente dedicado ao estudo e à explicação de como as Letras do Tesouro Nacional funcionam.

Continue lendo para aprender absolutamente tudo que você precisa saber antes de investir nestes títulos.

Aqui, você aprenderá os seguintes pontos:

- O QUE SÃO AS LETRAS DO TESOURO NACIONAL?

- PRINCIPAIS CARACTERÍSTICAS DO TESOURO PREFIXADO (LTN)

- PRINCIPAIS RISCOS DO TESOURO PREFIXADO (LTN)

- TESOURO PREFIXADO (LTN): 15 ANOS DE ANÁLISE HISTÓRICA

- COMO INVESTIR NO TESOURO PREFIXADO – LTN

- CONCLUSÃO

Parece interessante?

Então me ajude a crescer o Clube do Valor, compartilhando esse artigo nas redes sociais!

Ah, e se você for daquelas pessoas que preferem conteúdos em vídeo e áudio do que por escrito, então eu recomendo que você assista ao vídeo que gravei sobre o Tesouro Prefixado:

O QUE SÃO AS LETRAS DO TESOURO NACIONAL?

O nome “letra do tesouro nacional” pouco informa sobre esse título.

Não foi à toa que, no ano passado, o tesouro nacional promoveu uma série de alterações na nomenclatura dos títulos públicos oferecidos pelo tesouro direto.

O seu novo nome (“tesouro prefixado”) já explica um pouco mais sobre ele: trata-se de um título público com rentabilidade prefixada e sem pagamento de juros intermediários (entre a data do investimento e do vencimento do título).

Simples assim: um título da dívida pública cuja rentabilidade o investidor (credor do governo) conhece exatamente no momento da compra.

Apesar de simples, as LTN possuem características bem específicas que você precisa conhecer muito bem antes de realizar seu investimento.

Vamos a elas!

PRINCIPAIS CARACTERÍSTICAS DO TESOURO PREFIXADO (LTN)

Ao desconhecer as principais características desse título, você estará correndo riscos sem saber e pode, inclusive, auferir prejuízos com esse investimento.

Mas como assim ter prejuízos em renda fixa?

Sim, isso é totalmente possível e todos investidores que não mantiverem o título até o vencimento assumem esse risco.

Na sequência deste artigo, explico melhor essa questão e dou maiores detalhes.

Mas antes, vamos às suas características:

#1 – PREFIXADO

Por ser prefixado, no momento em que você faz sua compra, você sabe exatamente qual retorno bruto (antes do desconto de imposto) você irá auferir se mantiver o título até o seu vencimento.

Ou seja: a taxa é fixada previamente.

No momento em que escrevo esse artigo, as duas LTNs oferecidas ao público através do tesouro direto (veja neste link), com vencimento em 01/01/2019 e 01/01/2023 pagam, respectivamente, 12,62% e 12,94% ao ano para o investidor interessado.

Quem investir neles, hoje, sabe o quanto receberá até o vencimento da aplicação, independentemente da inflação que houver no período.

Essas taxas (12,62% e 12,94%) são apuradas em cima da diferença entre o preço do título hoje e o preço do título na data do vencimento, que é sempre R$ 1.000,00.

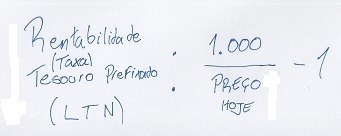

Assim, para saber a rentabilidade efetiva do período em que você mantiver o título em carteira, basta dividir 1.000 pelo preço de compra – 1, na imagem que segue:

Quem entende um pouco mais de matemática perceberá de cara que, pela fórmula, existe uma clara relação inversa entre preço do título e taxa.

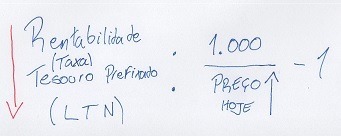

Como o preço é denominador, um aumento nele significa uma redução na taxa (rentabilidade):

(peço perdão pela minha inaptidão em desenhar setas)

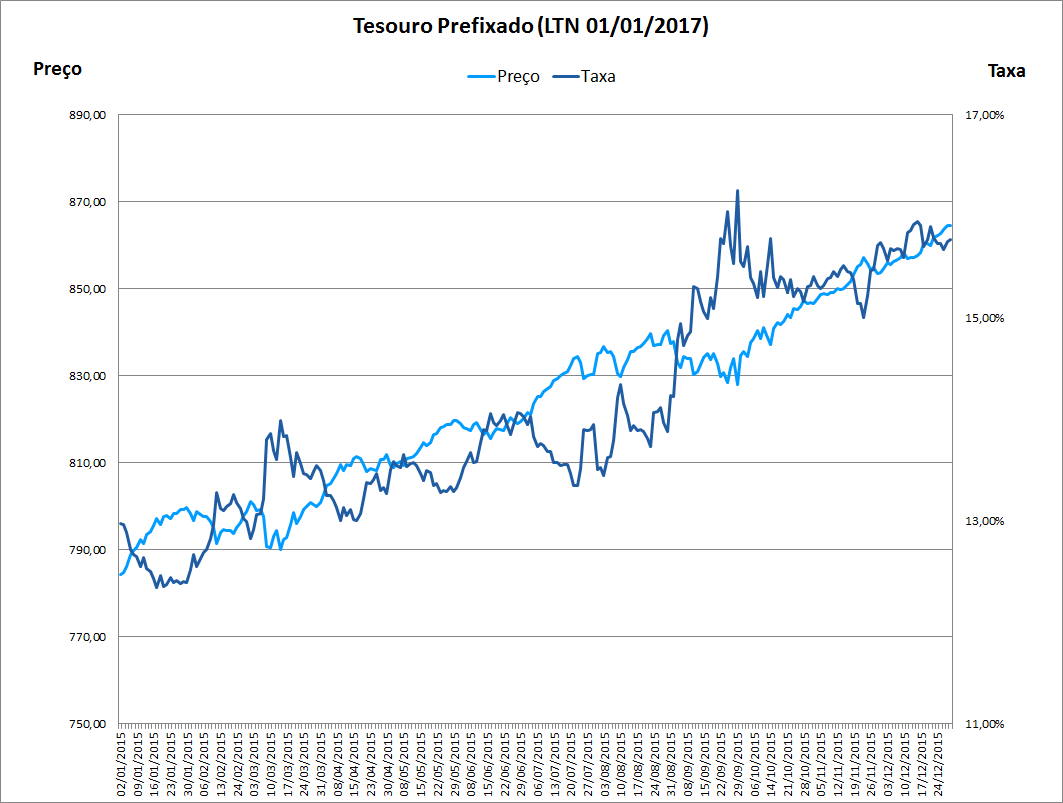

Essa relação fica muito clara no gráfico abaixo, elaborado em cima da variação de preço e da taxa da LTN com vencimento em 01/01/2017, ao longo do ano de 2015:

Fonte: elaboração própria, com base em dados públicos disponibilizados pelo tesouro direto.

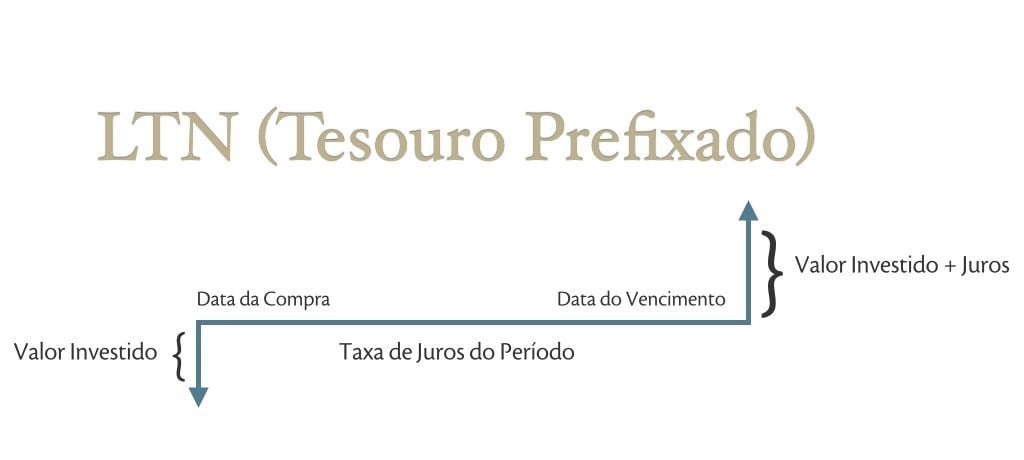

#2 – FLUXO DE PAGAMENTO SIMPLES

Em português claro, “fluxo de pagamento simples” significa “sem pagamentos intermediários ao longo do investimento”, como na imagem abaixo:

Ou seja, você investe hoje e resgata o seu capital investido + juros apenas na data de vencimento do título.

Entretanto, você também possui a possibilidade de resgatar antecipadamente o seu título, revendendo-o para o tesouro nacional, que garante a sua recompra diária.

Isso se dá por conta de sua 3ª característica: liquidez diária.

#3 – LIQUIDEZ DIÁRIA

Conforme acabei de comentar, o tesouro nacional oferece a possibilidade de recomprar os títulos oferecidos ao público todos os dias.

Assim, se você investir hoje e, por exemplo, se arrepender ou precisar do dinheiro de volta na semana que vem, você pode revendê-lo para o tesouro nacional.

É MUITO IMPORTANTE ressaltar que, no momento do resgate antecipado, o titulo será recomprado por valor de mercado, podendo ser maior ou menor do que o valor investido.

Isso se dá porque esse título sofre com oscilações de mercado, diariamente (como você pôde ver no gráfico da comparação de preço e taxa).

Inúmeros fatores macroeconômicos, como as taxas de juros futuros e as forças da oferta e demanda de investidores, afetam a precificação desse título no dia-a-dia.

Assim, um título que hoje oferece 12,62% ao ano pode tranquilamente oferecer, na semana que vem, 14% ao ano.

E, para que ele ofereça 14% ao ano até o seu vencimento, considerando que o valor de resgate no vencimento será de R$ 1.000 por título, o seu preço, no curto prazo, acaba caindo.

O importante é que você entenda a relação inversa entre taxa de juros e preço do título:

- Quanto maior a taxa de juros, menor o preço.

- Quanto menor a taxa de juros, maior o preço.

PRINCIPAIS RISCOS DO TESOURO PREFIXADO (LTN)

Se você chegou a ler o meu artigo sobre títulos públicos, sabe que estes títulos são considerados como os ativos “livres de risco” do mercado financeiro.

Eles têm esse apelido porque são os ativos com menor risco de crédito do mercado.

Apesar do risco de crédito praticamente nulo, as letras do tesouro nacional possuem outros dois riscos, que serão melhores explicados nesta seção: o risco de mercado e o risco de inflação.

#1 – RISCO DE CRÉDITO

Primeiro, vamos esmiuçar o risco de crédito.

Independentemente de questões políticas e governamentais, o fato é que o governo brasileiro tenderá a honrar, sempre, sua dívida interna, composta de títulos públicos oferecidos aos investidores, bancos e fundos de investimento.

Caso eles não o honrem, um verdadeiro caos econômico se instalará no país.

Porque absolutamente todos os bancos do país possuem títulos públicos em sua carteira de ativos.

São estes ativos que dão lastro para a realização de novos empréstimos.

Se o governo resolvesse não honrar esses compromissos, os bancos teriam que, imediatamente, registrar estas perdas em seus livros contábeis.

O crédito no país automaticamente seria suspenso, provocando um grande impacto na atividade econômica.

Investidores internacionais retirariam seu capital do país, gerando ainda mais impacto econômico e em câmbio.

O resultado seria uma depressão econômica profunda, com uma ainda maior taxa de desemprego. Um nível sem precedentes de recessão.

Além disso, todos os fundos de renda fixa, fundos DI e fundos de previdência mantêm, pelo menos, uma grande posição em títulos públicos.

As perdas seriam consideráveis, também, nestas classes de ativos…

Faço essa rápida explicação aqui para tranquilizar você, investidor, sobre o risco de crédito deste título.

É por conta destas características que a tendência grande é que estes títulos sejam sempre honrados, ainda que o déficit do Estado aumente mais e mais…

Então, não gaste tempo e energia preocupado com o risco de tomar calote do governo, pois ele é praticamente nulo.

#2 – RISCO DE MERCADO

Risco de mercado é, basicamente, o risco de você perder dinheiro no seu investimento por conta de suas oscilações de mercado.

Esse risco é nulo para todos aqueles que investirem em LTNs e mantiverem seus títulos até o vencimento.

Entretanto, se você não tem o intuito de manter esse ativo em carteira até o prazo de vencimento, você está assumindo esse risco.

Quanto maior for o prazo do seu título, maior será a oscilação dele no dia-a-dia e, consequentemente, maior o seu risco de mercado.

Este post, do blog da Vérios, explica muito bem o risco de mercado das LTNs. Sugiro a leitura, se você quiser entender esse ponto com maior profundidade.

É sempre bom lembrar, por outro lado, que “risco de mercado” existe tanto para cima quanto para baixo: a probabilidade da taxa de juros futuros subir, no futuro é, em tese, a mesma dela cair: aleatória.

E essa aleatoriedade acaba atraindo alguns especuladores para o mercado de títulos públicos.

Minha dica é: esqueça a especulação financeira. Trabalhe para montar carteiras de longo prazo e não ter que se preocupar com variações diárias de preços.

E como medir o risco de mercado?

Essa é uma questão que dá muito o que falar, no mundo financeiro.

“Risco de mercado” pode representar diferentes conceitos, para diferentes estudiosos e investidores.

Alguns o tratam como volatilidade no preço de um ativo; outros, como maior perda possível durante um período.

Em suma, é uma questão ampla e controversa que eu tentarei trabalhar, um pouco mais, na sequência deste artigo.

Então, continue comigo ?

#3 – RISCO DE INFLAÇÃO

Para mim, esse é o risco mais relevante dessa aplicação.

O risco de crédito inexiste e o de mercado é facilmente “driblado” no momento em que você investir numa LTN com a ideia de manter o título até o vencimento.

Assim, o único risco que deve ser avaliado com mais cuidado é o risco de inflação.

Ele existe neste tipo de aplicação porque a taxa de juros é fixada no momento da compra e não leva em conta a inflação futura.

Ou seja, se a inflação anual entre hoje e 01/01/2019 for de, digamos, 13% ao ano, o investidor que adquiriu a LTN com vencimento nesta mesma data vai perder dinheiro, já que o rendimento do título não compensará a perda do poder aquisitivo neste prazo.

O nome disso é “retorno real negativo”. Isso ocorre quando o retorno auferido pelo seu investimento é nominalmente positivo, mas inferior ao da inflação no mesmo período.

Por isso que eu ressalto, mais uma vez, a importância da diversificação: não coloque todos os ovos de sua aplicação em renda fixa neste título.

Analise suas necessidades e horizonte de tempo e crie uma carteira que inclua, também, NTN-Bs (tesouro IPCA com juros semestrais) e LFTs (tesouro Selic).

TESOURO PREFIXADO (LTN): 15 ANOS DE ANÁLISE HISTÓRICA

Nesta altura do “campeonato”, você já é quase um expert sobre o assunto “LTN”.

Agora, gostaria de compartilhar com você um estudo que eu realizei para ilustrar o retorno ano-a-ano de uma carteira de investimentos composta por uma “cesta” de LTNs, com diferentes vencimentos.

Para sintetizar o desempenho da carteira, utilizei o histórico de retorno do IRF-M 1+, que é um índice criado pela Anbima, que engloba todos os títulos prefixados do mercado (no caso, LTNs e NTN-Fs) com vencimento superior a 1 ano.

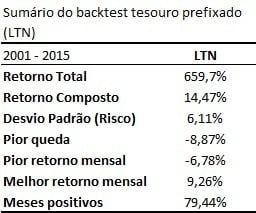

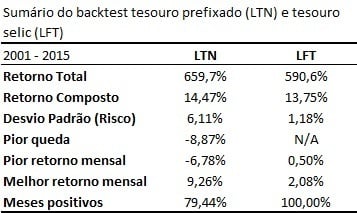

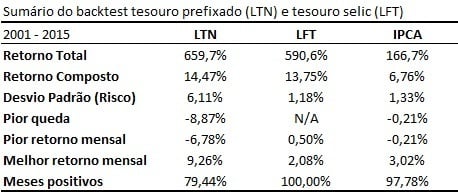

O desempenho desta carteira está sumarizado na tabela abaixo:

Como você pode analisar, trata-se de um retorno total de quase 660%, num período de 15 anos.

Isso significa quase 14,5% ao ano, consistentemente.

A imensa maioria dos meses são de retorno positivo. Ainda assim, cerca de 1 a cada 5 meses são de retornos negativos.

O risco de mercado, que comentamos, pode ser expresso por duas variáveis aqui:

- Na pior queda, de 8,9%, ocorrida em meados de 2002, num período de grande instabilidade política (com a iminência da eleição do ex presidente lula); ou

- Na volatilidade dessa carteira (desvio padrão), de 6,11% ao ano.

No futuro, escreverei mais sobre métricas e quantificação de risco.

O importante, agora, é nos atentarmos ao retorno desse titulo, que compensa bastante o investidor com foco no longo prazo.

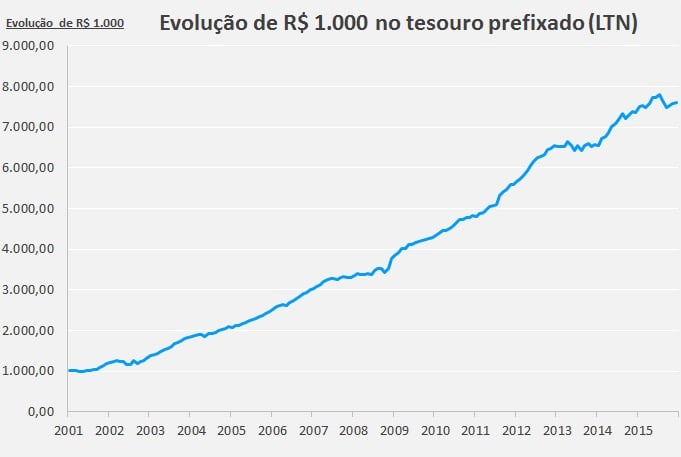

R$ 1.000 investidos nesse título se transformariam em R$ 7.596,82, sem descontar o imposto de renda, e R$ 6.607,29, descontado os impostos.

O gráfico abaixo representa melhor essa variação:

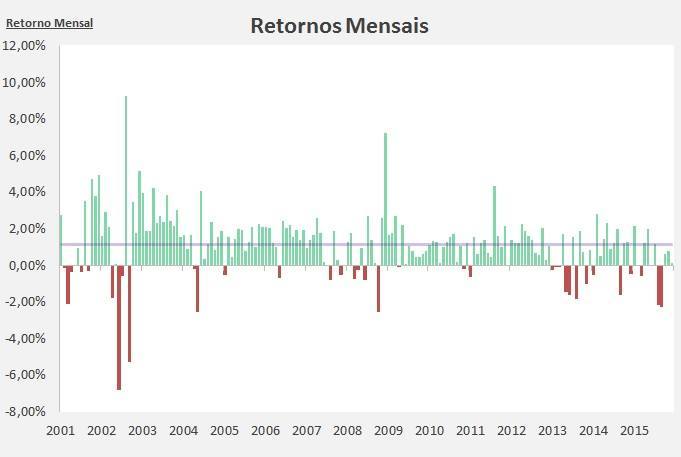

Por fim, apresento um gráfico de retornos mês a mês:

Os períodos de retornos negativos são, justamente, os períodos de maior incerteza econômica:

- Em meados de 2002, com o “risco lula”

- Segundo semestre de 2008, com a crise do subprime

- Segundo semestre de 2013, com a expectativa da alta de juros norte-americana

- Boa parte de 2015, por conta da atual crise econômica brasileira

Todos estes períodos têm um ponto em comum: aumento considerável na curva de juros futuros.

Como você já aprendeu aqui, o preço dos títulos e, consequentemente, sua rentabilidade mensal, possui uma forte correlação inversa às taxas de juros futuras.

LTN (TESOURO PREFIXADO) X LFT (TESOURO SELIC)

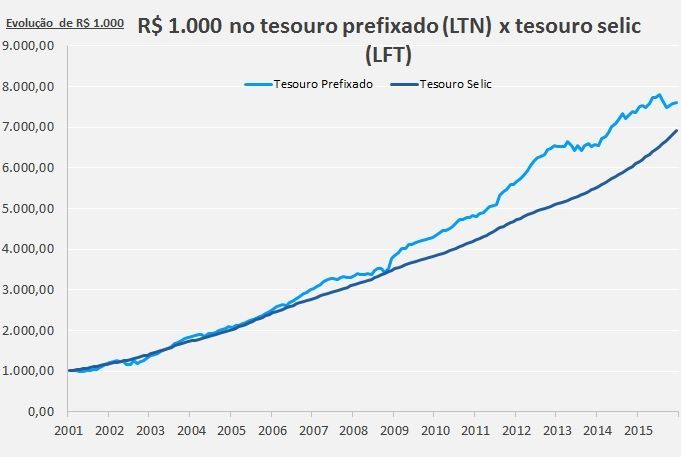

Outra interessante análise realizada é a comparação do rendimento dessa mesma carteira de LTNs (representada pelo IRF-M 1+) com uma carteira composta por LFTs (tesouro Selic).

Para sintetizar essa carteira de LTFs, utilizei o rendimento histórico do índice IMA-S, criado pela Anbima para representar todos os títulos públicos indexados à taxa Selic (títulos pós-fixados).

Como só consegui acesso aos dados do IMA-S a partir de maio de 2004, no período entre janeiro de 2001 e abril de 2004, utilizei o retorno mensal do CDI, que é extremamente correlacionado ao do IMA-S.

O resultado de R$ 1.000 investidos em cada um dos títulos segue no gráfico abaixo:

Como podemos observar, o rendimento do tesouro prefixado foi, neste período de 15 anos, superior ao do tesouro Selic (LFT).

A tabela comparativa segue abaixo:

A explicação para o retorno total superior das LTNs neste período de 15 anos está, justamente, correlacionada ao seu maior risco (desvio padrão).

Como se trata de um ativo mais volátil, com certa incerteza de retorno diário (por conta de sua liquidez e marcação a mercado), os investidores acabam “exigindo” um maior retorno, de longo prazo, para aplicar nele.

Além disso, o real risco das LTNs (inflação) acabou não se justificando neste período, uma vez que a inflação média anual foi de 6,76%, muito abaixo da média inflacionária do final dos anos 80 e início dos 90:

Gostou das comparações feitas aqui? Então você vai adorar este post, dedicado apenas ao assunto “LTN ou LFT”.

COMO INVESTIR NO TESOURO PREFIXADO – LTN

A maneira mais simples de se investir numa letra do tesouro nacional é através do Tesouro Direto.

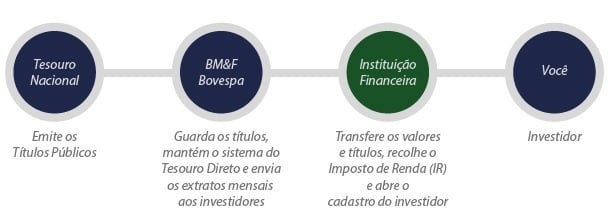

Para tanto, o investidor interessado precisa abrir conta numa instituição financeira habilitada para operar com o TD.

Esta instituição, também conhecida como “agente de custódia”, faz o “meio de campo”, em conjunto com a BM&F Bovespa, entre o investidor (você) e o tesouro nacional, emissor do título.

É mais ou menos conforme a imagem abaixo, retirada do site do tesouro direto, exemplifica:

Neste link você pode conferir a lista de instituições financeiras habilitadas a operar no Tesouro Direto.

Depois de criar a sua conta numa delas (e eu sugiro que você escolha por uma corretora independente; abaixo explico o porquê), você solicita a senha do Tesouro Direto e têm acesso ao ambiente de negociação.

Lá, você poderá conferir quais títulos estão sendo ofertados.

No dia em que escrevo este artigo, você pode investir nos seguintes títulos:

Se você olhar com atenção, perceberá que o preço do tesouro prefixado com vencimento em 2019 está por volta de R$ 740,00

Mas isso não significa que você precisa de R$ 740 para investir nele.

Pelo Tesouro Direto, você pode adquirir apenas 1% de um título desde que o montante mínimo investido seja de, pelo menos, R$ 30,00.

No caso da letra do tesouro nacional com vencimento em 2019, o valor mínimo que você pode comprar de títulos é 5% de um título, ou mais ou menos R$ 37,00.

CUSTOS DE SE INVESTIR NO TESOURO PREFIXADO

O custo para se investir em qualquer título através do Tesouro Direto, é dividido em dois: o custo da BM&F Bovespa e o do agente de custódia.

O custo da BM&F Bovespa é igual para todos os participantes do mercado: 0,30% ao ano, sobre o montante investido.

Já o custo do agende de custódia varia de acordo com a instituição.

Algumas, inclusive, não cobram nada, do cliente.

Neste link aqui, você consegue conferir o valor cobrado por diversos agentes.

Observe que os grandes bancos costumam cobrar um valor muito superior às corretoras de valores, em regra geral: Banco do Brasil, Itaú e Bradesco cobram 0,5% ao ano para este serviço, enquanto corretoras como a XP Investimentos e Clear cobram 0,1%.

Há ainda agentes que não cobram nada, como o caso da Easyinvest.

Não se engane: há uma diferença enorme de rentabilidade, sobretudo no longo prazo, entre investir com o custo de 0,3% ~ 0,4% ao ano (taxa BMF& Bovespa + pequena taxa do agente) e de se investir com o custo de 0,8% ao ano.

Então, por mais que isso possa gerar algum trabalho a mais, opte por investir em alguma corretora habilitada, que cobre pouco pelo serviço.

TRIBUTAÇÃO DO TESOURO PREFIXADO

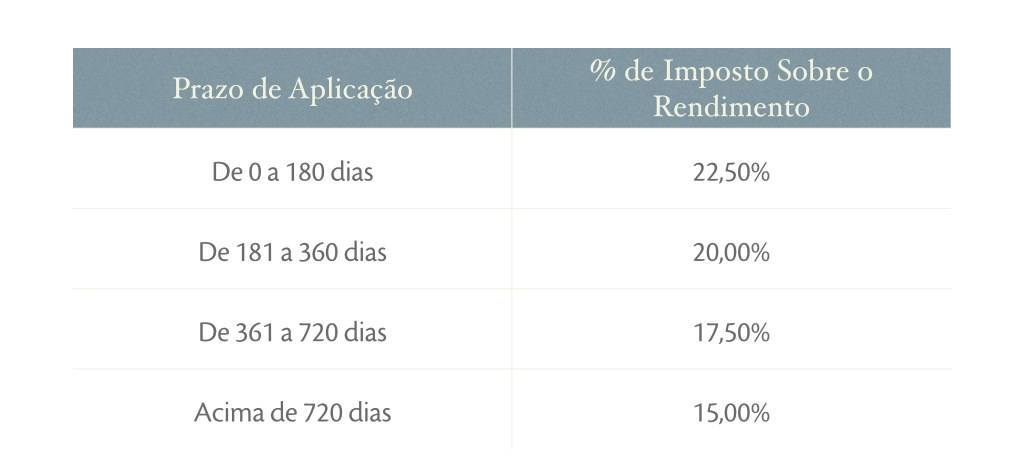

Sobre a rentabilidade do seu investimento no tesouro prefixado, há a incidência do imposto de renda, de acordo com a tabela abaixo:

- 22,5% para a aplicações mantidas por até 180 dias;

- 20% para aplicações mantidas entre 181 e 360 dias;

- 17,5% para aplicações mantidas entre 361 e 720 dias;

- 15% para aplicações mantidas por um prazo superior a 720 dias.

Há, também, um imposto cobrado apenas para aplicações de curtíssimo prazo (de até 30 dias), que é o IOF.

A incidência do IOF respeita uma tabela regressiva. No primeiro dia da aplicação, o percentual cobrado sobre a rentabilidade auferida é de 96%.

A partir do segundo dia, esse percentual vai caindo gradativamente, numa sequência 3 – 3 – 4.

3% por dois dias seguidos e 4% no terceiro.

Assim, no 30º dia de aplicação, ele chega a 0% ?

CONCLUSÃO

A ideia deste post era tornar um assunto bem técnico em algo bem didático.

A ideia deste post era tornar um assunto bem técnico em algo bem didático.

Espero ter conseguido alcançar – ao menos parcialmente – este objetivo.

Como você pôde ver na análise histórica, a inclusão do título tesouro prefixado (ltn) pode ser bem benéfica para sua carteira de investimentos de longo prazo, que visa a independência financeira.

Falando em independência financeira, recomendo que você dê uma olhada em nossa nova ferramenta:

Cálculo Independência Financeira

Considerar poder de compra atual (a dinheiro de hoje)

Essa calculadora apresenta um planejamento financeiro completo para aqueles que querem conquistar a independência financeira.

Voltando ao tópico principal: não fique concentrado apenas neste título.

Lembre-se da importância da diversificação e do risco de inflação que você corre ao investir na letra do tesouro nacional.

Quer saber mais sobre esse tema? Então compartilhe agora mesmo as suas dúvidas conosco! Será um prazer te ajudar:

Compartilhe aqui suas dúvidas sobre esse artigo!

E aí, gostou do conteúdo? Ou ficou com alguma dúvida?

Então compartilhe-a nos comentários, que será um grande prazer esclarecê-la para você!

Se você quer saber mais sobre títulos públicos, recomendo que você assista, então, este completo vídeo sobre o tema:

Por fim, tenho certeza que gostará destes meus outros artigos:

- O Guia Definitivo Sobre Reserva Financeira: Aprenda o Que é, Como Montar e Onde Investir a Sua

- Como Investir em Imóveis: O Guia Absolutamente Completo Parte I e Parte II

- 7 Mitos Pouco Conhecidos Sobre Dinheiro que Podem Arruinar Suas Finanças

Grande abraço e bons investimentos,

Ramiro