Antes de investir, você estuda a estratégia por trás da aplicação?

Esta pergunta é fundamental para quem deseja ter sucesso no mundo dos investimentos. O Tesouro Direto, uma opção popular entre os brasileiros, oferece um simulador oficial que pode ser uma ferramenta útil.

No entanto, é essencial reconhecer que existem ferramentas e estratégias ainda mais potentes e diversificadas para maximizar seus ganhos.

Por isso, neste artigo, vamos além do simulador do Tesouro Direto: queremos propor alternativas de investimento que podem oferecer retornos atrativos para diversificar sua carteira de investimentos. Topa?

E se, para além deste artigo, você deseja ter amparo de um especialista, abrimos algumas vagas para um Diagnóstico de Carteira Gratuito. Você agenda a conversa, um profissional analisa seu portfólio e identifica formas de o seu dinheiro render ainda mais. Quer ter essa experiência sem custos?

*Válido para investimentos acima de R$ 500 mil

O que é Tesouro Direto

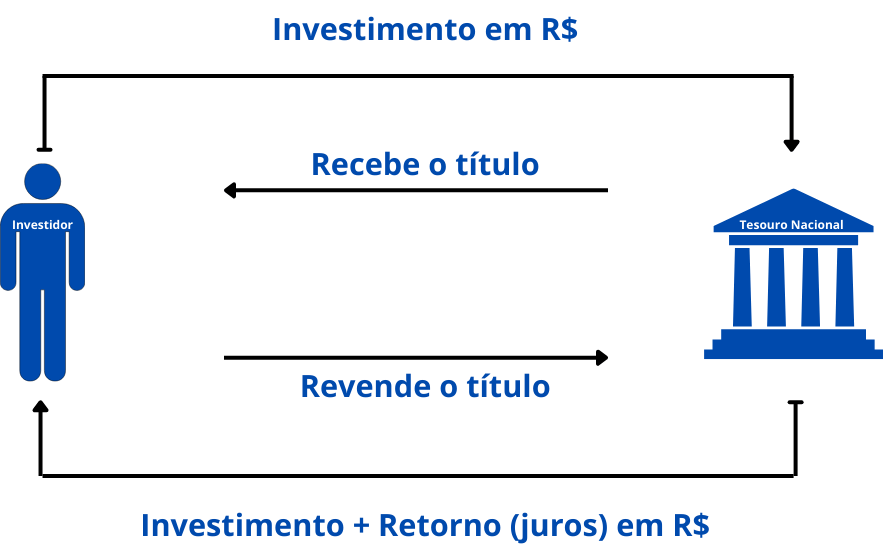

O Tesouro Direto é um programa do Tesouro Nacional, desenvolvido em parceria com a B3, que permite a compra de títulos públicos federais por pessoas físicas. A transação é feita de maneira simples, por meio de um site disponível para o público.

Essa modalidade de investimento é considerada uma das mais seguras do mercado, já que os títulos são garantidos pelo Governo Federal.

Funciona assim: ao comprar um título, você empresta dinheiro ao governo, que se compromete a devolver o valor em uma data futura, acrescido de juros.

Existem diferentes tipos de títulos disponíveis no Tesouro Direto, cada um adequado a diferentes perfis e objetivos de investimento. Esses títulos podem ser classificados em três grandes categorias: prefixados, pós-fixados e híbridos.

A escolha do título ideal depende de fatores como o prazo de investimento e a expectativa de inflação e taxas de juros.

Quais são os tipos de Tesouro Direto

O Tesouro Direto oferece diferentes tipos de títulos, cada um com características próprias, adequados a distintas estratégias de investimento.

Entender essas diferenças é crucial para escolher o título que melhor se encaixa em seus objetivos financeiros. Vamos entender os principais tipos:

Tesouro Selic (LTF):

Este título é pós-fixado e segue a variação da taxa Selic — a taxa básica de juros da economia. É uma boa opção para quem busca segurança e liquidez, já que o valor do resgate é sempre próximo ao valor investido. Em outras palavras, permite que você tenha maior liberdade para movimentar o seu dinheiro quando precisar.

Entre as vantagens desse título está o baixo risco e a facilidade de conversão em dinheiro (liquidez). Em contrapartida, a desvantagem envolve a rentabilidade limitada ao comportamento da taxa Selic.

Tesouro IPCA+ (NTN-B Principal):

São títulos híbridos que oferecem uma rentabilidade composta pela variação da inflação (IPCA) mais uma taxa de juros fixa. São indicados para quem busca proteger o poder de compra do capital a longo prazo.

É mais indicado para investidores com um horizonte de investimento de médio a longo prazo. Sua principal vantagem é justamente a proteção inflacionária ao garantir rentabilidade real acima da inflação. No entanto, entre as desvantagens, esse investimento tem maior volatilidade em relação aos títulos atrelados à Selic e maior sensibilidade às variações na taxa de juros.

Tesouro Prefixado (LTN):

Com rentabilidade pré-fixada, o investidor sabe exatamente quanto receberá na data de vencimento. Ou seja, você já conhece o montante que terá em mãos ao final do investimento desde o momento em que aplicou seu dinheiro.

É indicado para investidores que contam com a estabilidade das taxas de juros e preferem ter maior previsibilidade quanto aos seus ganhos.

A principal vantagem é a possibilidade de maiores retornos se as taxas de juros caírem, em comparação às outras duas opções. Por outro lado, a desvantagem está no risco de perda de rentabilidade em cenários de alta de juros.

Outro ponto importante é que, se o valor for resgatado antes da data de vencimento, o título corre o risco de estar valendo menos do que o valor investido inicialmente.

Como calcular a rentabilidade do Tesouro Direto

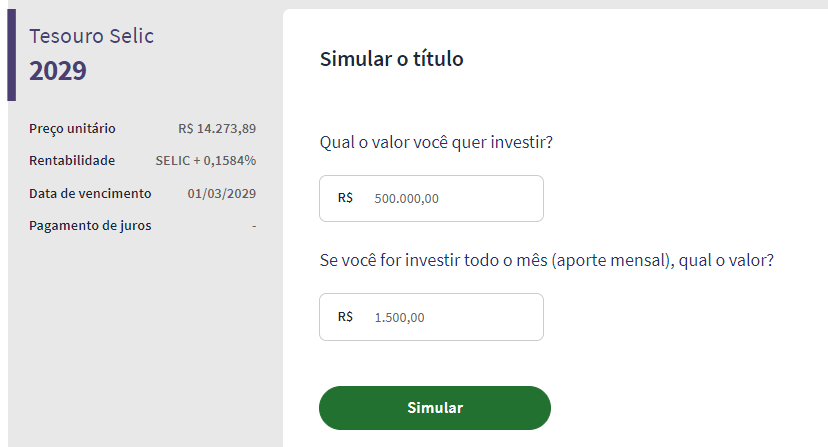

Quer entender na prática como calcular o potencial desse tipo de investimento? O próprio site oficial do Tesouro Nacional permite essa simulação gratuita e descomplicada.

O simulador oficial do Tesouro Direto é uma ferramenta que oferece uma visão clara de como seu dinheiro pode crescer ao longo do tempo.

Então, para simular por conta própria, siga o passo a passo:

1. Acesse o simulador: Simulador oficial do Tesouro Direto.

2. Escolha o título: selecione o tipo de título que deseja simular (Tesouro Selic, Tesouro IPCA+, Tesouro Prefixado, etc.). Em seguida, clique em “simule”.

3. Defina detalhes do investimento: insira o valor que quer aportar e o quanto pretende investir mensalmente.

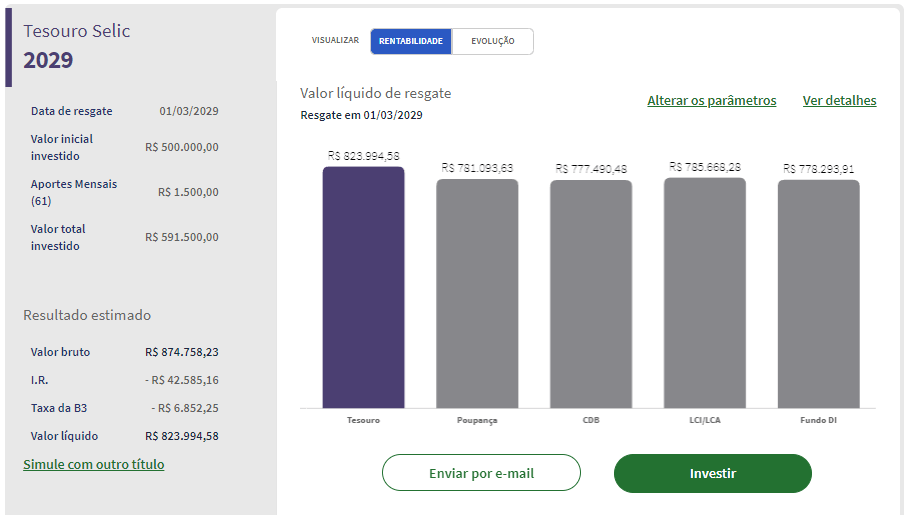

4. Clique em “simular” e interprete os resultados: a próxima tela deve te mostrar informações valiosas como a data de resgate do título, ou seja, quanto tempo você precisa deixar seu dinheiro rendendo para obter o resultado estimado; o valor total investido; os impostos a serem pagos; e, por fim, o retorno líquido obtido.

O site ainda apresenta uma visualização gráfica que compara o Tesouro Direto com outras opções de investimento como poupança e CDBs.

Este processo lhe dará uma estimativa do que esperar do seu investimento no Tesouro Direto, considerando as variáveis do título escolhido e do montante investido.

Portanto, no próximo tópico, vamos responder à questão crítica: investir no Tesouro Direto vale a pena? Juntos, vamos examinar os benefícios e desvantagens desse tipo de investimento — além de descobrir novas opções para quem quer investir.

Investir no Tesouro Direto vale a pena?

Ao considerar o Tesouro Direto como uma opção de investimento, é importante avaliar tanto suas vantagens quanto suas desvantagens. Vamos explorar esses aspectos para determinar se vale a pena incluir o Tesouro Direto em seu portfólio de investimentos.

Mas antes disso, quero deixar bem claro um ponto importante: (quase) todos os investimentos são válidos, desde que sigam uma estratégia clara. Para determinar com precisão se o Tesouro Direto é ou não é um bom investimento para a sua situação, somente com a análise de um profissional.

E foi pensando nisso que desenvolvemos um sistema em que você tem acesso às agendas dos consultores e planejadores financeiros do Clube do Valor gratuitamente. Você se inscreve neste link e nós agendamos uma conversa entre você e um especialista — tudo isso sem custos e sem compromisso.

Aceita o convite? Se sim, clique no botão abaixo e faça o seu cadastro.

Assim, vamos às vantagens e desvantagens de escolher esse investimento para a sua carteira:

Vantagens do Tesouro Direto

- Segurança: os títulos do Tesouro Direto são garantidos pelo Governo Federal, o que os torna um dos tipos de investimento mais seguro do mercado.

- Acessibilidade: com investimentos iniciais baixos, o Tesouro Direto é acessível a uma ampla gama de investidores.

- Diversificação: oferece uma boa oportunidade para diversificar a carteira, especialmente para quem busca equilibrar investimentos mais arriscados, quando atrelado à outras aplicações.

- Liquidez: permite o resgate a qualquer momento, embora o valor possa variar conforme as condições de mercado e o tipo de título escolhido.

Desvantagens do Tesouro Direto

- Rentabilidade Limitada: comparado a outras opções de investimento, como ações ou fundos imobiliários, o Tesouro Direto pode oferecer rentabilidades mais baixas, especialmente em cenários de mercado favoráveis a investimentos mais arriscados.

- Impostos e Taxas: estão sujeitos ao Imposto de Renda (com alíquota regressiva) e à taxa de custódia da B3.

- Liquidez Diária com Custo: embora o Tesouro Direto ofereça liquidez diária, vender um título antes do vencimento pode resultar em rendimento menor do que o esperado, especialmente em um cenário de alta nas taxas de juros.

- Impacto das taxas de juros: os títulos do Tesouro Direto são sensíveis às variações na taxa de juros. Um aumento nas taxas de juros pode diminuir o valor dos títulos, especialmente os prefixados e atrelados ao IPCA.

Faz sentido para você adicionar esse tipo de investimento à carteira? Independentemente da sua resposta, te convidamos a conhecer outras oportunidades no mercado de investimentos que podem ser aliadas para uma carteira rentável, segura e diversificada.

Opções mais rentáveis que o Tesouro Direto

Embora o Tesouro Direto seja uma opção segura e estável, é fundamental explorar alternativas que possam oferecer maiores retornos.

Por isso, na sequência, vamos analisar algumas dessas opções.

1. Investir em Ações Baratas

A estratégia das ações mais baratas da bolsa é baseada na filosofia de investimento em valor (value investing), criada por Benjamin Graham. O objetivo é encontrar empresas que estejam sendo vendidas por um preço menor do que seu valor real.

Ou seja, empresas que estão sendo cotadas por preços menores do que a sua capacidade de gerar bons lucros e resultados no longo prazo.

Por que Ações Baratas vencem o mercado

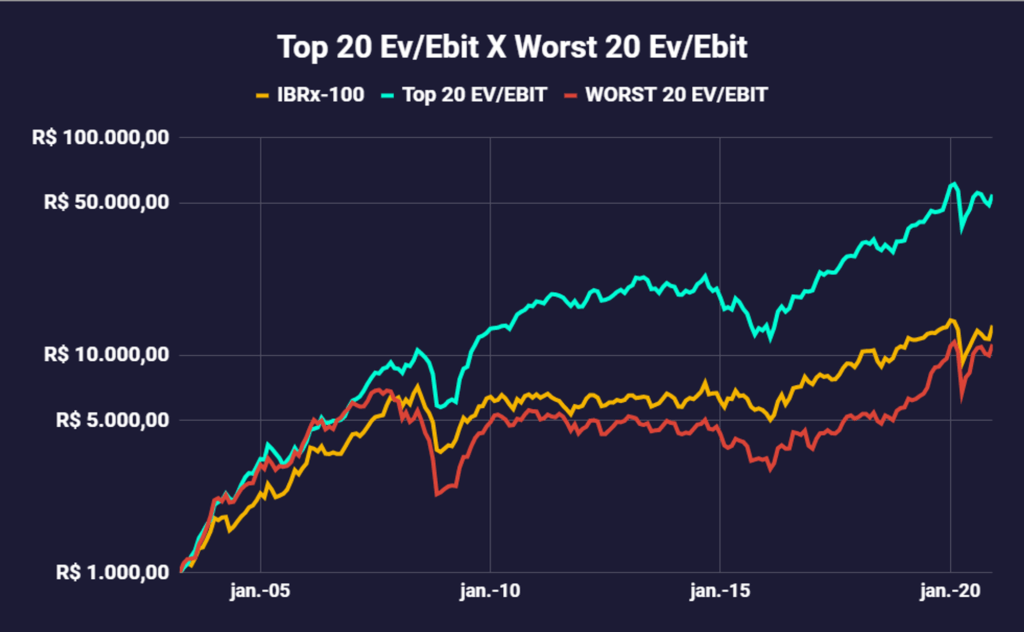

Historicamente, carteiras de ações baratas superaram carteiras de ações caras e a média do mercado. A principal razão para este fenômeno é que os investidores frequentemente cometem erros de comportamento que os levam a superestimar informações facilmente acessíveis e a subestimar as mais importantes.

A prova disso está, primordialmente, nesse gráfico que compara os resultados das 20 ações mais baratas da bolsa x as 20 ações mais caras da bolsa:

Processo de Seleção e Ranking

A seleção das ações mais baratas segue um processo rigoroso, que inclui filtros iniciais, análise da relação entre EBIT/EV, ajustes no resultado operacional e compra das melhores ações com rebalanceamento trimestral da carteira.

Se você quer conhecer a estratégia completa e descobrir como colocá-la em prática, o Clube do Valor disponibiliza um livro digital gratuito te explicando todos os detalhes das Ações Mais Baratas da Bolsa, além de te fornecer uma das informações mais valiosas que você poderia ter em mãos:

Uma lista com 10 das 20 ações mais baratas da bolsa para que você já possa iniciar seus investimentos com um guia para fazer acontecer.

Quer baixar gratuitamente esse material? Clique aqui e faça o download.

2. Investir em Ações Pagadoras de Dividendos

A “Máquina de Dividendos” é uma estratégia de investimento focada em ações que pagam dividendos regularmente. O objetivo é gerar um fluxo constante de renda passiva, além da possibilidade de valorização do capital investido.

Desempenho e Racional

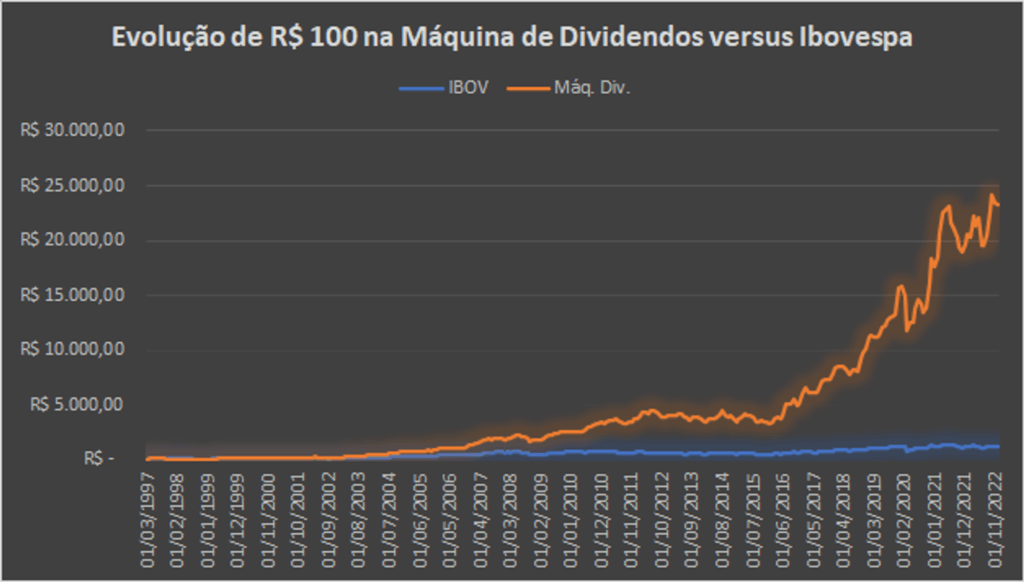

Nos Estados Unidos, estratégias focadas em dividendos, como o índice NOBL, têm superado o S&P500. No Brasil, o Clube do Valor também encontrou a fórmula para gerar resultados favoráveis para esta estratégia.

Você pode os observar no gráfico abaixo:

Vantagens da Estratégia

- Empresas lucrativas: empresas que pagam dividendos regularmente costumam ser lucrativas, o que aumenta as chances de um investimento seguro e rentável.

- Fonte de renda passiva: investir em dividendos é uma forma de adquirir para si uma estratégia de renda passiva rentável e robusta.

- Filtragem da qualidade da empresa: a estratégia da Máquina de Dividendos tende a filtrar empresas de maior qualidade, pois para manter o pagamento de dividendos, as empresas geralmente precisam ter fundamentos sólidos, boa geração de caixa e gestão prudente.

Processo de Seleção

Para identificar as melhores ações pagadoras de dividendos, são aplicados critérios como liquidez mínima diária, histórico de pagamentos por mais de 5 anos e altos dividendos médios nos últimos 3 anos.

Quer conhecer mais da estratégia e ainda receber em mãos um material atualizado contendo as 7 maiores pagadoras de dividendos da bolsa atualmente? Para isso, desenvolvemos um material 100% gratuito — isso porque acreditamos no potencial da estratégia.

Se você quer fazer o download sem custos, clique aqui e receba o PDF imediatamente.

3. Investir em Fundos de Investimento Imobiliários (FIIs)

Fundamentos da Estratégia S-Rank para FIIs

Investir em Fundos Imobiliários (FIIs) com este método combina a geração de renda por meio de dividendos de FIIs com a valorização das cotas no mercado. A estratégia S-Rank procura unir o melhor desses dois mundos, focando em fundos com preços descontados e bons dividendos.

Se você quer conhecer os detalhes da estratégia, além ter acesso aos 7 melhores FIIs pagadores de dividendos sem pagar nada por isso, disponibilizamos gratuitamente o PDF contendo o método completo.

Para fazer o download, é só clicar aqui ou no botão abaixo.

Filtros Aplicados

- Liquidez: exclusão de fundos com liquidez diária abaixo de R$1 milhão.

- Setores: exclusão de FIIs de setores de maior risco.

- Estabilidade: foco em fundos com pagamento consistente de dividendos.

- Idade do FII: exclusão de fundos com menos de 1 ano de negociação.

- Fundos de Fundos Imobiliários (FOFs): exclusão por custos adicionais.

- FIIs Alavancados: exclusão de fundos com alto endividamento.

- Volatilidade: exclusão de fundos com alta volatilidade recente.

- Outliers: exclusão de fundos com desempenho atípico.

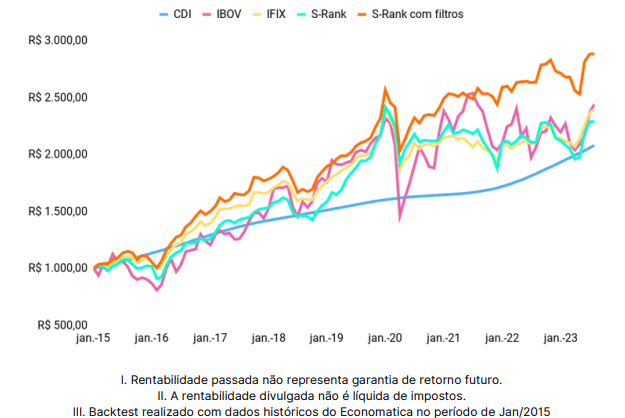

Resultados da estratégia

A estratégia S-Rank tem mostrado um desempenho superior ao IFIX, CDI e IBOV, considerando tanto a valorização das cotas quanto os dividendos pagos, como mostra o gráfico abaixo:

4. Investir em outros ativos de Renda Fixa

Investir em renda fixa é uma estratégia fundamental para muitos investidores, especialmente aqueles que buscam segurança e previsibilidade em seus retornos. Vamos explorar as principais opções disponíveis no mercado e como elas podem ser utilizadas em uma estratégia de investimento em renda fixa.

1. Letras de Crédito Imobiliário (LCI) e do Agronegócio (LCA)

- Características: são títulos emitidos por bancos para financiar setores imobiliário e agrícola.

- Vantagens: isenção de imposto de renda para pessoas físicas e baixo risco.

- Considerações: importante escolher bem o emissor e considerar o limite do Fundo Garantidor de Crédito (FGC) — de até R$ 250 mil.

2. Debêntures

- Características: são títulos emitidos por empresas para financiar projetos específicos, geralmente de infraestrutura.

- Vantagens: podem oferecer rendimentos atrativos e também são isentas de imposto de renda para pessoas físicas.

- Riscos: maior risco em comparação com títulos públicos e LCI/LCA, pois dependem da saúde financeira da empresa emissora.

3. Certificados de Depósitos Interbancários (CDBs)

- Características: Emitidos por bancos. Podem ser pós-fixados (geralmente atrelados ao CDI) ou prefixados.

- Vantagens: geralmente possuem liquidez diária e são garantidos pelo Fundo Garantidor de Créditos (FGC).

- Riscos: rentabilidade pode variar conforme a solidez do banco emissor.

4. Letras de Câmbio (LC)

- Características: emitidas por sociedades de crédito, financiamento e investimento. Funcionam de maneira semelhante ao CDB, mas são emitidos por financeiras.

- Vantagens: costumam oferecer taxas de rendimento atrativas.

- Desvantagens: assim como o CDB, estão sujeitos ao limite de garantia do FGC.

Estratégia de Seleção

Agora que você conhece alguma das suas opções, chega o momento de avaliar a que mais vale a pena para a sua realidade. Para te ajudar neste processo, desenvolvemos uma planilha de seleção das melhores opções em renda fixa de acordo com as suas necessidades.

Ela funciona de maneira bastante simples: basta que você baixe por este link, adicione o valor que quer aportar, o tempo de investimento e as taxas respectivas para que a planilha te indique a melhor opção em renda fixa para você.

A Importância da Diversificação

O objetivo desse artigo é te ensinar maneiras de calcular, rentabilizar e principalmente diversificar sua carteira de investimentos para tornar o seu processo de aplicação financeira ainda mais segura.

Isso porque diversificar seu portfólio de investimentos é uma das estratégias mais eficazes para minimizar riscos e otimizar retornos. Ao espalhar seus investimentos em diferentes classes de ativos, você não apenas reduz o impacto de um único investimento mal-sucedido, mas também aproveita as oportunidades de crescimento em diferentes setores e mercados.

Entre os principais benefícios da diversificação, temos os seguintes:

Redução de riscos

Diversificar significa não colocar todos os ovos na mesma cesta. Se um investimento sofrer uma perda, outros podem compensar. Isso é especialmente importante em mercados voláteis, nos quais o desempenho de diferentes ativos pode variar significativamente.

Oportunidades de crescimento

Diferentes ativos reagem de maneiras distintas às mudanças econômicas. Ao diversificar, você pode capturar o crescimento em vários setores. Por exemplo, enquanto os mercados de ações podem estar em baixa, os setores de imóveis ou commodities podem estar em alta.

Balanceamento de retornos

Investimentos com alto potencial de crescimento geralmente vêm com maior risco. Combiná-los com investimentos mais estáveis e seguros, como o Tesouro Direto, pode ajudar a equilibrar o potencial de retorno com um nível aceitável de risco.

Ajuste ao perfil do investidor

A diversificação permite ajustar o portfólio ao seu perfil de risco e objetivos financeiros. Investidores conservadores podem preferir uma maior proporção de títulos de renda fixa, enquanto os mais agressivos podem optar por uma maior exposição às ações.

Resiliência no longo prazo

Portfólios diversificados tendem a ser mais resistentes às turbulências do mercado, mantendo um desempenho estável ao longo do tempo. Isso é crucial para estratégias de investimento de longo prazo, como poupança para a aposentadoria.

Conclusão

Investir no Tesouro Direto pode ser uma base sólida para seu portfólio, mas é vital explorar outras opções de investimento para maximizar seus retornos e minimizar riscos.

Estratégias como a Máquina de Dividendos, aquisição das Ações Mais Baratas da Bolsa, investimento em FIIs e outras opções em renda fixa são excelentes complementos para diversificar seus investimentos. Lembre-se sempre de alinhar suas escolhas com seus objetivos financeiros e seu perfil de risco.

E para analisar todos esses critérios pela ótica de um profissional, a ajuda de um especialista pode ser o fator decisivo para aumentar a sua rentabilidade e proteger o seu patrimônio.

Agende a sua análise de carteira gratuita e tenha em mãos um diagnóstico completo que vai te ajudar a tomar decisões financeiras ainda mais assertivas. Aceita esse convite?