A taxa selic hoje está em [taxa selic]% ao ano.

Agora, você sabe o que isso significa?

Ou já passou pela seguinte situação:

Você está tranquilo na sua casa assistindo ao noticiário e o âncora informa que a “taxa básica de juros” (Taxa Selic) aumentou ou diminuiu, e que isso terá impactos na economia…

Você percebe que deve se tratar de algo importante.

Mas talvez não faça ideia de como isso pode afetar a sua vida e de todos os outros brasileiros.

Você para e pensa:

Será mesmo que eu preciso saber o que é isso? Ou qual é a taxa selic atual?

A minha resposta é:

SIM!

Seja você um investidor experiente, um iniciante que ainda está montando sua reserva financeira ou um completo ignorante no assunto, definitivamente deveria saber o mínimo a respeito da Taxa Selic.

Esse é aquele tipo de conhecimento que pode fazer a diferença entre alcançar ou não a independência financeira.

Não acredita?

Então continue a leitura para aprender detalhes importantes, como:

[thrive_leads id=’3833′]

Mas, antes de tudo, convido você a conhecer e “brincar” com a nossa nova calculadora retroativa da taxa selic.

Nela, você informa o valor investido e a data inicial e final do investimento e, em seguida, consegue ver quanto um investimento com retorno de 100% da taxa selic teria rendido, hipoteticamente (simulamos aqui os custos para se investir numa LFT – o Tesouro Selic):

[calc_investment type=”selic_retroactive”]

O QUE É A TAXA SELIC?

A Taxa Selic é o indicador mais importante da economia brasileira.

Não é à toa que ela também é chamada de taxa básica de juros.

O Banco Central do Brasil é a instituição responsável pela criação dessa taxa, que se deu em 24 de junho de 1996 através da Circular nº 2.900.

Nessa circular encontramos a definição do próprio BC para a Taxa Selic:

Define-se Taxa Selic como a taxa média ajustada dos financiamentos diários apurados no Sistema Especial de Liquidação e Custódia (SELIC) para títulos federais.

Confuso, não é mesmo?

Então vou simplificar.

O Sistema Especial de Liquidação e Custódia (SELIC) nada mais é do que o nome dado ao indicador através do qual as taxas de juros são cobradas pelos bancos e lastreadas (garantidas) por títulos públicos.

Melhorou um pouco?

Se você não entendeu de primeira, não se preocupe.

A definição em si não é de extrema importância.

O seu valor em determinada data, o histórico e evolução, a relação com a inflação e os impactos nos investimentos são aspectos muito mais relevantes sobre a Taxa Selic.

E tudo isso você vai aprender neste artigo.

OS DOIS TIPOS DE TAXA SELIC

Para ajudar no entendimento, antes é preciso fazer uma diferenciação.

A Taxa Selic, na verdade, pode fazer referência a dois indicadores diferentes.

Porém, para nós, pessoas comuns e investidores, essa distinção fica restrita ao campo teórico.

Ou seja: na prática, você só precisa conhecer um deles.

Taxa Selic Over

Para realizar os diversos projetos de infraestrutura, segurança, educação e melhorias no país, o governo precisa de dinheiro.

Essa arrecadação pode acontecer de duas formas.

A primeira delas é através dos impostos que todos os brasileiros pagam ao consumir produtos e serviços.

A segunda é por meio do Tesouro Nacional com a emissão de Títulos Públicos.

Como muitos provavelmente já devem saber, os Títulos Públicos são dívidas que o governo emite para antecipar a receita dos impostos.

Porém, o que poucos sabem é que a maioria desses títulos são comprados pelos grandes bancos, que são obrigados a depositar uma parte de seus rendimentos em uma conta no Banco Central.

O motivo?

Controlar o excesso de dinheiro em circulação na economia e evitar o consequente aumento descontrolado da inflação.

No meio de toda essa movimentação, é normal que os bancos cheguem ao final do dia com uma porcentagem diferente do que deveriam ter na conta do Banco Central.

Como as instituições financeiras são obrigadas a respeitar essa porcentagem, elas se veem obrigadas a recorrer a empréstimos com outros bancos.

Esses empréstimos são de curtíssimo prazo (geralmente 24 horas) e têm como garantia os títulos públicos.

A taxa de juros praticada entre os bancos é a chamada Taxa Selic Over.

Esse é aquele indicador que não tem impacto direto na nossa vida.

Mas é importante entender que ele existe e que é diferente do outro tipo de Taxa Selic.

Taxa Selic Meta

A Taxa Selic Meta é o indicador que, na prática, precisamos realmente conhecer.

É a ela que o apresentador do noticiário faz referência.

E é a Selic Meta que define todas as outras taxas da economia, motivo pelo qual ela também é batizada de taxa básica de juros.

Portanto, esse indicador serve de parâmetro para diversas taxas e tem grande influência em muitos aspectos de nossas vidas.

Por ser a mais importante para nós, a partir de agora, em todas as vezes que fizermos referência a Taxa Selic estamos, na verdade, referenciando a Taxa Selic Meta.

COMO A TAXA SELIC É DEFINIDA?

A Taxa Selic (lembre-se que estamos falando da Selic Meta) possui um método bem definido para seu cálculo.

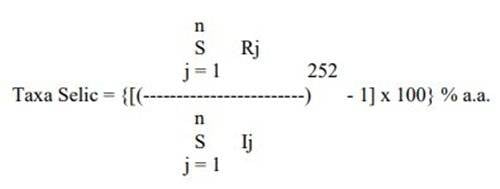

O indicador é expresso sob a forma anual com duas casas decimais e é calculado de acordo com a seguinte fórmula:

Em que:

- n: representa o número de operações que compõe a base de cálculo;

- Rj: representa o valor financeiro da recompra/revenda da j-ésima operação compromissada; e

- Ij: representa o valor financeiro da compra/venda da j-ésima operação compromissada.

Se na definição você não havia desistido de entender exatamente o que significa a Taxa Selic, é muito provável que você esteja sentindo isso agora.

Mas lembre-se: a definição exata não é importante.

Até porque não somos nós que realizamos esse cálculo.

Essa é uma responsabilidade do Comitê de Política Monetária, o COPOM.

Por meio de reuniões que acontecem a cada 45 dias (oito vezes por ano), o COPOM define a meta para a Taxa Selic, podendo variar para cima ou para baixo.

Essas definições geralmente são acompanhadas com bastante apreensão pelo mercado, o que só reforça a importância desse indicador para a economia.

Após cada reunião, uma ata é estabelecida e disponibilizada para a população.

O histórico das atas do COPOM pode ser consultado no site do BC.

Vale ressaltar que o cálculo da Taxa Selic ainda leva em conta outros fatores da economia.

Caso você esteja interessado em saber mais, recomendo a leitura da Circular nº 3.671 (Metodologia de cálculo da Taxa Selic) e Circular nº 2.900 (Definição da Taxa Selic), ambas disponíveis na página de regulamentação do BC.

HISTÓRICO E EVOLUÇÃO DA TAXA SELIC

Como uma taxa que passa por mudanças constantes, é normal que a sua variação possa ser acompanhada de alguma forma.

O próprio Banco Central disponibiliza um histórico da taxa de juros, que é atualizado após cada reunião do COPOM.

Lá encontramos informações desde a primeira reunião do comitê, em junho de 1996.

Entender o histórico e a evolução da Taxa Selic é importante para saber como a economia se comportava em determinado período.

Observando um dado histórico um pouco menos extenso, é possível perceber claramente a redução na taxa básica de juros nos últimos anos.

TAXA SELIC HOJE E CALCULADORA DA TAXA SELIC

Agora que você já sabe o que é, como é calculada e o histórico da Taxa Selic, está na hora de aprender a como trabalhar com ela.

Para sua sorte, o Clube do Valor possui uma ferramenta exclusiva para os leitores do blog e que pode ajudar muito quem está aprendendo mais sobre o assunto.

Trata-se da Calculadora Selic.

Por meio dela, você tem acesso rápido ao valor da Taxa Selic para o dia (taxa selic hoje ou taxa selic atual), bem como duas ferramentas de cálculo essenciais para quem quer planejar o seu futuro financeiro.

Exatamente como você vê abaixo.

[gadget_investment type=”selic”]

[calc_investment type=”selic”]

[calc_investment type=”selic_retroactive”]

Vale a pena conhecer e explorar o funcionamento dessa calculadora.

TAXA SELIC E INFLAÇÃO

O impacto na inflação é a maior prova de que a Taxa Selic pode afetar a vida de todos os brasileiros.

Essa correlação é tão evidente que é possível considerar esse indicador como um mecanismo de controle da inflação.

Como? Eu explico.

Quando a inflação está alta – ou seja, quando os preços estão subindo de uma forma descontrolada –, o COPOM pode aumentar a taxa de juros para conter esse processo.

Esse aumento acaba tornando mais cara a obtenção de crédito, diminuindo o consumo e, consequentemente, a alta dos preços.

O resultado é a queda da inflação.

Quando a inflação está controlada – período de baixa atividade econômica –, o COPOM pode promover uma redução na Taxa Selic.

Como consequência, temos um aumento na facilidade de obtenção de crédito e maior investimento por parte das empresas.

O resultado é o aumento no número de empregos e o consumo da população.

A partir desse ponto, aumenta a demanda por produtos, o que eleva o preço e, consequentemente, a alta da inflação.

Em resumo: o Banco Central pode usar a Taxa Selic para estimular ou desestimular a atividade econômica, aumentando ou diminuindo a taxa de juros e proporcionando, por fim, o controle da inflação.

COMO A TAXA SELIC AFETA SEUS INVESTIMENTOS

A essa altura você já sabe que a Taxa Selic tem um impacto importante na economia e, por consequência, nos seus investimentos.

Mas como esse indicador pode nos afetar diretamente?

A selic atual realmente tem um impacto tão grande assim?

A seguir, eu explico como algumas classes de ativos são influenciados pelo sobe e desce da Taxa Selic.

Títulos Públicos

Como muitos devem saber, os títulos públicos podem ser divididos entre três classes.

- Pós-fixado: Tesouro Selic (LFT)

- Prefixado: Tesouro Prefixado (LTN ou NTN-F)

- Atrelado inflação: Tesouro IPCA+ (NTN-B e NTN-B Principal)

Como é fácil perceber, o Tesouro Selic é o título que é impactado diretamente pelas variações da Taxa Selic.

As mudanças no indicador interferem na correção do valor a ser recebido na data de vencimento do título.

Quando maior a Taxa Selic, maior o rendimento do título e vice-versa.

No caso do Tesouro Prefixado, a taxa básica de juros tem um impacto indireto na rentabilidade do título.

A rentabilidade contratada será a mesma, independentemente do que aconteça com a Taxa Selic.

Se você comprou um título que vai pagar 14% na data de vencimento, vai resgatar o valor corrigido por essa taxa ao final desse período.

Porém, a Selic tem impacto no Tesouro Prefixado caso o investidor decida vender seus títulos antes da data de vencimento.

Isso acontece por causa da marcação a mercado.

Digamos que você queira vender antes do vencimento esse mesmo título prefixado que está pagando 14%.

Se na hora da venda a Taxa Selic estiver abaixo do valor que estava quando o título foi comprado, dizemos que o seu título se valorizou, diferença que é chamada pelo mercado financeiro de ágio.

Isso significa que as pessoas estarão mais dispostas a pagar um valor maior por esse título no mercado secundário, já que ele estará com uma rentabilidade maior quando comparado à Taxa Selic.

O mesmo vale para o caso de a taxa básica de juros aumentar na hora da venda do título.

Nesse caso, o título terá se desvalorizado em comparação a Taxa Selic no momento da compra, diferença que o mercado chama de deságio.

Para o Tesouro IPCA+, também temos uma correlação indireta.

Já que esse título possui uma parte prefixada, a regra do Tesouro Prefixado e a marcação a mercado também são válidas aqui.

Além disso, nos caso do Tesouro IPCA+, é importante entender que, quando a Selic aumenta, a tendência é que a inflação caia, diminuindo a rentabilidade nominal do título.

O inverso também é verdadeiro.

Caderneta de Poupança

A Selic também afeta diretamente a Caderneta de Poupança.

O impacto do indicador pode ser entendido em duas situações:

- Se a Taxa Selic for maior que 8,5% ao ano, o rendimento da Caderneta de Poupança será de 0,5% ao mês + a Taxa Referencial (TR)

- Se a Taxa Selic for igual ou menor que 8,5% ao ano, o rendimento da Caderneta de Poupança será de 70% da Taxa Selic vigente no período

Essa forma de cálculo da poupança é o que nos permite afirmar com propriedade que esse investimento não é dos melhores, perdendo facilmente para o Tesouro Selic, por exemplo (mesmo considerando os impostos).

CDB, LCI, LCA e LC

Estes títulos privados de renda fixa – os títulos privados de bancos, mais especificamente – também são afetados pela Taxa Selic.

Como eles também podem ser divididos nas mesmas classes que os títulos públicos, temos impactos parecidos aqui.

No caso dos títulos pós-fixados, as variações na Taxa Selic interferem no valor que será corrigido na data de vencimento.

Porém, para os títulos prefixados, o impacto é um pouco diferente.

Como não há mercado secundário para a venda desses títulos privados, não ocorre a marcação a mercado.

Ou seja: os títulos já comprados não são afetados pelas variações da Taxa Selic.

Mas novos compradores pagarão um preço diferente pelo mesmo título, já que a precificação pode mudar dependendo do valor do indicador.

O mesmo vale para os títulos atrelados à inflação.

Lembrando apenas que isso é válido para os títulos privados de bancos: Certificado de Depósito Bancário (CDB), Letra de Crédito Imobiliário (LCI), Letra de Crédito do Agronegócio (LCA) e Letras de Câmbio (LC).

Renda Variável

Diferente dos investimentos listados acima, as aplicações em renda variável não são diretamente afetadas pela Taxa Selic.

Porém, há sim uma implicação indireta – e às vezes bem importante.

Um bom exemplo são os Fundos de Investimento Imobiliário (FII).

Quando a taxa de juros está baixa, há um aumento na liberação de crédito, o que inclui os financiamentos imobiliários.

Com o mercado aquecido, é normal que os papéis do segmento comecem a se valorizar, evidenciando o impacto da Taxa Selic.

Algo muito semelhante pode ser constatado no mercado acionário e nas empresas de capital aberto.

Com a baixa da Selic, é normal as empresas voltarem a fazer investimentos, aumentando o seu valor diante dos acionistas.

Já quando o indicador está em alta, os investidores tendem a buscar ativos de baixo risco que oferecem uma taxa atrativa, fugindo da renda variável e recorrendo à alternativas na renda fixa.

Entretanto, é importante entender que a correlação entre a Taxa Selic e o mercado de renda variável não é direta.

Os impactos podem existir, mas eles nem sempre são previsíveis ou controláveis.

COMO GANHAR MAIS QUE A TAXA SELIC?

A partir do momento que você entende o que é a taxa básica de juros, é possível criar estratégias que se beneficiem dos seus movimentos de alta e de baixa.

Afinal, o valor da taxa selic é realmente importante para os investimentos.

Porém, muito embora muitos investidores façam isso – tentar adivinhar como o mercado vai se comportar a partir dos indicadores –, a nossa filosofia é diferente.

Aqui no Clube do Valor seguimos a estratégia de alocação de ativos, que é uma alternativa excelente para tirar o componente psicológico da tomada de decisões.

Para saber mais a respeito dessa estratégia, recomendo esta leitura.

Mas para os investidores que buscam superar a Taxa Selic, há oportunidades em diversos investimentos.

Uma dica muito importante é prestar atenção em seu perfil de investidor.

É relativamente fácil encontrar opções que podem ser mais interessantes que a Taxa Selic, mas, normalmente, o aumento do retorno também implica no aumento do risco.

Um bom exemplo são os investimentos em renda variável.

Sem o autoconhecimento necessário, o investidor pode cometer erros graves com seu patrimônio e amargar duras perdas.

Portanto, vale a pena se atentar a este ponto antes de escolher um investimento que supere a Taxa Selic para verificar se ele está de acordo com o seu perfil identificado.

CONCLUSÃO

E assim chegamos ao fim de mais um mega artigo aqui do Clube do Valor

Entender a Taxa Selic não é uma tarefa fácil.

Porém, é essencial compreender o seu impacto nos investimentos e na vida de nós, brasileiros.

É por isso que eu recomendo que você revise este artigo sempre que estiver com dúvidas.

A partir de agora, com certeza você assistirá ao noticiário com um olhar totalmente diferente.

E se você gosta de estudar esse assunto e quer atingir sua tranquilidade financeira, mas sente que não tem conhecimento o bastante para investir e montar uma carteira ideal, saiba que você também pode contar com o acompanhamento de um especialista ao contratar serviços de investimentos.

Entre agora nesse link para conhecer nossos serviços financeiros e entenda qual é a melhor opção para o seu momento..

Por fim, não deixe de conferir os nossos conteúdos gratuitos para continuar desenvolvendo a sua educação financeira no instagram, youtube e facebook.

Forte abraço,

Ramiro Gomes Ferreira.