Você sabia que existe uma forma mais simples e mais barata de investir em imóveis?

O investimento direto em imóveis físicos demanda uma grande quantia de dinheiro para começar a investir, além de uma grande burocracia com papeladas, consertos nos imóveis, problemas com inquilinos, entre outros.

Por conta desses entraves, uma outra modalidade de investimento em imóveis ganhou grande notoriedade nos últimos anos: os Fundos Imobiliários.

Nesse artigo vamos falar dos Fundos Imobiliários (chamados FIIs), como investir neles, suas vantagens e desvantagens, e como você pode fazer para se tornar um investidor de imóveis desembolsando menos dinheiro para isso.

O que são Fundos Imobiliários?

Os Fundos de Investimento Imobiliário (FIIs) são uma forma de investir no mercado imobiliário através da bolsa de valores. Eles são uma classe de ativos de renda variável, onde os investidores compram cotas de um fundo que aplica em outros ativos do mercado imobiliário.

Grupos de investidores, como gestoras profissionais, se unem para adquirir ou desenvolver empreendimentos. Alguns exemplos de empreendimentos em que os FIIs investem são:

- Grandes prédios comerciais

- Galpões logísticos

- Shopping centers

- Ativos de renda fixa atrelados ao mercado imobiliário, como LCI

- Certificados de Recebíveis Imobiliários

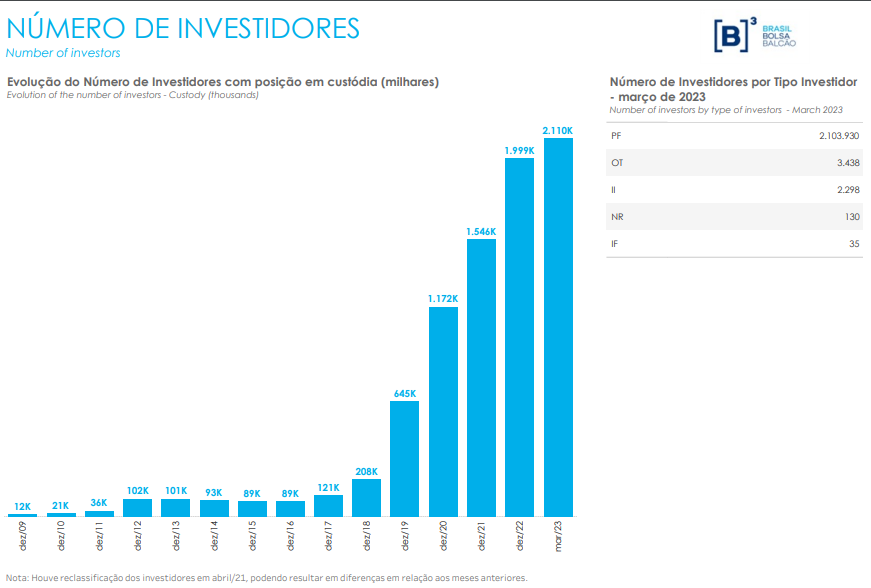

Os primeiros FIIs surgiram no Brasil na década de 1990, mas foi apenas a partir de 2003 que eles começaram a ganhar mais força.

Desde então, o número de fundos e o volume de dinheiro investido neles têm crescido bastante, principalmente por conta da renda passiva que geram aos seus investidores.

Lembrando que renda passiva se refere ao valor que você recebe fruto do rendimento dos seus investimentos – ou seja, é gerada independente dos seus esforços .

Como ganhar rendimentos com Fundos Imobiliários?

A partir da compra das cotas (que se refere a uma fração desse FII), os investidores passam a receber rendimentos periódicos de acordo com a performance do fundo – chamados dividendos.

Seja essa performance através de aluguéis ou de ganhos com a venda dos imóveis. Por lei, os FIIs listados em bolsa precisam distribuir pelo menos 95% do seu lucro aos seus cotistas a cada semestre.

Isso significa que, se um FII junta R$1 milhão, esse FII tem obrigação legal de distribuir R$950 mil aos seus cotistas, proporcionalmente ao número de cotas que cada investidor tem.

VANTAGENS DE INVESTIR EM FUNDOS IMOBILIÁRIOS

Diversificação

Um dos grandes motivos pelos quais investidores têm buscado o investimento em FIIs é a facilidade na diversificação.

Ao investir em um FII, o investidor passa a ter acesso a um portfólio diversificado, que pode chegar a dezenas de imóveis, o que reduz em muito os riscos associados a um investimento em um único imóvel.

Começar com pouco dinheiro

Outro ponto relevante é que é possível começar a investir com pouco, pois existem cotas de fundos imobiliários sendo negociadas a cerca de R$100.

Assim, você pode se tornar investidor de dezenas de imóveis de padrão e outros empreendimentos em diferentes estados do Brasil mesmo iniciando com um valor muito menor do que esse imóvel em sua totalidade.

Rentabilidade

Além disso, os FIIs oferecem uma rentabilidade atrativa, muitas vezes superior à de outros investimentos.

Menos risco

FIIs têm menos riscos que ações, das quais as empresas naturalmente se envolvem com mais riscos por conta de:

- Ter problemas com fornecedores;

- Possíveis problemas com a produção de produtos;

- Mudanças de comportamento e hábitos do público (por exemplo: se você investisse todo seu dinheiro em uma empresa que vendia máquinas de FAX nos anos 1990, hoje provavelmente estaria sem esse dinheiro);

- Riscos com regulações: produtos podem ter sua margem diminuída por conta de novas regulamentações, deixando de dar lucro para as empresas;

- Dívidas: empresas normalmente são endividadas, mas os FIIs – por legislação – não podem;

- Chances maiores de vir a falência;

Já os imóveis são investimentos menos arriscados que as ações pois têm valor intrínseco mais estável e tendem a sobreviver mais em crises.

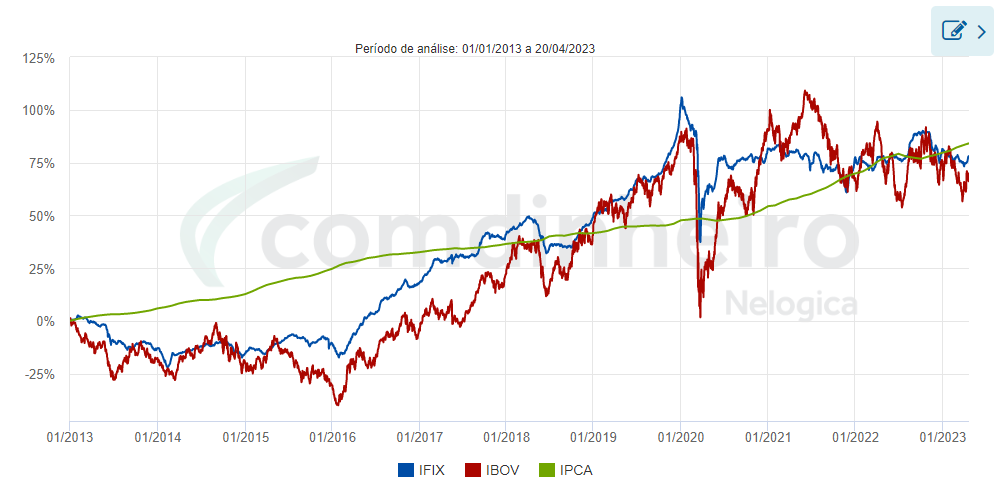

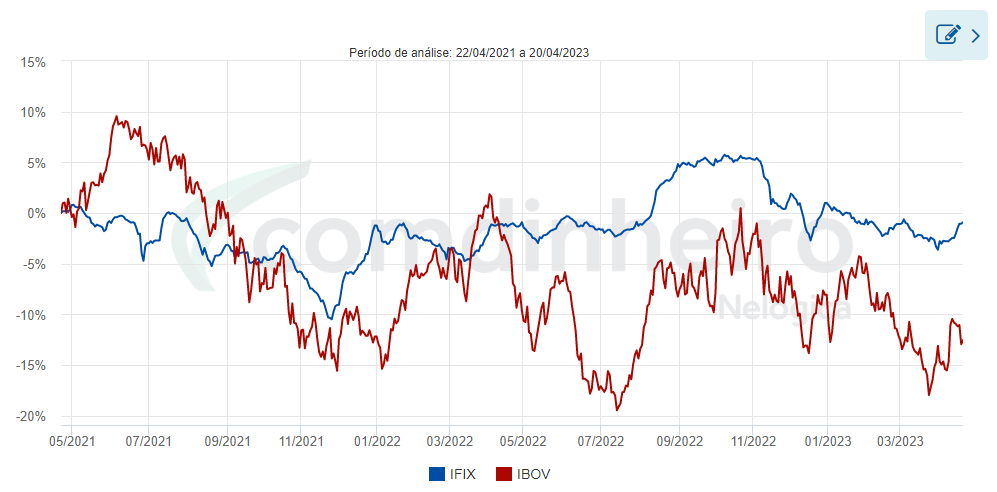

Nos casos dos FIIs, por conta de investirem em sua maioria em DIVERSOS imóveis ao mesmo tempo, o risco e a oscilação também diminuem. Note como a linha em azul (Índice de FIIs) se mantém mais centralizada do que a linha vermelha (Índice do desempenho médio das ações):

Além disso, os FIIs são uma opção de investimento de baixo risco em comparação a outras formas de investir em imóveis.

Como possuem mais de um imóvel por vez, têm menos volatilidade no investimento. Isso tudo sem perder potencial de valorização.

Por exemplo: atualmente, o fundo XPML11 investe em 16 diferentes imóveis, como o SHOPPING CIDADE JARDIM, SHOPPING ESTAÇÃO BH, INTERNACIONAL SHOPPING e outros.

Liquidez

Outra vantagem dos FIIs é a sua liquidez.

Diferente de um investimento em um imóvel físico, que pode levar meses ou até anos entre colocar para venda e de fato ser vendido, os FIIs permitem que o investidor negocie suas cotas na bolsa de valores diariamente, o que facilita o acesso aos recursos investidos em caso de venda

Renda Mensal

Por conta de seus dividendos, são ativos geradores de renda passiva. Além disso:

- São rendimentos isentos de Imposto de Renda

- São essenciais para o reinvestimento em novas cotas, aumentando o patrimônio do investidor

- São distribuídos mensalmente (para quase todos os casos)

DESVANTAGENS X RISCOS

Como todo e qualquer ativo financeiro, investir em FIIs apresenta riscos. Conheça os principais antes de tomar a sua decisão!

- Risco de Mercado

- É importante saber que os rendimentos não são garantidos, nem imediatos, podendo demorar meses e até anos para ter a rentabilidade desejada.

- Risco de liquidez

- Existem alguns fundos que são pouco negociados no mercado, e isso pode dificultar a sua venda das cotas no futuro. Para não ter esse problema, é importante determinar um filtro para investir apenas em fundos bem negociados

- Risco de calote nos dividendos

- É possível que um fundo tenha problemas e venha a não pagar seus dividendos, em situações específicas. Para que isso não afete a sua carteira como um todo, é importante que você diversifique seu investimento em diferentes FIIs, e em outras classes de ativos.

O investimento em fundos imobiliários não conta com a garantia do Administrador ou do Fundo Garantidor de Crédito (FGC). Isso significa que o administrador não pode ser responsabilizado por eventuais depreciações dos ativos que compõem a carteira do fundo.

Por isso, é recomendado que você converse com o seu financial advisor – o profissional de planejamento financeiro que é especializado em te ajudar a entender se este é o melhor investimento para você.

Para falar com um profissional do Clube do Valor, e ter uma análise de carteira gratuita feita por ele, clique aqui.

Vale mais a pena comprar imóveis ou FIIs?

Imóveis são uma das formas mais tradicionais de se investir.

É muito comum que salas comerciais, apartamentos ou casas sejam adquiridos com a finalidade de serem alugados e gerarem renda mensal ao dono do imóvel.

Além disso, a longo prazo, o preço de imóveis tende a acompanhar (e até mesmo superar) a inflação, o que gera uma valorização para o investidor.

É uma forma válida de investimento, e não existe problema em investir neles para receber aluguéis, mas é inevitável que o dono precise lidar com…

- Reformas

- Renovações

- Problemas com inquilinos

- Burocracia com imobiliárias

- Vacância (ficar sem inquilinos por um tempo)

- Lidar com manutenção

- Receber um valor do aluguel abaixo do esperado

Qual seria a solução? Diversificar!

Se você tem um valor que gostaria de destinar a investimentos imobiliários, pode fazer sentido ter imóveis físicos e compor outra parte da sua carteira com fundos imobiliários, para garantir maior diversificação e facilidade de manutenção de carteira.

Mas como escolher quais FIIs vou investir?

Aqui no Clube do Valor selecionamos nossos fundos usando métodos claros e alinhados com o perfil de cada investidor. Dessa forma, sabemos sempre

- Quando comprar

- Quando vender

- Quanto investir em cada fundo

Uma das estratégias mais utilizadas por nossos clientes do serviço de Wealth Management é a de Fundos Imobiliários BBB, que busca FIIs Bons, Bonitos e Baratos.

A filosofia por trás dessa estratégia é buscar investimento em valor, também conhecida como o famoso Value Investing, que seleciona FIIs mais descontados em relação ao seu valor intrínseco. Ou seja: os mais baratos em relação ao resultado (rendimentos) que estão dando aos seus cotistas!

Explicando o nome, são FIIs:

- Bons – pois passam por filtros de segurança, garantindo menos riscos do que outros do mercado

- Bonitos – não são dos setores mais arriscados do mercado, por isso dão mais tranquilidade ao investidor

- Baratas – fundos com desconto em relação ao seu valor, o que possibilita maiores chances da valorização das cotas e aumento de rentabilidade ao investidor

Como funciona a estratégia BBB? Como chegar nestes ativos?

Mas como você coloca essa estratégia em prática? É simples, existem alguns filtros que garantem ainda maior segurança e diminuem a volatilidade da sua carteira!

Vamos ver alguns detalhes de como usar a estratégia BBB na prática.

- Alguns dos Filtros do método são:

- de liquidez: não investir em fundos com pouca negociação, para diminuir o risco de liquidez. Sendo assim, investir apenas em fundos com mais de R$ 1 milhão de negociação média.

- de estabilidade: eliminar ativos que não pagam dividendos de forma consistente. Calculamos o coeficiente de variação do Dividend Yield, que nada mais é do que quanto um FII varia o DY. Se variar muito, não consideramos ele estável o suficiente para investir.

- de diversificação: eliminar fundos que invistam em menos de 3 imóveis e 3 inquilinos diferentes

- Buscar FIIs que são bons pagadores de dividendos: classificamos ordenando da maior à menor mediana de Dividend Yield dos últimos 12 meses, isso nos leva aos fundos com boa e constante distribuição de dividendos.

- Buscar FIIs descontados: classificamos do menor P/VPA (preço/valor patrimonial) para o maior, isso tende a encontrar FIIs com mais desconto, com maior tendência de valorização acima da média do mercado a longo prazo.

E estas são algumas das premissas que mais usamos na nossa estratégia para ter mais rendimento com FIIs.

Além disso, nós também usamos a Estratégia S-Rank de FIIs. Clique aqui para ver o guia completo no assunto.

A partir dela, todos meses, nós reunimos uma lista vencedora de 10 FIIs e são estes os ativos que escolhemos para aplicar nas carteiras dos nossos clientes, que hoje já somam mais de 800 milhões de reais em aconselhamento.

Como queremos deixar o conteúdo de FIIs mais completo possível para você, disponibilizamos a lista interna que usamos com os primeiros 7 FIIs da estratégia no mês. Para baixar o material gratuito, clique aqui.

E se você quiser simular os seus investimentos pessoais e descobrir quanto pode ganhar em aluguéis mensais com FIIs, acesse a nossa Calculadora de Rendimento em Fundos Imobiliários clicando aqui.