A diversificação de investimentos é o melhor modo de investir com segurança. Afinal, nada mais sábio do que não deixar todo o seu dinheiro em uma única estratégia.

Isso poderia ser desastroso, já que investir todos os seus recursos em um único ativo é algo imprevisível — existem mais chances de “dar errado” e você perder dinheiro do que o contrário.

É para solucionar esse impasse que a diversificação de investimentos entra em cena.

Apesar de ser uma opção muito interessante e assertiva, muitas dúvidas ainda afligem os investidores, que não sabem exatamente onde alocar seus recursos.

Se esse é o seu caso, não se preocupe! Para te ajudar a entender melhor como funciona essa estratégia, a equipe Clube do Valor desenvolveu este conteúdo completo, com os principais pontos de atenção. Confira!

O que é a diversificação de investimentos?

Quem quer diluir e manejar os riscos do portfólio costuma encontrar a dica de diversificar os investimentos.

Mas você sabe o que isso realmente significa ao tomar decisões sobre alternativas de aportes?

Primeiro é preciso entender que todo investimento traz algum tipo de risco.

Mesmo aqueles de renda fixa, considerados os mais seguros — como títulos públicos — estão sujeitos a perdas e inadimplências.

Isso acontece, principalmente, por conta do risco de mercado. Assim, situações econômicas, crises locais ou mundiais e intervenções governamentais afetam os aportes.

Entretanto, nem todas as alternativas estão sujeitas ao mesmo risco — ou se comportam da mesma maneira diante dele.

Isso significa, por exemplo, que um título de dívida pública sofre influências de determinados aspectos. Enquanto isso, as ações de uma empresa têm oscilações diante de motivos geralmente diferentes.

Dessa maneira, diversificar significa alocar os recursos em diversos tipos de alternativas de investimentos.

Com essa estratégia, a carteira estará exposta a diferentes mercados, setores e riscos. Logo, o seu capital não está sujeito a apenas um fator.

Por que diversificar a sua carteira?

É claro que, se tratando de investimentos, os riscos existem e não podem ser 100% evitados. Na verdade, é praticamente impossível prever o mercado e garantir que nenhum risco ou perda ocorrerá.

Apesar disso, é possível utilizar a estratégia de diversificação para uma ótima alocação de ativos na carteira, maximizando retornos e minimizando riscos.

É por isso que apostar na diversificação é tão eficaz: mesmo que seja impossível eliminar todos os riscos, eles podem ter uma boa gestão e atenuação.

Assim, você pode se sentir mais seguro e mais tranquilo quanto à distribuição e seleção dos seus ativos.

Entendendo os riscos em um portfólio de ativos

Para entender os riscos existentes no portfólio de ativos, é preciso considerar as duas situações que englobam o mercado financeiro: as circunstâncias externas e internas.

Em ambos os cenários, os impactos são causados aos seus investimentos. No ambiente externo, com riscos denominados sistemáticos, existem situações praticamente incontroláveis.

No interno, por sua vez, os riscos são diversificáveis e estão mais sob o seu controle. Nesse caso, a diversificação pode ser um modo de lidar com as instabilidades.

Independente do cenário, alguns fatores incidem diretamente na sua carteira de ativos, como:

- o mercado nacional e internacional, bem como suas principais tendências e seleção de ativos;

- a economia nacional, com a queda do PIB e global, como o Coronavírus ou guerras como Rússia e Ucrânia;

- o cenário político;

- a oscilação do dólar e variação cambial;

- volubilidade da taxa Selic e inflação;

- e também o posicionamento e reputação das empresas nas quais você investe.

Todos eles transitam entre o risco sistemático e o risco diversificável, que serão analisados mais a fundo a seguir.

1. Risco sistemático (risco de mercado)

A pandemia é um excelente exemplo de como os riscos sistemáticos, também chamados de riscos de mercado, influenciam o seu desempenho.

Assim que a pandemia do Covid-19 começou, os investidores que costumavam investir em ações de empresas como redes de hotéis ou companhias aéreas sentiram um grande impacto negativo.

Um exemplo é a empresa Embraer, com suas ações negociadas na Bolsa.

Antes da pandemia, suas ações (EMBR3) costumavam fechar a cerca de 20 reais, mas no auge da pandemia, nos meses de maio e junho, o valor de fechamento caiu para 6 reais.

Basta analisar os dados que o próprio Google Finanças disponibiliza:

Outros setores relacionados a lazer, como restaurantes e bares, também viram suas ações despencarem devido à situação global pandêmica.

Assim, conseguimos perceber que a volatilidade e o cenário global implicam direta e indiretamente nos seus resultados com investimentos.

2. Risco diversificável

Além desses riscos, que são incontroláveis, também existem os diversificáveis, capazes de ser controlados com a diversificação da carteira e realocação dos seus investimentos.

Essa modalidade de risco é relacionada apenas a uma parcela específica dos ativos.

Nesse caso, se o investidor notar uma possível queda em algum setor que ele é fortemente presente, basta alinhar a rota e avaliar o que vale mais a pena.

São ações relativamente simples, que fazem toda a diferença na sua estratégia de investimentos final.

Caso você tenha várias ações de uma empresa e ela se envolver em um escândalo prejudicial, ou tenha constantes problemas de governança interna e recente histórico de queda financeira, você pode decidir vendê-las.

Uma análise fundamentalista completa, somada à sua atenção aos gráficos e expectativas de cada uma das empresas que você investe, poderão direcionar os seus recursos e levar à diversificação.

Como a diversificação reduz os riscos em um portfólio?

Apesar de o seu portfólio se expor a diferentes possibilidades com a diversificação, elas não ocorrem ao mesmo tempo ou da mesma forma.

Nesse cenário, outros riscos além do sistemático e diversificável são reduzidos, como:

- Risco de Crédito: está ligado às alternativas em que há relação de credor e devedor, como os títulos de dívida, e diz respeito ao risco de o devedor não honrar seu compromisso;

- Risco de Liquidez: trata do risco de não conseguir converter o investimento em dinheiro com facilidade;

- Risco de Setor: são os riscos atrelados a determinadas áreas econômicas, que afetam o preço dos investimentos.

Desse modo, as alternativas estão sujeitas a esses riscos, mas não a todos eles ao mesmo tempo. Por exemplo, quem investe em títulos do Tesouro Direto está vulnerável ao risco de mercado e ao risco de crédito.

Por outro lado, quem compra ações não tem problemas com o risco de crédito, mas se expõe ao risco setorial. E também tem risco de mercado, mas se comporta de modo diferente da renda fixa.

Logo, a ideia é diversificar a exposição aos riscos, para que um só fator não afete todo o seu capital.

Como funciona a diversificação em portfólios?

A diversificação em portfólios acontece como um ponto de equilíbrio entre os diferentes ativos que você escolhe para a sua carteira.

Afinal, o principal objetivo dessa prática é fazer com que o desempenho positivo de alguns investimentos neutralize o desempenho negativo de outros, minimizando prejuízos e riscos.

Porém, para isso acontecer, é preciso identificar qual o papel de correlação entre os ativos e como eles podem ser complementares.

O papel da correlação entre ativos

A correlação entre ativos de um portfólio afeta a exposição ao risco de toda a carteira, e leva a um portfólio com alocação mais eficiente, maximizando os retornos e minimizando os riscos.

Afinal, quanto menor a relação entre os ativos, menor o risco. Quando os ativos não são relacionados, a diversificação atinge um nível maior e mais amplo.

Neste caso, existem dois tipos principais de ativos que podem ser úteis:

- os ativos com correlação nula;

- e os ativos com correlação negativa.

Como um investidor perspicaz e vigilante, você precisa entender como os dois tipos funcionam na prática, e quando utilizá-los, caso seja necessário.

Existe ainda a correlação positiva, que é quando os ativos crescem em simultâneo, paralelamente. Esse não será o foco por aqui, já que os outros dois itens são passíveis de mais erros.

1 – Ativos com correlação nula na carteira

A correlação nula entre os ativos na carteira funciona quando é impossível notar correlação positiva ou negativa entre eles.

Ao mesmo tempo, não é possível afirmar que essa correlação é 100% neutra, ou seja, não é possível dizer que os indicadores serão neutros ou convergentes.

Em outras palavras, a correlação nula, também chamada de neutra, não oferece nenhuma padronização ou oposição entre os ativos, como acontece na correlação negativa.

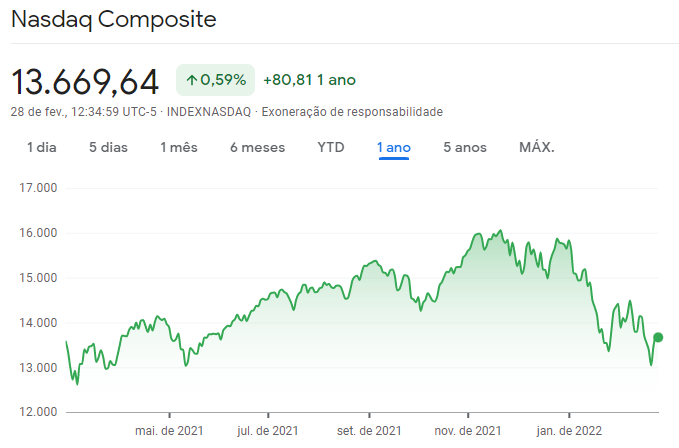

Neste caso, um bom exemplo é a relação entre o Nasdaq e o Bitcoin, que não têm relação direta. O gráfico de cada um disponibilizado pelo Google Finanças no período de um ano confirma essa anulação:

2 – Ativos com correlação negativa na carteira

A correlação negativa acontece quando os ativos são inversamente proporcionais, ou seja, seguem direções e respondem de modo oposto.

Quando a correlação é negativa, os gráficos são quase simétricos, de tão opostos. Um exemplo perfeito disso é a relação entre os gráficos do Ibovespa e do Dólar.

Afinal, todas as vezes que o Ibovespa sobe, o Dólar cai em relação ao Real brasileiro, dando o sentido oposto mostrado nos gráficos.

Consultar essa informação é simples: basta buscar pelo Ibovespa e o dólar no Google Finanças e sobrepor os gráficos, a fim de fazer uma comparação, como você pode ver a seguir:

A comparação entre os dois gráficos sobrepostos, a fim de identificar as diferenças e a oposição simétrica entre eles pode ser vista a seguir:

Exemplos de carteiras diversificadas

Mas, o que tudo isso significa, afinal? Como a correlação entre os ativos impacta, na prática, a sua carteira e os seus resultados financeiros?

A resposta é simples: se você percebe que em um dia de baixa, todos os seus ativos ficam prejudicados, ou em um dia de alta, todos são beneficiados, os ativos da sua carteira estão correlacionados positiva ou negativamente.

Na prática, sua carteira não está 100% diversificada — muitos ativos têm a mesma característica e apresentam os mesmos padrões.

O correto é evitar a dupla exposição a alguns ativos, especialmente aqueles do mesmo nicho ou setor.

Outro erro muito comum entre os investidores iniciantes é selecionar dois títulos de uma mesma empresa na sua carteira.

Não é assertivo, por exemplo, ter na sua carteira uma ação de um banco tradicional brasileiro e também uma outra ação da categoria de seguros deste banco. Afinal, se o banco vai mal, aquela outra ação associada, correlata, também vai.

Algumas sugestões para a diversificação da sua carteira, são:

- investir 10% em imóveis;

- 10% em ações internacionais;

- 15% em títulos corporativos domésticos;

- 4% em Ações de mercados emergentes;

- 3% em dinheiro vivo;

- 28% em ações domésticas de grande capitalização;

- 18% em ações domésticas de pequena/média capitalização;

- e cerca de 12% em títulos do governo.

Apesar de ser um exemplo simbólico, você pode se basear nessa proporcionalidade de valores para diversificar a sua carteira.

Estratégias de diversificação de investimentos

Existem 3 estratégias principais para a diversificação de investimentos e reorganização dos ativos da sua carteira:

- a baseada em classes iguais;

- classes diferentes;

- ou investimentos no mercado internacional.

Confira a seguir cada uma delas e, ao final da leitura, escolha a sua estratégia preferida para realizar a diversificação da sua carteira.

1. Diversificação de ativos de determinada classe

Para cada classe de ativos, seja ela ações, títulos de renda fixa ou títulos públicos, é interessante aplicar a diversificação entre as empresas, os valores e os segmentos escolhidos.

No caso das ações, por exemplo, é preciso estudar o índice beta e diversificar ativos da carteira em empresas de diferentes segmentos, com exposição a diferentes riscos.

Não é viável, neste caso, investir todos os seus recursos em apenas um segmento, como o de companhias aéreas.

Afinal, caso ocorra algum fator externo ou um risco sistemático como o fechamento dos aeroportos, todas as suas chances irão por água abaixo, já que todo seu dinheiro está alocado no mesmo setor.

Outro exemplo é investir em renda fixa com títulos privados sempre pensando em diversificar com a compra de ativos de diferentes empresas emissoras das debêntures.

2. Diversificação entre diferentes classes de ativos

Nunca invista apenas em ações, por exemplo. Esse é um conceito básico para ter sucesso no universo dos investimentos.

Jamais escolha apenas uma classe de ativos para investir. Diversifique com:

- ações (renda variável);

- títulos públicos (renda fixa);

- mercado de fundos imobiliários;

- propriedades e commodities;

- fundos cambiais;

- fundos de papel;

- fundos multimercados;

- e muitos outros.

3. Diversificação no mercado internacional

Existe ainda a possibilidade de investir no mercado internacional como forma de diversificar a sua carteira.

Quando você deixa de se prender apenas ao mercado nacional e sua volatilidade, sempre relacionada à economia e política local, passa a minimizar riscos e expandir as chances de lucro.

Afinal, se você desejar investir nos Estados Unidos, por exemplo, terá a perspectiva de obter o retorno sobre o investimento em dólar.

Factor investing para diversificação de portfólios

Outra estratégia de investimentos para diversificação está na modalidade Factor Investing, que se baseia na variação dos fatores.

Fatores, por sua vez, se referem às características dos investimentos, permitindo ter a base suficiente para análise dos dados e tomada de decisão. Os dois tipos principais de fatores a serem analisados são os macroeconômicos e os de estilo.

Fatores macroeconômicos

Os fatores macroeconômicos são aqueles que, como o próprio nome sugere, se relacionam ao que acontece no ambiente macro, como:

- liquidez do investimento;

- taxa de volatilidade e juros do investimento;

- inflação local e global;

- mercados emergentes e possíveis riscos econômicos.

Fatores de estilo

Os fatores de estilo, por sua vez, se relacionam ao ativo e suas principais características, independentemente da sua categoria, como:

- valor do ativo;

- volatilidade esperada;

- tendências e cenário atual;

- tamanho da empresa e seu crescimento econômico;

- quantidade de juros e expectativa de lucratividade.

Com esses pontos em mente, será possível aplicar a estratégia de Factor Investing e diversificar os seus ativos conforme suas características.

5 dicas para diversificar a sua carteira de investimentos

Com todas essas informações em mente, talvez você esteja se perguntando como aplicar, de fato, as modalidades de diversificação em sua própria carteira.

A verdade é que existem 5 dicas essenciais para isso acontecer, desde a análise do horizonte e do ambiente, até a reestruturação e análise da sua estratégia. Confira a seguir.

1. Horizonte de tempo e liquidez

Não basta apenas levar em conta a lucratividade de um ativo — é preciso considerar também seu tempo e perspectiva de retorno.

Ao considerar os prazos, você poderá determinar se os riscos de curto, médio e longo prazo realmente afetarão as suas decisões de investimento.

Imagine que você fez um aporte e pretende resgatá-lo somente daqui 10 anos.

Uma crise econômica que afete diretamente esse ativo no próximo mês talvez não seja tão relevante, certo? No longo prazo, a tendência é a retomada da valorização.

Contudo, se você pretendia resgatar o ativo em menos de um ano, esse risco talvez seja mais significativo.

Por isso, uma carteira diversificada também é aquela que conta com investimentos de prazos diferentes. Assim, é possível se organizar melhor em relação ao acesso ao dinheiro.

2. Perfil de investidor e objetivos

O primeiro passo para escolher seus investimentos e diversificar a carteira é definir seu perfil e seus objetivos.

As escolhas devem ser sempre baseadas nesses dois fatores, pois eles definem quais alternativas são adequadas.

O perfil diz respeito à tolerância aos riscos que o investidor tem: ele pode ser conservador, moderado e arrojado.

Os conservadores são aqueles que têm menos resistência e preferem alternativas seguras, mesmo que isso comprometa a rentabilidade.

Já os moderados também priorizam a segurança, mas conseguem suportar mais riscos a longo prazo em boas oportunidades.

Por sua vez, os arrojados são aqueles que toleram os riscos mais elevados em sua carteira.

Em relação aos objetivos, eles representam os seus sonhos financeiros e o que você deseja alcançar com seus investimentos.

Então, antes de escolher uma alternativa, verifique se ela realmente o ajudará a alcançar determinada finalidade.

Esses fatores são determinantes nas suas escolhas.

Tomar decisões que não são adequadas para o seu perfil ou não fazem sentido para os objetivos, mesmo que diversificadas, não trará resultados satisfatórios.

3. Entenda a dinâmica de mercados e indústrias

É essencial também analisar a dinâmica de funcionamento de mercados e indústrias específicas ao considerar investimentos em ativos presentes nos mesmos.

Ao invés de selecionar apenas um mercado específico, com um tipo de segmento ou indústria, o melhor a fazer é investir em itens que se complementem.

Selecione ativos em indústrias “complementares”, ou seja, que não possuam comportamentos e ciclos similares.

4. Entenda as alternativas do mercado

Para fazer uma boa estratégia de diversificação, é preciso, ainda, conhecer as alternativas disponíveis.

Dessa maneira, você precisa saber como funciona cada opção, os riscos envolvidos e o perfil mais indicado para elas.

Diversas alternativas podem ser adequadas ao seu perfil e objetivos.

Para quem busca um pouco mais de risco, por exemplo, opções como fundos de investimento imobiliários, investir em ações e fundos de ações ajuda a trazer diversificação de mercados.

Outra dica essencial nesse momento é aprender sobre formas de investir em outros países.

Essa estratégia traz ainda mais diversificação e exposição a diferentes riscos — que não têm correlação com aqueles inerentes ao mercado brasileiro.

É o caso do mercado americano. Os Estados Unidos possuem uma economia forte e uma ampla gama de alternativas de investimento.

É possível investir diretamente no país, mas também não é preciso ter contas no exterior ou fazer câmbio para se expor a esses investimentos.

Na bolsa brasileira, existem possibilidades como os Exchanged Traded Funds (ETFs) — ou fundos de índice — e os Brazilian Depositary Receipt (BDRs), que permitem exposição internacional.

Desse modo, o investidor se expõe à economia americana sem burocracia, fazendo uma gestão de riscos ainda mais completa.

5. Faça rebalanceamento periodicamente

Depois de dar atenção a todos esses passos e, finalmente, escolher o seu investimento ideal, é preciso rebalanceá-lo periodicamente.

Nunca escolha uma carteira e a “abandone”. Sempre monitore seus resultados e dedique tempo para estudar se os investimentos escolhidos ainda são as melhores opções para si.

Se necessário, mude! Mas, novamente, considere todos os principais pontos de atenção com antecedência.

Invista com o Clube do Valor

Conseguiu entender por que a estratégia de diversificação de investimentos é tão importante para a sua carteira? Como você viu, ela ajuda a diluir os riscos, pulverizando o seu capital em diversas alternativas e mercados.

Assim, torna-se mais fácil proteger seu patrimônio e aumentar as possibilidades de rendimento da sua carteira de investimentos!

Se você quer ir atrás da sua carteira ideal, mas sente que não tem conhecimento o bastante para fazer todos os aportes e decisões necessárias, saiba que você não precisa fazer isso sozinho.

Advisor é um dos melhores serviços do mercado financeiro para quem quer aprender a investir melhor e ainda assim ter controles sobre os seus investimentos – sem conflito de interesses, de uma vez por todas.

Fale com nossos especialistas para saber mais.

Por fim, não deixe de conferir os conteúdos gratuitos e continue desenvolvendo a sua educação financeira no instagram, youtube e facebook.

E não esqueça de deixar qualquer dúvida aqui nos comentários!