Escolher quais ativos alocar à sua carteira costuma ser o seu maior desafio como investidor?

E se contássemos que existe uma “fórmula mágica” que pode te dizer quais ações escolher para compor uma carteira?

E melhor ainda: que os especialistas do Clube do Valor encontraram uma forma de aprimorar a Magic Formula que teria transformado R$ 1.000,00 em R$ 274.698,60 entre 2000 e 2020 no mercado brasileiro?

A Magic Formula, estratégia de investimento proposta por Joel Greenblatt é uma proposta simples e extremamente eficiente para investir em ações.

Mas antes de te explicar como colocar essa estratégia em prática, recomendamos que você baixe o Ebook gratuito das 10 Ações Mais Baratas da Bolsa de Valores desenvolvida para te auxiliar nessa jornada.

Com este material em mãos, você tem acesso às ações mais baratas que estão sendo vendidas na bolsa por um preço possivelmente menor do que seu real valor. É como se estivéssemos procurando comprar notas de R$ 100,00 por R$ 50,00 cada. Já imaginou?

Então antes de seguir em frente, clique e baixe gratuitamente o material e esteja pronto para compreender tudo o que os especialistas do Clube do valor têm a te ensinar sobre a Magic Formula.

Preparado(a)? Então vamos em frente!

O que é e como funciona a Magic Formula?

Warren Buffet costumava dizer que “investir é simples, mas não é fácil.” Assim é a Fórmula Mágica — uma estratégia descomplicada de seleção de ações na Bolsa de Valores.

Sua origem vem da obra de Joel Greenblatt, um dos maiores investidores do mundo, fundador da Gotham Capital e autor do livro “The Little Book That Beats the Market” (O Pequeno Livro que Vence o Mercado, em tradução livre), publicado em 2006.

Como premissa, a Fórmula Mágica é uma abordagem de investimento em ações que se baseia em dois principais indicadores financeiros e de mercado:

Rentabilidade do Capital de Giro (Return on Capital Invested – ROIC):

Esse critério avalia a eficiência de uma empresa em gerar lucros em relação ao capital investido. Ou seja, o indicador mede a lucratividade e o potencial de geração de valor das empresas, quando relacionado ao montante aplicado.

Vamos a um exemplo prático: imagine que você tem R$ 100,00 para investir em um pequeno negócio. Esse é o seu “capital investido”, ou seja, o dinheiro que você vai usar para fazer mais dinheiro.

Neste cenário, você tem duas opções:

Opção A: você investe R$ 100,00 em uma máquina de pipoca. Essa máquina gera um lucro extra de R$ 20,00 todos os meses.

Opção B: você investe R$ 100,00 em uma máquina de sucos. Essa máquina gera R$ 15,00 de lucro extra todos os meses.

Sabendo disso, qual você imagina ser o melhor ROIC para a sua estratégia?

Na opção A, você investiu R$ 100,00 e está ganhando, mensalmente, R$ 20,00 a mais. Logo, o ROIC mensal é de 20% (20/100 = 0,2).

Na opção B, os mesmos R$ 100,00 investidos geram R$ 15,00 a mais por mês. Então, o ROIC mensal é de 15% (15/100 = 0,15)

Portanto, o ROIC ajuda a avaliar quão eficaz é o uso do dinheiro em relação aos investimentos escolhidos. É este indicador que mostra qual deles garante um retorno mais significativo em relação ao capital que você investiu.

Earning Yield (Rendimento dos Lucros ou Relação P/L)

Este critério monitora a avaliação relativa de uma ação em termos de preço e lucro gerado. Para entender melhor, imagine que você é um colecionador de moedas e está em busca de bons negócios.

O indicador Earning Yield é uma maneira de descobrir se as moedas que você quer comprar valem a pena ou não. Com este número, você vai descobrir se a moeda é cara ou barata em relação ao lucro que ela vai gerar no momento da venda.

Agora, na Magic Formula, você procura moedas (ações) que tenham um EY baixo em relação ao montante financeiro que ela pode lhe gerar no futuro. Ou seja, o fator EY te ajuda a escolher as melhores (e mais baratas) ações para comprar hoje e gerar bons dividendos após o tempo determinado.

Para calcular o EY, é preciso dividir o EBIT pelo EV. Complicou? A gente explica.

O que é o EBIT?

A sigla representa “Earnings Before Interest and Taxes”, ou seja, o lucro obtido sem descontar as despesas.

Imagine que você tem uma pequena loja de doces. O EBIT se refere a quantia de dinheiro que você ganha com a venda destes doces, antes de pensar em quanto você precisa pagar de aluguel e impostos.

É o lucro que você ganha apenas com a venda dos doces, sem considerar outras despesas. Esse é o indicador que mostra quanto o seu produto está realmente gerando de lucro.

O que é o EV?

O “enterprise value” é o índice que ajuda a medir o valor de uma empresa. É calculado pela capitalização, somada à dívida menos o montante em caixa, menos os investimentos operacionais. Ou seja, voltando ao mesmo exemplo da loja de doces, o EV representa o preço total da compra de todo o estabelecimento.

Isso inclui não apenas o custo para comprar esta loja, mas também o montante necessário para quitar dívidas, empréstimos e outros encargos. O EV, neste caso, representa o custo total de aquisição da loja, considerando todas as obrigações financeiras que vêm no pacote.

A equação funciona como na fórmula abaixo:

EV = capitalização + dívida – caixas e equivalentes – ativos não operacionais

Estes são (alguns) dos conceitos que usamos para a performance das carteiras de clientes que já valorizaram seus patrimônios em mais de 230% desde 2017.

Se você quer descobrir como melhorar sua estratégia com a ajuda destes profissionais, estamos oferecendo uma oportunidade única e gratuita de Análise de Carteira para quem tem mais de R$250.000,00 para investir.

A inscrição é muito simples: é só clicar no botão abaixo, preencher o formulário e aguardar o agendamento de uma reunião personalizada com um planejador financeiro do Clube do Valor.

Empresa maravilhosa, preço justo

Dito isto, sintetizamos a fórmula de Greenblatt em uma estratégia que combina os critérios ROIC e Earning Yield para identificar ações subvalorizadas com alta capacidade lucrativa. Ficou claro para você?

Esse método de seleção de ações utiliza os princípios do value investing (investimento em valor) e é baseado nas proposições de Benjamin Graham — o mentor de Warren Buffet. É a partir deste paradigma que se apoiam os investidores que utilizam a análise fundamentalista para a avaliação de ações.

“É melhor comprar uma empresa maravilhosa por um preço justo do que uma empresa justa por um preço maravilhoso” — Warren Buffett

Foi a partir deste conceito que Greenblatt entendeu que “empresas maravilhosas” eram aquelas que tinham boas pontuações no indicador ROIC, enquanto o “preço justo” era medido pelo seu Earning Yield. Genial, não é?

Antes de partir para a prática, vale ressaltar que a Magic Formula é um método comprovadamente eficiente para a seleção de papéis na bolsa de valores.

Mesmo anos após a publicação do livro, o método ainda funciona e foi testado por diversos estudiosos por meio de backtests ao longo dos anos. E é isso que vamos te mostrar na sequência!

Neste caminho, no Clube do Valor, desenvolvemos estratégias complementares às da Magic Formula, que quando aplicadas ao mercado brasileiro, trouxeram excelentes resultados para uma carteira de investimentos altamente lucrativa.

Para isso, contamos com a expertise do Analista de Investimentos do Clube do Valor, Gabriel Roman, que usou a Magic Formula de Greenblatt como objeto de pesquisa e aprimorou seus resultados no cenário brasileiro com a adição de um novo fator.

Ficou curioso(a)? Continue acompanhando a leitura!

A Magic Formula aplicada nos Estados Unidos

Depois de conseguir traduzir a estratégia de Buffet para uma fórmula numérica, Greenblatt passou a testar a fórmula mágica na prática. Ele sabia exatamente como encontrar “empresas maravilhosas” a um “preço justo”.

Então, ele debruçou-se sobre as 3.500 maiores empresas com capital aberto no país e deu para cada uma delas uma posição entre 1 e 3.500 baseando-se no ranking de ROIC.

Funcionava assim: empresas com maior ROIC recebiam as primeiras posições, enquanto as com menor ROIC ficavam para o final da lista. Construiu, assim, uma classificação das “empresas mais maravilhosas” disponíveis.

Em seguida, ele fez o mesmo com base no Earning Yield destas mesmas empresas. Aquelas com maior EY ficavam nos primeiros lugares e as com menor EY, nos últimos lugares, chegando a um ranqueamento das empresas de “preço justo”.

Logo, ele somou o número ranqueado de cada ação e descobriu quais delas possuíam a melhor combinação de retorno sobre o capital x preço.

Por exemplo:

Empresa 1:

- ROIC: 10

- EY: 397

- Ranking somado: 407 (10 + 397)

Empresa 2:

- ROIC: 730

- EY: 1.290

- Ranking somado: 2.020 (730 + 1.290)

Dessa forma, Greenblatt ranqueou novamente todas as empresas baseadas nas somas das classificações. Quanto mais no topo, melhor era a ação. No exemplo acima, a EMPRESA 1 na posição 407º seria considerada melhor para investir do que a EMPRESA 2 na posição 2.020º.

Utilizando dados históricos, Greenblatt estudou a performance de um investidor que teria adquirido as 30 ações com menor combinação de posições, mantendo-as por um ano na carteira e então vendendo todas as ações, ano após ano.

Este é um processo que demanda tempo e conhecimento — tanto para a seleção e ordenamento das ações, quanto para rebalancear a carteira periodicamente. Por isso, ter um profissional ao seu lado para tomar as melhores decisões de acordo com os seus objetivos financeiros é o que garante a sua tranquilidade na hora de investir.

No nosso serviço de Advisor, você recebe orientação direta de consultores profissionais e certificados, enriquecendo seu entendimento sobre gestão patrimonial. Para aqueles que preferem uma abordagem mais prática, nosso serviço de Wealth Management oferece a tranquilidade de ter seu patrimônio gerido diretamente por especialistas altamente qualificados, sem que você precise se aprofundar nas teorias.

E os resultados? Extraordinários!

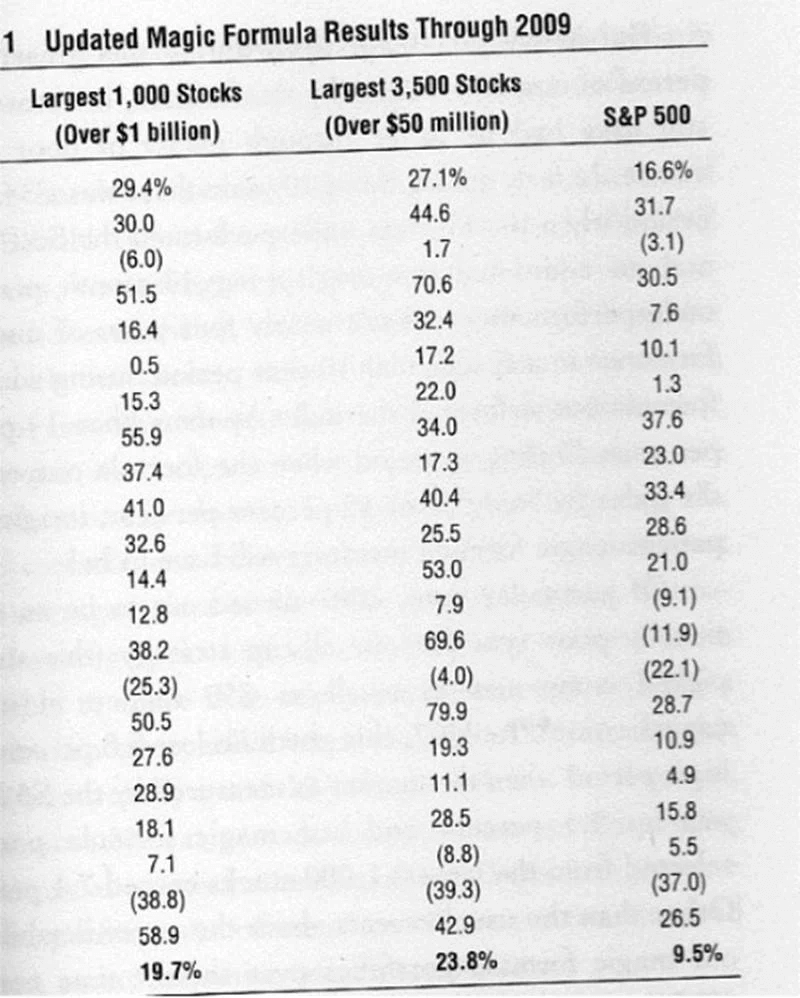

Joel Greenblatt descobriu que a Magic Formula teria um resultado de retorno anual composto (CAGR) de 23,8% ao ano entre 1988 e 2009 (dados disponíveis na edição de 2010 do livro de Greenblatt). Veja na imagem abaixo:

Investir a um CAGR de 23,8% ao ano por 21 anos significa transformar R$ 1.000,00 em R$ 77.269,00. Ao longo do período, o S&P500 — índice que ilustra o desempenho do mercado norte-americano — valorizou em média 9,5% ao ano. Neste caso, os mesmos R$ 1.000,00 teriam se transformado em “apenas” R$ 6.725.00.

Um estudo independente da Magic Formula nos Estados Unidos

Com o sucesso do livro e da “fórmula mágica para enriquecer” de Greenblatt, pesquisadores norte-americanos passaram a testar a Magic Formula em um cenário um pouco diferente. Eles realizaram backtests independentes para avaliar o desempenho da estratégia em diferentes períodos.

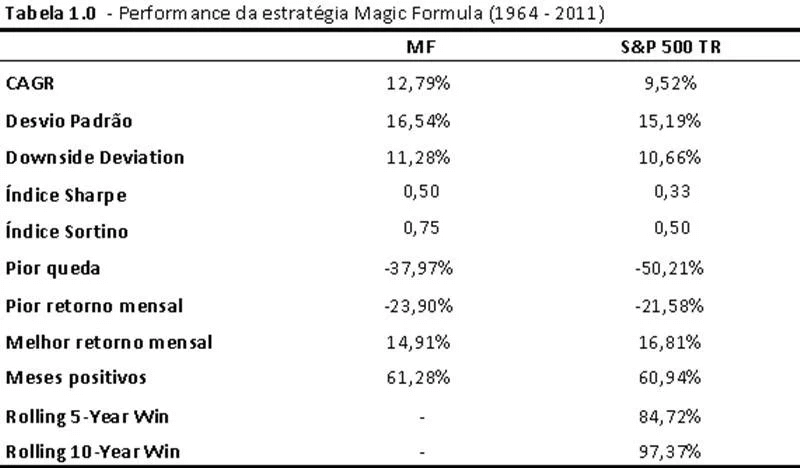

Um destes estudos foi realizado pelos autores Wesley Gray e Tobias Carlisle no livro “Quantitative Value” (2012). Eles replicaram a Magic Formula em um período ainda mais longo: entre 1964 e 2011 — enquanto Greenblatt escolheu testar entre 1988 e 2009.

Apesar de ainda impressionantes, os resultados de Gray e Carlisle não foram tão expressivos quanto os originais da Magic Formula. Confira na imagem:

A performance (representada pelo CAGR) foi de 12,79%, enquanto o da Magic Formula ficou em 23,8%. No livro “Quantitative Value”, os autores creem que o índice foi inferior por eles “utilizarem empresas com maior capitalização de mercado do que Greenblatt” – ou seja, usaram apenas as empresas presentes no S&P500.

Além disso, eles também ponderaram o peso de cada ação com base na capitalização de mercado de cada empresa, enquanto Greenblatt realizou uma ponderação simples em sua carteira, na qual todas as ações possuíam o mesmo peso.

Os dados extraídos por Gray e Carslile mostram, ainda, outro ponto importante: apesar da estratégia ter sido pior que o S&P500 em muitos anos isolados, ela superou o mercado com frequência em janelas maiores de tempo (em diferentes períodos de 5 e 10 anos).

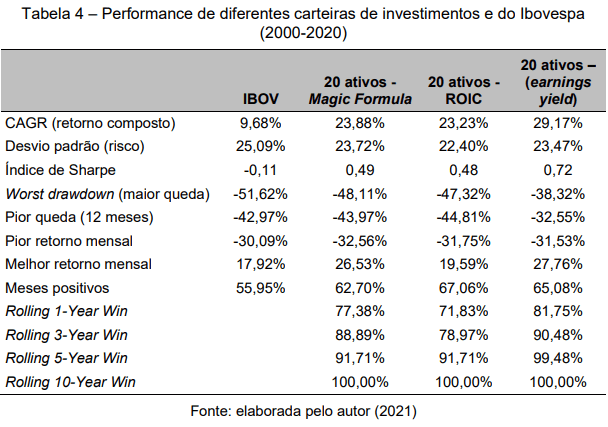

Como usar a Magic Formula de Joel Greenblatt aplicada ao Brasil

Agora que você já entendeu todos os detalhes da estratégia, chegou o momento de entender como a Magic Formula poderia atuar no mercado brasileiro de ações. Para isso, vamos contar com o embasamento da tese “Avaliação da Eficiência da Magic Formula e de Estratégias de Value Investing para o Mercado Brasileiro”.

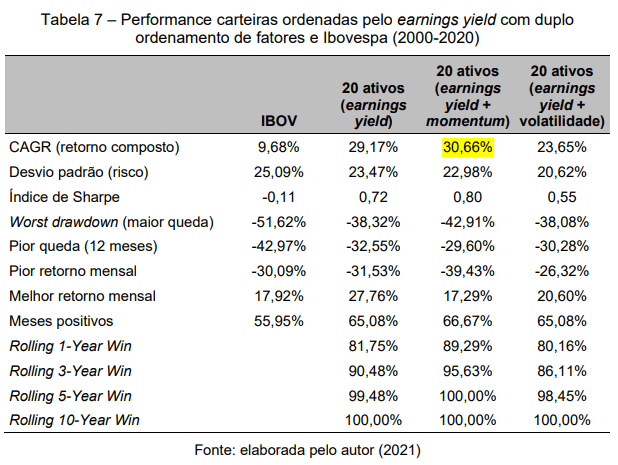

Na sua pesquisa para a conclusão do curso de Ciências Econômicas da Universidade Federal do Rio Grande do Sul (UFRGS), o Analista de Investimentos do Clube do Valor Gabriel Roman fez algumas importantes descobertas: uma delas foi que, quando aplicada ao Brasil, a Magic Formula obteve um desempenho superior quando levou em conta apenas o Earning Yield — deixando o ROIC de lado.

Ainda, ao juntar o fator momentum, o CAGR (Taxa de crescimento anual composta) foi superior ao da Magic Formula.

Para a sua pesquisa, Roman, assim como Greenblatt, elencou o mesmo peso para todos os ativos presentes na carteira.

| 20 ativos (Earning Yield) | 20 ativos (EY + Momentum) | Magic Formula, por Greenblatt | IBOVESPA: | |

| CAGR: | 29,17% | 30,66% | 23,88% | 9,68% |

Mas na prática, o que isso significa?

A adição de um novo indicador: o que é o fator momentum?

Antes de entender o que o Analista de Investimentos do Clube do Valor fez de diferente (e que deu certo!), vamos conceituar este novo indicador.

O ‘momentum’ é o que mede a tendência que uma ação que teve um bom desempenho no passado recente tem de continuar a ter esse bom desempenho no futuro — e o mesmo vale para o contrário. Em outras palavras, trata-se da crença de que “o que está em movimento tende a permanecer em movimento”.

Imagine-se na seguinte situação: você está assistindo a uma corrida de cavalos e percebe que alguns deles estão obtendo um melhor desempenho frente aos outros. O fator momentum indicaria que os cavalos que estão à frente tem a tendência de continuarem em maior velocidade no futuro. Ou seja, aqueles competidores estão em um “momento” positivo.

Nos backtests realizados por Gabriel Roman, foram utilizadas diferentes estratégias: entre 2000 e 2020, classes de ativos distintas foram alocadas seguindo como premissa os seguintes indicadores financeiros:

Conclusões sobre o teste

Ao utilizar apenas o indicador Earning Yield (EY), o desempenho (medido pelo CAGR) foi de 29,17% (superior ao CAGR encontrado por Greenblatt na Magic Formula aplicada ao mercado estadunidense). Ao atrelar EY à volatilidade do ativo, os resultados no longo prazo não foram tão satisfatórios.

Earning Yield + momentum

No entanto, a grande surpresa foi que, ao atrelar o fator momentum ao EY, o resultado foi de um CAGR de 30,66% no período de 20 anos, em uma carteira com 20 ativos. Ainda, Roman optou por uma carteira composta por 20 ações (e não de 30, como propõe Greenblatt) pois a partir do teste, entendeu que ao adicionar novos ativos, perde-se o retorno, mas o risco permanece semelhante. Ao optar por menos ativos, o risco diminui, mas o retorno também.

Além disso, atrelar EY + momentum em um portfólio de 20 ativos proporcionou o melhor índice Sharpe (de 0,80), que avalia a relação entre risco e retorno de um investimento. Esse número foi medido em carteiras com balanceamento trimestral.

Essa mesma carteira também apresentou o menor índice de worst drawdown (maior queda): -42,91% entre janeiro e março de 2020, enquanto o Ibovespa alcançou um índice de 51,62% na sua maior queda.

Ainda, ao comparar qualquer um dos percentuais de CAGR aos resultados de base do mercado, representados pela Ibovespa (que foi de 9,68%), a Magic Formula e suas adaptações se mostraram muito mais eficientes e estratégicas. Reparou?

Para te ajudar na escolha dos 20 ativos aplicados à Magic Formula para a sua carteira de investimentos, todos os meses fazemos a escolha das 20 ações mais baratas da bolsa para os clientes do Clube do Valor. Neste link, você tem acesso às 10 primeiras de forma 100% gratuita. É só clicar aqui, preencher o formulário e baixar o material sem custos!

É importante destacar que os resultados do backtest não levaram em conta impostos e custos de transação.

Tempo de retorno do investimento na Magic Formula

Na pesquisa de Gabriel Roman, o tempo de retorno estimado foi medido pelo “Rolling-Year-Win”. Este termo refere-se à análise que compara o desempenho da estratégia em recortes periódicos para identificar qual o percentual de tempo em que as carteiras performaram acima do mercado nestes mesmos períodos.

Na imagem abaixo, por exemplo,

“todas as carteiras com vinte ativos obtiveram performance superior ao mercado, em 100% das janelas [recortes de tempo] analisadas, quando utilizado o período de dez anos para análise. Ao ser reduzido para cinco anos, por exemplo, as carteiras formadas pela Magic Formula vencem o mercado em 91,71% das vezes.” (Gabriel Roman)

Mas aí você pergunta: o que isso significa na prática?

Os resultados da Magic Formula só são superiores aos do mercado no longo prazo. Ou seja, para investir com esta estratégia, a pesquisa mostra que é indicado que seja feita em janelas de 10 anos ou mais. Quando estes períodos são de cinco anos ou menos, o desempenho tem a tendência a ser inferior.

Ao investidor que quer aderir à estratégia, deixo aqui o conselho: a Magic Formula é eficaz e pode ter a capacidade de gerar excelentes resultados, mas só para quem tem paciência e resiliência para se adaptar ao mercado e nadar com a correnteza.

Quando comprar ou vender ativos da carteira na Magic Formula?

Agora que você já conhece o conceito de “Rolling-year-win” e já compreendeu que, na Magic Formula, tempo é dinheiro, você deve estar se perguntando: se Greenblatt realizava rebalanceamentos (ou seja, compra e venda de ações) anuais, enquanto Roman trocava suas ações a cada três meses, qual é a melhor estratégia?

No backtest realizado pelo Analista de Investimentos do Clube do Valor, Gabriel Roman, as carteiras teriam sido giradas 84 vezes no período de 20 anos. Ou seja, a cada três meses era realizada a venda das ações antigas e a compra das novas. Isso porque este foi o período em que foram divulgados os resultados para cálculo das estatísticas do ranqueamento.

Por outro lado, Greenblatt rebalanceava suas carteira anualmente ao vender as ações que saíram da estratégia e comprar novos ativos que passaram a fazer parte das ações mais baratas do mercado naquele ano.

De acordo com os testes de Roman, os portfólios rebalanceados trimestralmente atingiram melhores resultados (conforme tabelas apresentadas acima) e menores riscos, representados pelo Índice de Sharpe (0,80). Além disso, também atingiram o menor índice para a maior queda (-42,91) durante o período monitorado.

Mas e para a sua carteira, qual é o melhor período de compra e venda de ações?

A resposta é: depende! Essa resolução vai depender dos seus objetivos financeiros e dos custos e taxas para compra e venda desses ativos. Tanto no backtest de Greenblatt, quanto no de Roman, não foram considerados impostos e eventuais custos de transação necessários para colocar a estratégia em prática.

Por isso, na hora de calcular, leve em consideração os custos gerados pelas transações, conforme taxas da sua corretora. Além disso, é importante calcular a incidência de impostos sobre seus ativos e determinar a estratégia mais efetiva conforme as suas escolhas.

Neste caso, uma análise de carteira gratuita com um planejador financeiro especializado pode identificar as melhores oportunidades e orientá-lo a tomar as decisões mais eficazes para colocar essa fórmula mágica (ou outras estratégias que se adequam ao seu perfil) em prática.

Clique aqui para agendar a sua análise 100% gratuita com os especialistas do Clube do Valor.

Riscos e benefícios da Magic Formula

Dito isto, você já se sente melhor preparado para colocar a Magic Formula para “rodar”? Antes de dar este primeiro passo, vamos aos prós e contras da estratégia:

Riscos:

- Risco de mercado: no Clube do Valor sempre alertamos nossos clientes de que lucratividade passada não é garantia de retorno futuro. Portanto, como em qualquer outra estratégia de renda variável, o risco de mercado existe.

- Volatilidade de curto prazo: a estratégia pode enfrentar volatilidade em períodos curtos de tempo, já que empresas pouco valorizadas podem permanecer assim por um determinado intervalo antes de se recuperarem.

- Problemas em manter a disciplina: alguns perfis de investidores podem ter dificuldade em manter a disciplina necessária para seguir a estratégia a longo prazo, especialmente durante períodos de baixo desempenho.

Benefícios:

- Eficiência comprovada: os testes apresentados neste artigo demonstram a eficiência da estratégia. E estes números são comprovados historicamente, já que a Magic Formula demonstrou um desempenho sólido ao superar o retorno médio do mercado, segundo especialistas no ramo.

- Simplicidade: a Magic Formula é uma estratégia simples de entender e implementar, tornando-a acessível a todos os tipos de investidores — dos iniciantes aos mais experientes.

- Diversificação: a máxima “não ponha todos os seus ovos em uma única cesta” também é uma das premissas da Magic Formula. Ao montar uma carteira diversificada, os riscos diminuem e os retornos tornam-se mais sólidos.

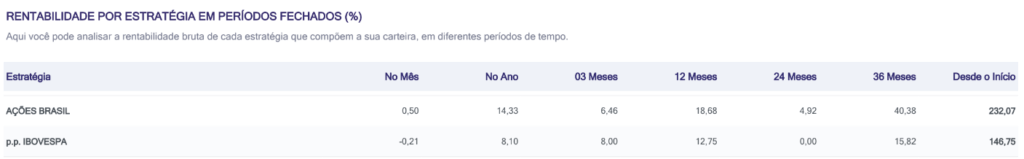

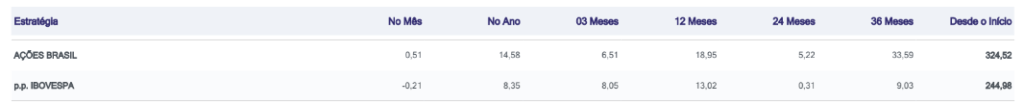

- Rentabilidade: a estratégia mostrou-se superior aos resultados do mercado em todos os testes apresentados neste artigo. Além disso, clientes do Clube do Valor já alcançaram valorizações que ultrapassaram o mercado em mais de 145 pontos percentuais. Confira logo abaixo.

Magic Formula aplicada a carteiras de investimento reais

Ainda não está convencido de que esta é um fórmula eficiente que pode aumentar o seu patrimônio? Vamos a exemplos práticos de investidores.

Abaixo, mostramos retornos reais das carteiras de dois clientes do Clube do Valor. Os resultados vão te surpreender: o primeiro deles obteve uma valorização de 232,07% desde o início da carteira em maio de 2017. No mesmo período, o Ibovespa valorizou 86%. Ou seja, a estratégia rendeu 146,7 pontos percentuais a mais que o índice no período.

O segundo é cliente do Clube do Valor desde setembro de 2016. Nesse período a carteira de ações valorizou 324,52% enquanto que o Ibovespa subiu 79,54%. Ou seja, a estratégia obteve um retorno 244,98 pontos percentuais a mais que o índice no mesmo período.

Incrível, não é? Estes são apenas exemplos que mostram a importância de se ter o amparo de um especialista para zelar pelo seu patrimônio e ajudá-lo a multiplicá-lo de acordo com os seus objetivos.

No Clube do Valor, oferecemos o serviço de Wealth Advisor: o modelo de atendimento preferido dos norte-americanos e pioneiro no Brasil. Este serviço é exclusivamente projetado para alinhar-se aos seus objetivos, sem conflitos de interesse.

Nosso compromisso? Apenas com você. Não temos vínculos com bancos, corretoras ou gestoras de investimento. Em vez disso, oferecemos análise imparcial da sua carteira e orientação especializada para construir um patrimônio robusto e seguro.

Quer ter um especialista em investimentos ao seu lado, guiando você todos os dias? Clique aqui e descubra como o nosso serviço de Wealth Advisor pode transformar a sua jornada financeira.